将来に備え、じっくり資産を増やしたい!長期投資に適した主要資産ETF

この記事は、約5分で読めます

ETFは銘柄によって、短期的な利益を追求する短期売買に向くものと将来に備えじっくり資産を増やしていく長期投資に向くものがあります。

国内、先進国、新興国の株式、債券、リートを広くカバーする主要資産ETFは運用コスト(信託報酬率)も低く抑えられており、長期投資にご活用いただけます。

長期投資には分散投資が重要!

長期投資を行なう際に重要なのは、投資のリスクを分散することです。

例えば、NF・日経225 ETF(1321)を購入すれば、東京証券取引所のプライム市場に上場している225銘柄に投資していることになるのでそれだけでも分散効果は期待できます。しかし、これだけでは日本の株式に集中投資していることになります。そこで、日本以上に今後の成長余地が大きいと思われる国や地域の株式に投資するETFを持つと、より分散効果を高めることが出来ます。

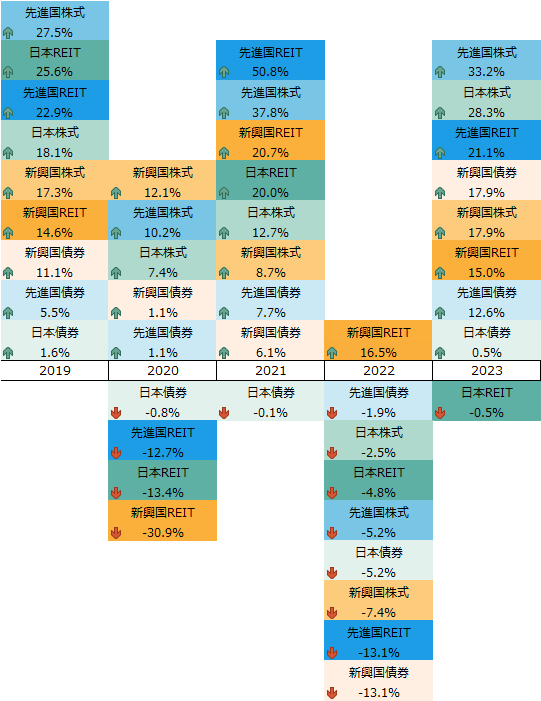

下の表は2019年から2023年まで毎年どの地域のどの資産のパフォーマンスが良かったか、上位から並べてみたものです。債券は比較的安定していますが、株式やREITは、数年間でパフォーマンスの上位下位が入れ替わっています。また、同じ資産クラスでも地域によってパフォーマンスが異なっています。

各資産の年間騰落率(円ベース・課税前)

(出所)ブルームバーグのデータに基づき野村アセットマネジメント作成

一つの資産や地域のみに投資していると、その価格が下がった時に大きく影響を受けてしまいます。様々な資産クラス、地域のETFを組み合せることで、安定的なリターンが期待できます。

NEXT FUNDSの主要資産ETF

野村アセットマネジメントが運用するETF 「NEXT FUNDS」では、主要資産に投資するETFを多くご用意しておりますが、その中でも代表的なものをご紹介します。

主要資産ETF

| 投資対象地域 | ||||

|---|---|---|---|---|

| 国内 | 先進国 | 新興国 | ||

| 投 資 対 象 資 産 | 株 式 | NF・TOPIX ETF 銘柄コード:1306 信託報酬率:年0.0622%* NF・日経225ETF 銘柄コード:1321 信託報酬率:年0.11715% | NF・外国株ヘッジ無ETF NF・外国株ヘッジ有ETF | NF・新興国株 ヘッジ無ETF 銘柄コード:2520 信託報酬率:年0.209% |

| 債 券 | NF・国内債ETF 銘柄コード:2510 信託報酬率:年0.077% | NF・外国債ヘッジ無ETF 銘柄コード:2511 信託報酬率:年0.132% NF・外国債ヘッジ有ETF 銘柄コード:2512 信託報酬率:年0.132% | NF・新興国債 ヘッジ無ETF 銘柄コード:2519 信託報酬率:年0.209% | |

| R E I T | NF・J-REIT ETF 銘柄コード:1343 信託報酬率:年0.1705% | NF・外国REIT ヘッジ無ETF 銘柄コード:2515 信託報酬率:年0.187% | ||

*NF・TOPIX ETFは、純資産総額の増加に応じて信託報酬率が低下する段階料率を導入しています。

※信託報酬率は年率、税込表示

※詳しくは各ETFの投資信託説明書(交付目論見書)をご確認ください。上記はラインナップの一部であり、全てを網羅したものではありません。

※2023年12月末時点

株式ETF

日本株ETF

東京証券取引所(東証)に上場する2000銘柄超の企業にまとめて投資するETFです。日本の株式全体に手軽に分散投資できます。

TOPIXは時価総額加重で算出されるため、銀行や自動車等の時価総額が大きい業種の影響を受けやすいという特徴があります。

東証プライム市場に上場する企業の中から業種のバランス等を考慮して選んだ225社にまとめて投資するETFです。日本企業の中でも、代表的な企業に投資したいという場合にご活用いただけます。

日経平均は、株価の高い「値がさ株」の影響を受けやすい指数です。

先進国株式ETF

日本を除く先進国の株式にまとめて投資できるETFです。先進国22カ国の株式を対象としており、アップルやマイクロソフト等、時価総額の大きい米国株比率が高いのが特徴です。(2023年12月末時点)

新興国株式ETF

経済が成熟期に入った先進国への投資では高いリターンを狙うのが難しいとお考えの方に、ご検討頂きたいのが、今後の経済成長が期待できる新興国株式への投資です。

NF・新興国株ヘッジ無ETFは、新興国の株式にまとめて投資を行います。対象指数の「MSCIエマージング・マーケット・インデックス」は中国、台湾、インドなど新興国24カ国の大型株と中型株で構成されています。(2023年12月末時点)

債券 ETF

国内債券

資産全体のリスク軽減に欠かせない資産が、国内債券です。株式等の値動きが異なる資産と組み合わせることで、資産全体の値動きを安定させることが期待できます。

対象指数の「NOMURA-BPI総合指数」は、日本の公募債券流通市場全体の動向を表す、日本債券市場を代表する指数です。国債を中心に地方債、政保債などが組み入れられています。

外国債券

国内債券より高いリターンが期待できるのが、外国の政府等が外貨建てで発行する外国債券です。

対象指数の「FTSE世界国債インデックス」は、日本を除く主要先進国の国債を対象としているので、個人では難しい外国の国債投資にも手軽にチャレンジできます。

新興国債券

新興国債券は、先進国債券と比較して相対的に利回りが高いのが特徴です。新興国債券に投資するファンドはコストが高くなりがちですが、当ETFの運用コスト(信託報酬率、税込)は年0.209%(2023年12月末現在)に抑えられています。

当ETFが連動を目指す「JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス」は、新興国の債券市場の動向を表す代表的な指数で、サウジアラビアやトルコなどの国債で構成されています。国内債券や外国債券に比べると、リスクが高い点には注意が必要です。

REIT ETF

REIT(リート)は、投資家から集めた資金を不動産で運用する投資信託で、利回りの高さが注目されます。REIT ETFは、複数のREITにまとめて投資するETFです。

詳しくは、高い利回りが期待できるREIT ETFで、解説しています。

当ETFが連動を目指す「東証REIT指数」は、東証に上場するREIT全銘柄を時価総額(株価×発行済株式数)に応じた比率で組み入れた指数です。J-REIT市場全体の動きを捉えることができます。

当ETFが連動を目指す「S&P先進国REIT指数(除く日本、配当込み)」は、アメリカ、オーストラリア、イギリス、シンガポールなど日本以外の先進国のREITを時価総額に応じた比率で組み入れた指数です。運用対象が外貨建て資産であるため、為替変動の影響を受ける点には留意が必要です。

為替ヘッジあり?なし?

上記の主要資産ETFの中には、「為替ヘッジなし」「為替ヘッジあり」を選べるものもあります。

為替変動の影響を受けた価格変動(比較的リスクが大きい)を受け入れられる人や今後円安に進むと考えている人、もしくは、通貨分散をしたい人は「為替ヘッジなし」を選ぶのがよいでしょう。一方、為替変動の影響を極力減らし、投資対象資産の値動きのリスクのみで運用したい(リスクを抑えたい)人や今後円高に進むと思う人は「為替ヘッジあり」を選ぶとよいでしょう。

為替ヘッジ型ETFについては、こちらで詳しく解説しています。

ETFの組み合わせ術:コア・サテライト戦略

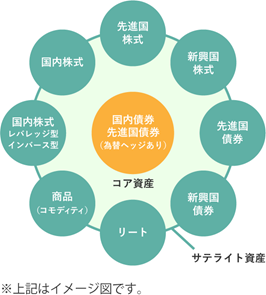

資産運用の考え方のひとつに、「コア・サテライト戦略」があります。

「コア・サテライト戦略」とは、運用資産の配分を大きく2つに分けて、コア(核)で中長期的に安定的な資産の拡大を目指す一方で、サテライト(衛星)ではリスクを見極めながら相対的に高いリターンを求めて積極的な資産の拡大を目指す投資戦略です。

例えば、国内債券や先進国債券(為替ヘッジあり)をコアとして、サテライトはその他の様々な資産のETFを組み合わせてみたり、短期売買でレバレッジ型・インバース型ETFにチャレンジしてみたり...というように投資をすることが出来ます。また、サテライトとして、ご自身で個別銘柄を選ぶのもよいでしょう。

将来に備えた中長期的な資産形成をするうえで、主要資産ETFをご活用いただければ幸いです。

※記載されている個別の銘柄については、参考情報を提供することを目的としており、特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。

(2024年2月14日更新/2018年12月作成)