使い方いろいろ!業種別ETF(TOPIX-17シリーズETF)

この記事は、約5分で読めます

業種別ETFとは、TOPIX-17シリーズの各指数への連動を目指すETFのことです。

業種別ETFを利用することで各業種の異なる値動きを捉えた投資をすることが出来ます。

TOPIX-17シリーズとは?

TOPIX-17シリーズとは、TOPIX(東証株価指数)の構成銘柄を17業種に分けた時価総額加重型の株価指数です。指数の基準日は2002年12月30日で、この日の各業種の時価総額を100ポイントとして、現在の時価総額がどの程度であるかを示しています。

業種別ETFの特徴と使い方

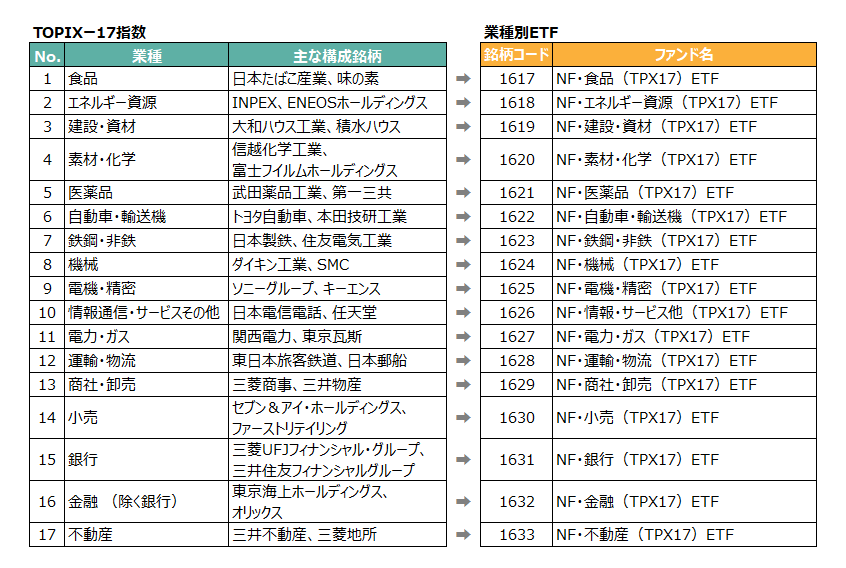

17業種のETFと構成銘柄

NEXT FUNDSシリーズには、業種と対応するETFが17本あります。各ETFの詳細な構成銘柄や業種構成は、各銘柄頁(行き方は下部に記載しております)よりご覧いただけます。

(出所)野村アセットマネジメント作成

※代表的な銘柄は2024年1月末時点

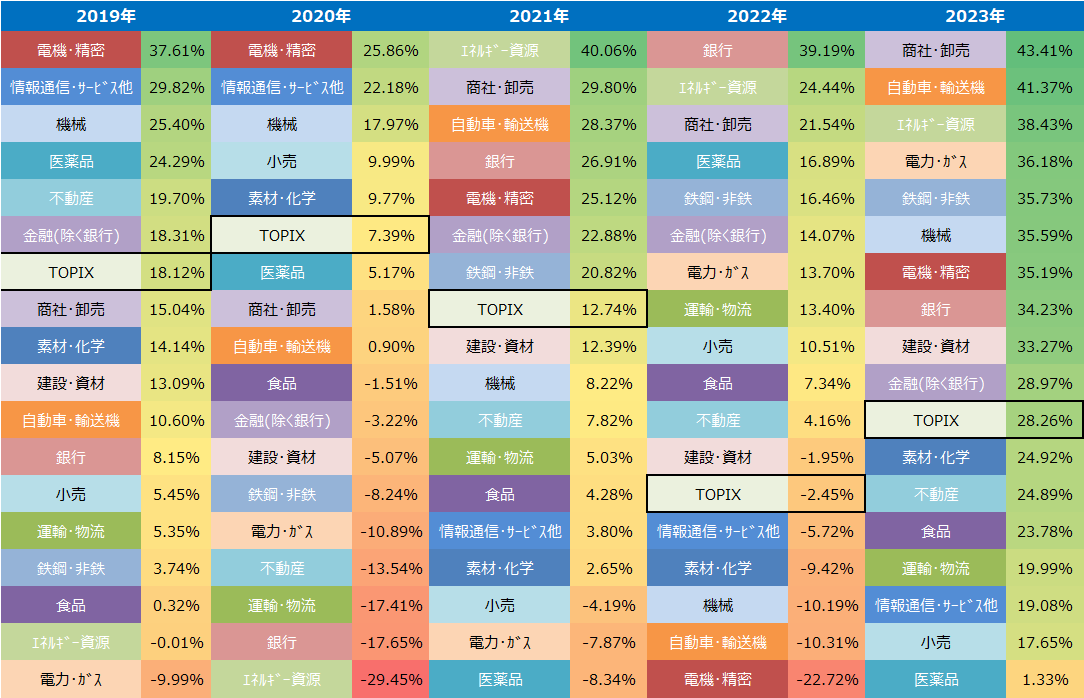

業種ごとのパフォーマンス

業種ごとの年間騰落率(年率リターン)のランキングを見ると、業種毎に値動きの特性があるのがお分かりいただけます。市場全体のパフォーマンスが振るわなくても、業種別ETFを活用し、業種を適切に選択することで高いリターンを狙える可能性があります。

TOPIXとTOPIX-17シリーズの年間騰落率(2019~2023年)

(出所)Bloombergのデータを基に野村アセットマネジメント作成

※各指数は配当込みリターン、円ベース

業種別ETFの使い方

業種別ETFは例えば次のような使い方をすることが出来ます。

①自身の興味や関心のあるテーマに手軽に投資する

個別株投資では、銘柄を選ぶのが大変でも業種別ETFなら手軽に投資が可能です。

②マーケット状況に合わせてリターンを狙ったり、下落に備えたりする

業種ごとの特徴をつかめば、マーケットの状況に合わせて投資することができます。

もっと知りたい!業種別ETF

★17業種アウトルック★

17業種の中から毎月1業種をピックアップして動向をお伝えしています。

https://nextfunds.jp/market/outlook/topix17/

<特集>業種別ETFで自分流の投資を極める!

各業種がマーケット状況によって受ける影響や、業種別ETFの具体的な使い方を説明しています。ぜひあわせてご確認ください。

ETFの構成銘柄や業種構成

「月次レポート」や「組入銘柄情報」よりご覧いただけます。手順は以下の通りです。

①サイト右上の「銘柄検索」ボックスに、数字4ケタの銘柄コード(上記の「17業種のETFと構成銘柄」の表より)を入力して検索

![]()

②銘柄頁が開かれたら、概要タブ右側の「資料一覧」下にある「月次レポート」や「組入銘柄情報」をクリック

<当資料で使用した指数の著作権等について>

TOPIX-17各業種、TOPIX(東証株価指数)の指数値及びTOPIX-17各業種、TOPIXに係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIX-17各業種、TOPIXに関するすべての権利・ノウハウ及びTOPIX-17各業種、TOPIXに係る標章又は商標に関するすべての権利はJPXが有します。JPXは、TOPIX-17各業種、TOPIXの指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。本商品は、JPXにより提供、保証又は販売されるものではなく、本商品の設定、販売及び販売促進活動に起因するいかなる損害に対してもJPXは責任を負いません。

※記載されている個別の銘柄については、参考情報を提供することを目的としており、特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

(2024年2月16日更新)