New Product

NF・JPXプライム150 ETF上場

2024年3月18日、NEXT FUNDSより新たにNF・JPXプライム150 ETFが東京証券取引所(東証)に上場しました。

NF・JPXプライム150 ETFの特徴

✓ 日本を代表する「稼ぐ力のある150社」に投資

東証プライム市場の時価総額上位500社の中から、日本を代表する稼ぐ力のある150社に投資します。時価総額1兆円以上の企業が中心で、日本の株式市場の約50%をカバーしています。

✓ 指数の銘柄選定基準は「収益性」と「将来性」

稼ぐ力は、エクイティ・スプレッドでみる「収益性」とPBRでみる「将来性」で測定されます。

✓ S&P500に匹敵するグローバル水準の日本株指数に連動

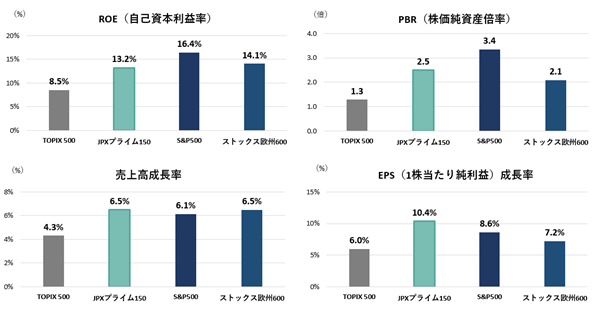

PBR、ROE、成長率は、S&P500など欧米の主要指数と比較してもそん色ない水準です。TOPIXと比較すると、大型グロース株の特性を持ちます。

商品概要

| 銘柄名 | NEXT FUNDS JPXプライム150指数連動型上場投信 | ||

|---|---|---|---|

| 銘柄コード | 159A | 信託報酬率(税込) | 年0.165% |

| 対象指標 | JPXプライム150指数 | ||

| 決算日 | 毎年4⽉、10月の7日 | ||

| 売買単位 | 10口 | 最低投資金額* | 5,000円程度(10口) |

| NISA | 成長投資枠の対象 | ||

*2024年3月18日上場当初の最低投資金額

なぜ今、JPXプライム150指数なのか

理由①日本を代表する稼ぐ力を持つ150社を見える化

- 東証は、プライム市場の約半数の企業が、PBR(株価純資産倍率)が1倍割れしているなど、資本収益性や成長性といった観点で課題がある状況を問題視。

- 2023年3月31日にプライム市場とスタンダード市場の上場企業に対して「資本コストや株価を意識した経営の実現に向けた対応」を要請。

- 「投資家の期待を超える収益性」と「市場で評価される将来性」で銘柄を150社選定し指数化することで、日本経済をけん引する稼ぐ力のある企業を見える化。

理由②S&P500に匹敵するグローバル水準の日本株指数

- TOPIX構成銘柄のうち時価総額と流動性が高い500銘柄で構成されるTOPIX 500は、S&P500等欧米の主要指数に比べて、PBRやROE、成長率が劣後。

- JPXプライム150指数のPBR、ROE、成長率は、S&P500と比較してもそん色なく、グローバル水準で稼ぐ力のある日本企業で構成される。

※2024年1月末時点、指数全体の中央値を使用。

(出所)JPX総研のデータを基に野村アセットマネジメント作成

<対象指標>JPXプライム150指数のご紹介

指数概要

| JPXプライム150指数 | ||

|---|---|---|

| 概要 | 東証プライム市場に上場する時価総額上位銘柄のうち、財務実績に基づく「資本収益性」と将来情報や非財務情報も織り込まれた「市場評価」という、価値創造を測る2つの観点から選定される計150銘柄で構成される株価指数。 | |

| 構成銘柄数 | 150銘柄 | |

| 算出方法 | 浮動株時価総額加重型 | |

| 算出開始日 | 2023年7月3日 | |

| 基準日・基準値 | 2023年5月26日・1,000ポイント | |

| 定期銘柄入替 | 定期入替は毎年1回(8 月最終営業日)行う。 | |

(出所)日本取引所グループのHPより野村アセットマネジメント作成

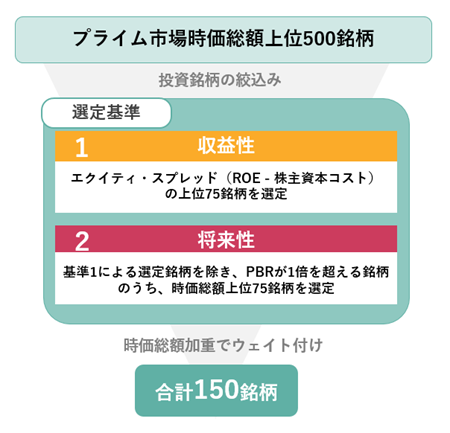

指数の銘柄選定プロセス

指数の東証プライム市場の時価総額上位500銘柄の中から、収益性と将来性に着目して「稼ぐ力のある150社」を選定します。

※上記は、指数の銘柄選定プロセスについて単純化したイメージ図であり、全てを説明しているものではありません。

銘柄選定基準

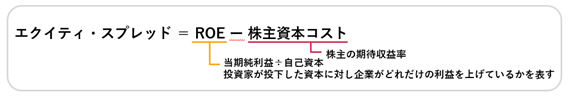

①「収益性」=エクイティ・スプレッド基準

エクイティ・スプレッドは、「ROE(自己資本利益率)―株主資本コスト」で算出され、プラスであれば、株主から調達した資金を使って、その調達したコスト(株主の期待収益率)を上回る収益を生み出していると言えます。つまり、この数値が高い企業は、株主の期待を超えて効率的に稼いでいると考えられます。

②「将来性」=PBR(株価純資産倍率)基準

PBRは、「株価÷1株あたり純資産」で算出され、企業について市場が評価した値段(株価)が、会計上の解散価値である純資産1株あたりの価値の何倍であるかを表します。PBRが1倍超ということは、稼ぐ力のある企業だと市場が将来性を評価していると言えます。

構成上位10銘柄

| JPXプライム150 | TOPIX | |||

|---|---|---|---|---|

| 銘柄 | ウェイト | 銘柄 | ウェイト | |

| 1 | ソニーグループ | 5.6% | トヨタ自動車 | 4.6% |

| 2 | キーエンス | 3.6% | ソニーグループ | 2.9% |

| 3 | 東京エレクトロン | 3.2% | 三菱UFJフィナンシャル・グループ | 2.3% |

| 4 | 日立製作所 | 3.0% | キーエンス | 1.8% |

| 5 | 日本電信電話 | 3.0% | 東京エレクトロン | 1.6% |

| 6 | 信越化学工業 | 2.9% | 日立製作所 | 1.6% |

| 7 | 任天堂 | 2.8% | 日本電信電話 | 1.5% |

| 8 | 三井物産 | 2.6% | 三井住友フィナンシャルグループ | 1.5% |

| 9 | 伊藤忠商事 | 2.6% | 三菱商事 | 1.5% |

| 10 | リクルートホールディングス | 2.4% | 信越化学工業 | 1.5% |

※2024年1月末時点

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

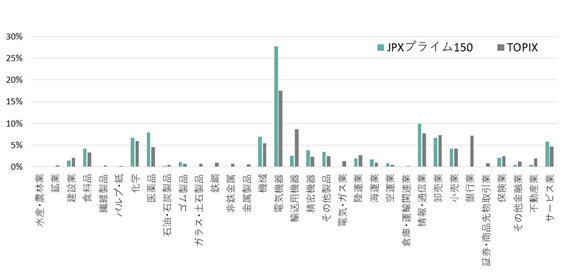

業種構成

※2024年1月末時点

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

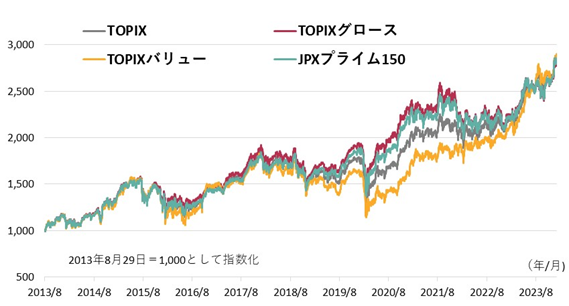

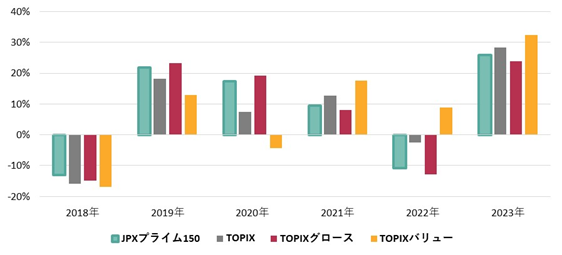

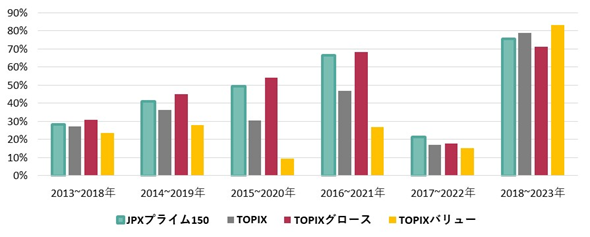

指数の参考パフォーマンス

大型グロース株の特性を持つ当指数のパフォーマンスは、グロース相場であった2018、2019、2020年はTOPIXを上回っており、またグロース株が下落する局面においては、TOPIXグロースに比べ底堅さをみせました。2021年以降はバリュー株優位の相場が続いていますが、バリュー相場とグロース相場が景気サイクルによって循環するなかで、近頃グロース株への注目が再び高まっています。

パフォーマンス推移(2013年8月29日~2024年1月末)

暦年リターン

5年リターン

※配当込み指数を使用。

※5年リターンは年末時点の値を使用して算出。

※「JPXプライム150指数」の2013年8月30日以降2023年5月26日までのデータは、2013年に初期選定を行った前提で、定期入替において前年度採用銘柄の優先ルールを適用した試算モデルであり、2023年5月26日を基準日として初期選定を行い、同年7月3日より算出を開始する「JPXプライム150指数」と連続性を有するものではありません。

(出所)JPX総研、ブルームバーグのデータを基に野村アセットマネジメント作成

投資家の皆様へ

PBRが低迷する企業に対する東証の要請をきっかけに、日本企業の経営改革が加速し、資本効率や収益性が底上げされることによる日本株の中長期的な上昇が国内外の投資家から期待されています。中長期投資の対象として、収益性と将来性の観点から選ばれた稼ぐ力のある150社に投資する本ETFをぜひご活用いただけますと幸いです。

〈対象指標の算出要領〉

https://www.jpx.co.jp/markets/indices/line-up/files/cal2_37_jpx150.pdf

※上記URLをクリックすると、外部サイトに移動します。

(出所)株式会社JPX総研

〈指数の著作権等について〉

JPXプライム150指数の指数値及びJPXプライム150指数に係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などJPXプライム150指数に関するすべての権利・ノウハウ及びJPXプライム150指数に係る標章又は商標に関するすべての権利はJPXが有します。JPXは、JPXプライム150指数の指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。本件商品は、JPXにより提供、保証又は販売されるものではなく、本件商品の設定、販売及び販売促進活動に起因するいかなる損害に対してもJPXは責任を負いません。

(2024年3月18日更新/2024年2月28日作成)