ETF投資のツボ

高配当株ETFの魅力の日米比較

2023年7月14日作成

ここ数年、高配当株ETFへの資金フローが目立っています。これは日本だけにとどまらず米国においても同様の現象です。しかしながら、足元の状況をよく見てみると、日米の状況はやや異なってきたように思われます。本稿では、日米両国の高配当株指数及びETFの状況を分析しつつ、その違いを見ていきたいと思います。

堅調な高配当株ETFへの資金フロー

ここ数年、高配当株ETFへの資金流入は日米両国において堅調でした。もちろん高配当の魅力もありますが、さらに金利上昇が見込まれる中で、バリュー(割安)株と考えられる高配当株にグロース(成長)株からのシフトが起こったこともその一因だと考えられます。

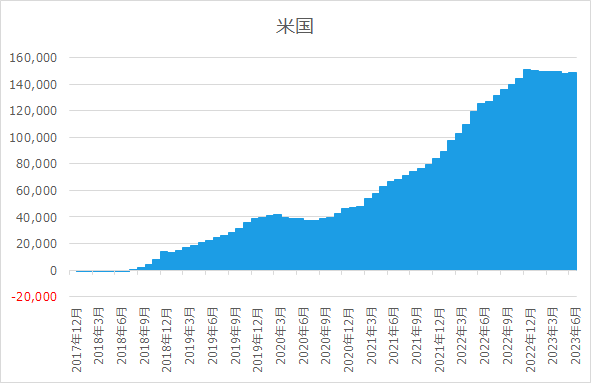

<図1:米国と日本の高配当株ETFへの累積資金フロー>

(米国/単位:百万ドル)

(日本/単位:百万円)

期間:2017年12月末~2023年6月末、月次データを累積したもの

※日本株高配当ETFは国内籍のみ

出所:Bloombergのデータをもとに野村アセットマネジメント作成

図1は日本と米国それぞれの高配当株ETFへの累積資金流入額を集計したものですが、両国とも長い目線で見ると資金フローが流入している様子がわかります。

一方で、細かく見てみると、米国の場合はコロナショック後のグロース相場においては資金流入が停滞していること、そして足元においても資金流入が停滞もしくはやや流出傾向なことがわかります。

日本は米国に比べると資金流出入の変動がやや大きく見えますが、むしろ足元における資金流入が目立っているように見えます。

足下のパフォーマンスの違いから見えてくるもの

実際にこの資金フローはパフォーマンスとも関連性が高くなっています。

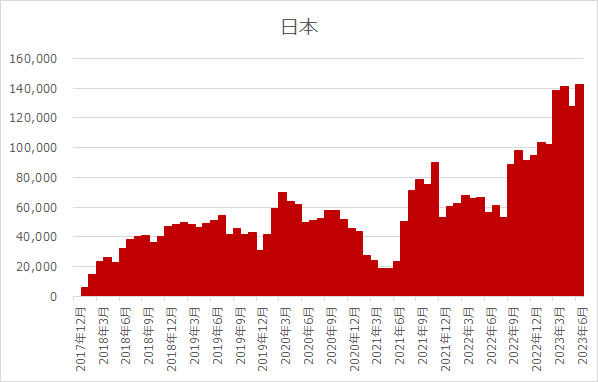

<図2:日米高配当株指数のパフォーマンス>

期間:2017年12月末~2023年6月末、日次、現地通貨ベース、配当込みグロスリターン指数

2017年12月末=100として指数化

出所:Bloombergのデータをもとに野村アセットマネジメント作成

図2は両国の代表的な高配当株指数のパフォーマンスを比較したものです。これを見ると、コロナショック直後、米国高配当株ETFへの資金フローが停滞したときに米国の高配当株指数のパフォーマンスは冴えないもので、その後の資金フローの流入に応じる形でパフォーマンスが回復していることがわかります。また、足元のETFの資金フローと同様に、日本の高配当株指数が堅調なのに対して、米国の高配当株指数のパフォーマンスは芳しくないことがわかります。

インカム獲得の手段としての高配当株という視点

同じ高配当株でも日本株のパフォーマンスがいいことについては、もちろん足元の日本株の堅調さもあるでしょう。しかし、もう一つの視点として、日本の高配当株の利回りの魅力が米国よりも高いことが挙げられます。

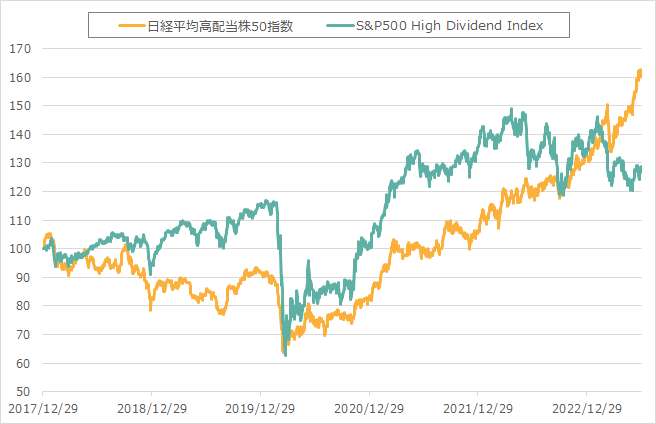

<図3:日米高配当株指数の配当利回りの推移(単位:%)>

期間:2017年12月末~2023年6月末、日次

出所:Bloombergのデータをもとに野村アセットマネジメント作成

図3は日本と米国の高配当株指数の指数ベースでの過去12か月配当利回りを比較したものです。時期によって差が出たことがあるものの、おおよそ4-6%のレンジで同水準に推移しているように見えます。

しかし、配当利回りが同水準だったとしても金利との比較をすると両国の状況は全く異なることが見えてきます。

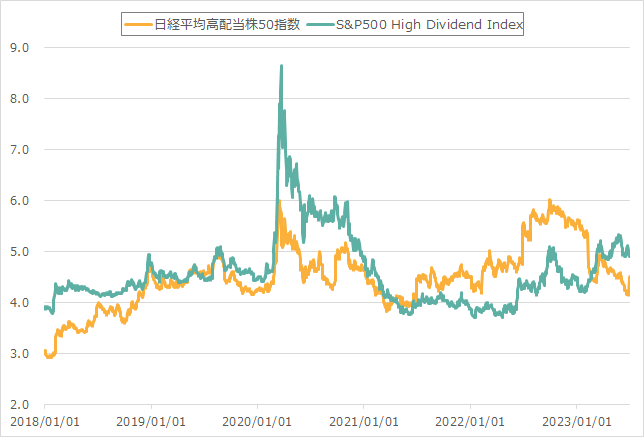

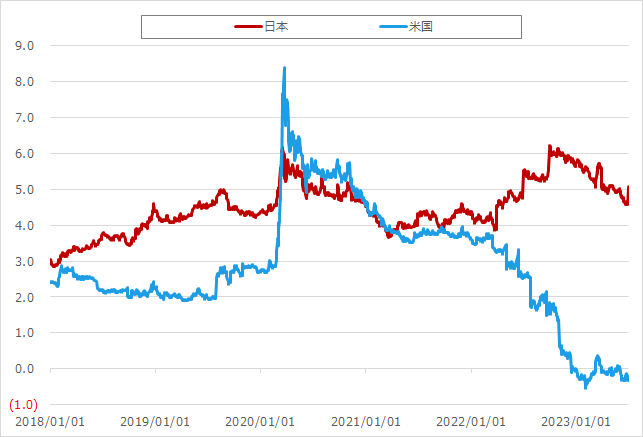

<図4:日米高配当株指数と短期金利の差の推移(単位:%)>

期間:2017年12月末~2023年6月末、日次

日本:日経平均高配当株50指数の配当利回りから無担保コールレートを引いたもの

米国:S&P500 High Dividend Indexの配当利回りからフェデラルファンドレートを引いたもの

出所:Bloombergのデータをもとに野村アセットマネジメント作成

図4は高配当株指数の配当利回りと短期金利との差を見たものです。これを見ると、足元においては米国の利上げが続いたことで、米国の高配当株指数の配当利回りと短期金利との差はマイナスになっていることがわかります。これは短期金利に対して高配当株の魅力が低下していることを示しています。

つまり、米国においてはMMFや銀行預金などの短期の比較的リスクの低いものの利回りが、ボラティリティの高い高配当株の配当利回りと同じか、むしろ高いという状況が起こっていることになります。これが、足元のパフォーマンスと資金フローに表れていると考えられます。

その一方で、日本は依然としてマイナス金利が継続しているため、高配当株の利回りの魅力は高いままとなっているために、投資家の資金の受け皿となっていると考えられます。

日米の高配当株の魅力は日本に軍配か

高配当株は一般的にバリュー株の特性を持っていることが知られています。そのため、バリュー株の相場(金利上昇の初期局面)では、バリュー株の代替として買われる傾向があります。それはこのところの米国の金利上昇局面や日本でも2022年の12月のような日銀の金利上昇を許容するようなアクションに反応して、高配当株が堅調だったような場面で見られる動きです。バリュー株の代替として高配当株への投資を行うのであれば、それぞれの国の環境に応じてタイミングを見て投資を行えばよいでしょう。

一方で、そもそも高配当株はその高い配当利回りが魅力です。インカムゲインを定期的に受け取ることを目的とする投資家であれば、高配当株の利回りがその他の金融商品と比較して有利かどうかで判断する必要があります。米国の金利上昇が続いているなかでは、MMFや銀行預金などに比べて高配当株の魅力は相対的に低下してきていると考えられます。その点、日本はまだ金利が低い状態が続いており、円ベースの投資家におけるインカム獲得手段としては魅力度が高い状態が続いていると考えられます。

<関連銘柄>

NEXT FUNDS日経平均高配当株50指数連動型上場投信(証券コード:1489)

<指数の著作権等について>

S&P 500 High Dividend Indexは、S&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品です。当該指数に関する一切の知的財産権その他一切の権利はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)に帰属しております。

(2023年7月14日作成)