FP が伝授!新 NISA 使いこなし術

成長投資枠の活用方法(1)配当収入を目的とした個別株投資の基本【新NISA③】

2023年12月21日作成

2024年からNISA制度(少額投資非課税制度、以下「新NISA」と記載)が大幅に生まれ変わります。一人あたり投資元本1,800万円まで、期限なく非課税で投資していくことが可能になります。

本コラムでは、リニューアル・恒久化され、使い勝手も大幅に向上する新NISAについて、ライフプランや世代に応じた活用方法をご紹介しています。

第1回では新NISA制度の概要、第2回では50代~60代のミドル・シニア世代にとっての活用方法をご説明してきました。第3回、第4回では現役引退後の年金生活を送る際に、あるとうれしい配当収入を目的とした投資について説明します。第3回(今回)は個別株投資、第4回は高分配、高利回りETFについて解説します。

NISAで配当収入に課税されないための留意点

具体的な投資について考える前に、大前提として、NISA口座で配当や分配金を受け取る場合には留意すべき点があります。NISA口座では、投資から得られる値上がり益(キャピタルゲイン)や配当、分配金などのインカムゲインは非課税になりますが、インカムゲインを非課税とするためには手続きが必要となる場合があるのです。それは、国内で上場している株式の配当、ETFやREITの分配金を受け取る場合です。

配当や分配金を受け取る時の受取方式には、次のように4つの方式があります。

- 株式数比例配分方式

- 配当金領収証方式

- 登録配当金受領口座方式

- 個別銘柄指定方式

このうち、1つ目の「株式数比例配分方式」を選択していなければ、NISA口座での投資であっても、配当金や分配金に課税されてしまいます。NISA口座での配当収入が非課税となるよう、ご自身の口座での受取方式を「株式数比例配分方式」にしておく必要があります。

参考:NISA口座における上場株式の配当金等受取方式に関する注意事項

(出所:日本証券業協会ホームページ)

https://www.jsda.or.jp/shijyo/seido/tax/nisahaitoukin.html

また、外国株式などに投資して得られる配当金や分配金については、投資先の現地にて源泉徴収されることがあります(例えば米国の場合、税率10%)。特定口座など日本国内で課税される場合には、外国税額控除の対象となりますが、NISA口座の場合は外国税額控除の対象となりません。詳細は、証券会社にてご確認ください。

より多くの配当収入がほしければ、配当利回りの高い銘柄を選ぶ

さて、ここからが本題です。今回は配当収入を目的とした個別株投資ということで、個別株を選ぶ時に押さえておきたいポイントをご説明します。

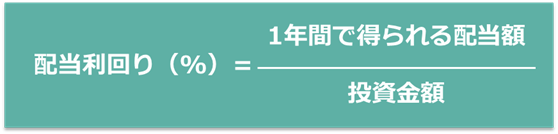

できるだけ多くの配当収入がほしいと考える方が多いのではないかと思いますが、例えば100万円を投資した時に、いくらの配当が得られるかを知るには、1年間で得られる配当額を投資金額で割り算した配当利回りで確認できます。

100万円投資した場合、配当利回りが2%の銘柄であれば2万円の配当を、配当利回りが4%の銘柄であれば4万円の配当を受け取ることができるわけです。東京証券取引所のプライム全銘柄を対象とした配当利回りの平均は2.27%(単純平均、出所:2023/12/8付日本経済新聞朝刊)となっています。もちろん配当利回りが高いに越したことはありませんが、あまりに高いものは何らかの特殊要因、一時的要因がある可能性もありますので、高いと言っても目安としては3~5%程度の銘柄を選んでおくのが現実的だと考えています。

例えば、NISAの成長投資枠の上限1,200万円分を配当利回り4%の銘柄に投資したら、年間48万円、つまり月額になおすと4万円の配当を受け取ることができるわけです(株式数比例配分方式の場合)※。配当金は通常年1回もしくは年2回支払われますので、毎月入金されるわけではありませんが、年金収入に、毎月4万円の配当収入が上乗せされるとありがたいのではないでしょうか。

※成長投資枠の年間投資枠は240万円のため、この例で配当を受け取るためには5年以上かかります。

特定口座であれば配当に対して20.315%課税されますが、NISA口座なら非課税となりますので、上記の例であれば48万円がまるまる入ってくることになります(株式数比例配分方式の場合)。

できるだけ多くのインカムゲインを目指すのであれば、配当利回りが高い銘柄に投資していくことが基本になります。

配当利回りが高い銘柄を選ぶ際に気を付けたいこと

配当利回りの高い銘柄を探す際にも留意したいポイントがあります。高配当銘柄を探す際に便利なのは、情報サイト等の配当利回りランキングや証券会社などが提供している「配当利回り3%以上」などの条件を指定して検索すると候補の一覧が出てくる銘柄検索機能です。こうした配当利回りを確認する際気を付けたいのが、配当利回りの計算に使われている配当金額が、過去の実績配当なのか、これから先、今期に受け取ることができると期待される予想配当なのか、ということです。みなさんがこれから投資して受け取る配当は、これからの配当になりますので、予想配当を前提に考えていく必要があります。

そして、長期的に配当収入を受け取っていくためには、今後も安定的に配当を払ってくれるかどうかを考えていく必要があります。配当には業績が良かった場合に、通常の配当に増額して払う特別配当が支払われる場合もあります。チェックしている配当利回りが、通常の配当を前提にしているのか、特別配当も含まれた前提の数字になっているのか、確認しておきましょう。

また、安定的に払われるかどうかは、過去の実績を確認することも参考になります。少なくとも過去3~5年程度の配当実績の推移を確認しましょう。各種IR資料や会社四季報などで確認できます。

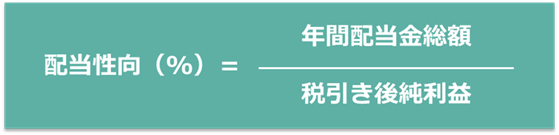

そして、その企業がどのような配当方針を掲げているかも大切です。従来はその年に生み出した利益のうちどのくらいを配当として支払うかという配当性向が配当方針の指標としてよく使われていました。例えば、配当性向が30%の場合、その企業の利益が400億円であれば120億円を株主に配当として支払うということです。

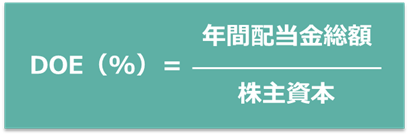

しかし、利益は必ずしも安定しないため、配当性向が一定だったとしても、配当金額が不安定になってしまうこともあるのです。そこで、近年注目が高まってきている配当指標としてDOE(Dividend On Equity ratio、株主資本配当率)があります。株主資本は、大まかに言うと、株主から払い込まれた資本金とこれまで生み出してきた利益の累計総額と言えますが、これに対してどのくらいの金額を配当として支払うかを示す指標がDOEです。

DOEは若い企業と老舗企業で株主資本の金額が変わってくるため、具体的にどのくらいの数字がいい悪いといったことは言えませんが、投資先企業がDOEを配当方針として掲げている場合には、今後どのくらいの配当金を受け取っていけそうか、一つの目安にすることができるでしょう。

また、そもそも企業が配当を支払う大前提として、配当は基本的にその年に生み出された利益の一部を支払う(利益を上回る配当を出す場合、タコ足配当などと言われます)ことになりますから、利益を出していくことが大切です。そのためには、売上、営業利益、経常利益などの業績がある程度安定的に推移し、減少傾向ではなく、緩やかであっても増加傾向にあることが大切です。大きな値上がり益を期待するわけではないので、大幅な利益成長を期待する必要はありませんが、多少は増加傾向にある方が望ましいと言えるでしょう。さらに、あまりに財務体質が脆弱なのも適切とは言えないでしょう。例えば、株主資本比率(=株主資本/総資産)が業界平均と比べて極端に低い企業は避けておく方がよいでしょう。

ここで、忘れてはならないのが分散投資です。魅力的な銘柄を1つ見つけたからといって、その銘柄に全資金を集中投資してしまっては、リスクが非常に高くなります。投資金額にもよりますが、リスクとリターンの観点からどんなに少なくても10銘柄、できれば20~30銘柄程度には分散して投資しておくのがよいでしょう。例えば、すべての銘柄に等金額で投資するなら、1銘柄あたりの配分が、20銘柄なら5%、30銘柄なら3.3%程度に抑えることができます。長期的に安定的なインカムゲインを目指すなら、特定の少数銘柄への集中投資にならないようにすることが大切です。

ここまで配当収入を得るための個別株投資の基本についてご説明してきました。ご自身でゼロから探していくということも可能ですが、最近は配当利回りが高い銘柄や、増配基調にある銘柄を対象として構成される株式インデックスもあります。ご自身で選ぶのが面倒だという方は、そういったインデックスの構成銘柄から選ぶ方法や、インデックスそのものに投資してしまう方法も考えられます。

次回の記事では、こうした株式インデックスに手軽に投資することができるETFへの投資による成長投資枠の活用方法についてご説明していきます。次回もお楽しみに。

(2023年12月21日作成)