世界ETF事情⑯

発足後30年を迎えたアメリカのETF【世界ETF事情⑯】

2023年3月9日作成

1993年に発足したアメリカのETFは今年で30周年を迎えました。

今回はアメリカETFの成長の軌跡、成長を可能とした要因、商品の変化、今後の展望についてレポートします。

2010年代から成長が加速

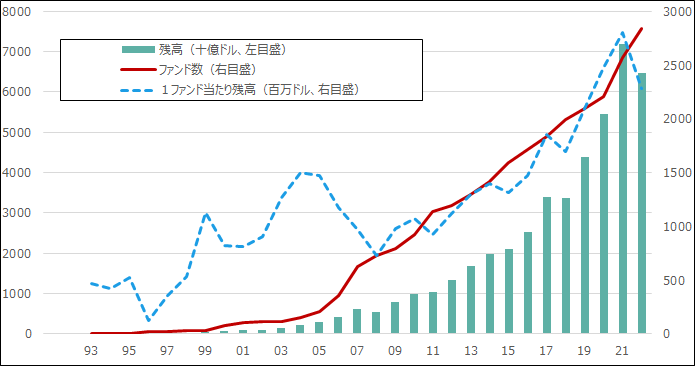

アメリカのETFの発足以来の純資産総額(以下「残高」)・ファンド数・1ファンド当たり残高の推移を、IC(米国投信協会)のデータにより年単位で追うと図表1のとおりです。

残高は2002年に1千億ドルを超え、発足から18年後の2011年に1兆ドルを突破しました。以後の成長はめざましく、2015年に2兆ドル、2017年に3兆ドルの大台に乗せました。2018年は市況下落の影響を受けて微減しましたが、2019年から2021年までの3年間は年率3割近い拡大を続け、2021年末には7兆ドルを突破しました。2022年は大きな市況下落に見舞われて残高が6.48兆ドルへ減少しましたが、後述するように投資家からの資金流入は年間で6千億ドルを超えています。

一方、ファンド数は、後述する商品バラエティの充実とともに増加し、2011年に1,000本を超えました。1ファンド当たりの残高は、ファンド数の増加率が大きかった2000年代半ばから2010年代初めにかけて縮小しましたが、その後は残高の拡大がファンド数の増加を上回るようになり、2022年末には全2,843ファンドの平均残高は22.8億ドル(2022年末の1ドル132.14円で換算して2,990億円)となっています。

[図表1]アメリカETFの残高とファンド数の推移(期間:1993年末~2022年末)

[出所]ICI統計より筆者作成

時価変動が残高の変化に大きく影響

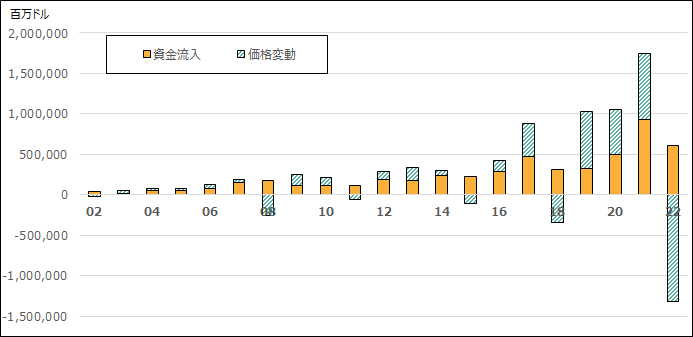

次に、アメリカのETF残高が30年間に6.48兆ドルへ拡大した要因を、「投資家からの資金流入による部分」と「組み入れ資産の価格変動による部分」とに分けて集計すると、前者が5.30兆ドル、後者が1.18兆ドルとなっています。

この要因別内訳を、残高が1千億ドルを超えた2002年以降について年別に示すと図表2のとおりです。2018年から2021年に至る3年間に残高は3.37兆ドルから7.19兆ドルへ2倍以上に急拡大しましたが、この増加額3.82兆ドルの内訳は資金流入が1.76兆ドル、価格変動が2.06兆ドルであり、組み入れ資産の値上がりが残高増加に大きく貢献しました。逆に2022年は6千億ドルを超える資金流入があった一方、1兆3千億ドルの価格下落により残高は前年末比で1割減少しました。

[図表2]アメリカETFの残高増加額の資金流入部分と価格変動部分の内訳

(期間:2002年末~2022年)

[出所] ICI統計より筆者作成

商品の多様化が進んだ30年

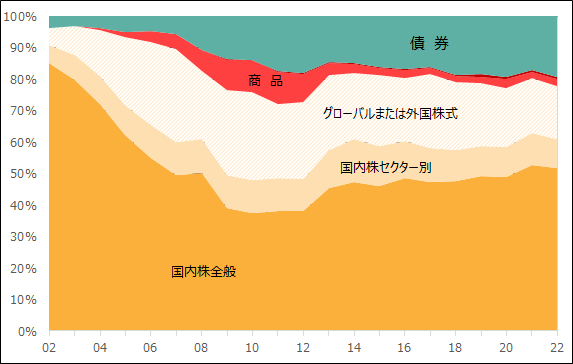

ETFの商品バラエティは、当初のS&P500連動型から多様化が進みました。外国株をも対象としたETFが1996年、国内株セクター別が1998年、債券ETFが2002年、石油・貴金属など商品を対象としたETFが2004年、混合資産型が2007年からスタートしました。

残高が1千億ドルを超えた2002年以降について、投資対象別の残高構成の変化を追うと図表3のとおりです。2010年に国内株全般型のシェアは38%まで下がり、グローバルまたは外国株型が28%へ高まりました。しかし、その後は米国株の好調な値動きを反映して国内株型の比重が高まり、2022年末には国内株全般型が52%、グローバルまたは外国株型が17%となっています。

一方、商品ETFの残高は商品市況により大きく変動しており、反対に債券ETFは安定的に資産を増やしていることが目立ちます。

この結果、22年末の商品構成は、国内株全般型が52%、国内株セクター別が9%、グローバルまたは外国株型が17%(以上の株式投資型が合計で78%)、商品対象が2%、債券型が20%、混合資産型が1%(いずれも%未満四捨五入)となりました。

このほか、運用手法の面でも、指数の2倍以上・あるいは逆の値動きを目指すレバレッジ型・インバース型、ファクター投資活用型などのほか、2008年からアクティブ運用型も設定されています。

[図表3]アメリカETFの投資対象別商品構成の推移(期間:2002年末~2022年末)

[出所] ICI統計より筆者作成

成長の要因は、低コスト、豊富な品揃え、FAのビジネスモデルの変化、有利な税制

以上のように、アメリカでETFが大きく成長した要因としては、低コストという万国共通のETFの長所のほか、アメリカ特有の要因として①ETFの品揃えが充実したこと、②FA(ファイナンシャルアドバイザー)のビジネスモデルが手数料収入中心から顧客資産残高に対する残高フィーに転換したこと、③アメリカの税制が従来型ファンドにくらべETFに有利になっていることが挙げられます。詳しくは本コラム第2回「ETFはなぜ成長しているか【世界ETF事情②】」をご参照下さい。

今後の注目商品は、アクティブ運用、債券、ESG、暗号資産

上述のようなETFのメリットが投資家やFAに幅広く認識されるにつれ、アメリカではETFへの資金流入が従来型ファンド(いわゆるミューチュアルファンド)を上回る状況が2015年から続いているほか、従来型ファンドをETFへ転換する動きも出始めています。

このため、アメリカの長期投信(MMF以外の投信)残高に占めるETFの比率は、2022年末現在で27%に達していますが、今後さらにETFのシフトが続くという見方が圧倒的で、10年以内に従来型ファンド:ETFの比率は25:75に逆転すると予想する向きもあります*1。

そうした中で、今後注目される商品としては、①アクティブ運用型、②債券ETF、③ESGファンドが挙げられ、そして未知数部分は多いものの④暗号資産へ投資するETFも注目されます。

①については、アメリカでは2020年にポ-トフォリオを日々開示しないETFが認められたこともあって、従前の債券ETFに加え株式ETFにおいてもアクティブ運用型の新設が増加しています。今後は、ファンド新設だけでなく、従来型ファンドからETFへの転換も含めてアクティブ運用型ETFが増加することが見込まれます。

②については、2022年以降の金利上昇により債券の新規投資利回りが上昇していること、機関投資家を含め「債券への直接投資より債券ETFへ投資する方が簡単だ」という認識が高まっていることなどから成長が見込まれています。ブラックロック社では、世界の債券ETF残高は現在の1.8兆ドルから2030年には5兆ドルへ拡大すると予想しています*2。

③については、アメリカの一部の州政府など保守系勢力が運用会社のESG重視の投資方針を批判する動きがあることや、エネルギー価格の上昇などから、ESG投資はいま一服感がありますが、長期的投資テーマであることに変わりないと考えられます。

④については、不確定要因が多いものの、ビットコインなど暗号資産(仮想通貨)を対象とするETFは大きな可能性を秘めています。米国ではSEC(証券取引委員会)が21年に暗号資産の先物に投資するETFを認めましたが、現物(暗号資産そのもの)を組み入れるETFについては「暗号資産の取引が適切に規制されていない」として認めていません。また、22年末の暗号資産交換業大手FTX社の破綻などもあって、暗号資産ETFに対するニーズはやや冷めている面もあります。しかし、機関投資家をふくめ暗号資産への関心は引き続き高いと見られ、今後もSECの動向が注目されます。

*1 Market sell-off puts mutual funds on track for $1 trillion of outflows in 2022 (investmentnews.com) October 17, 2022

*2 Billions pouring into bond ETFs are bright spot for BlackRock | Financial Times (ft.com), FEBRUARY 17 2023

(2023年3月9日作成)