負けないためのETF投資戦略

投資効率の尺度と相場環境【ETF投資戦略㊳】

2023年5月25日作成

投資のパフォーマンスを測定する際に、よく使われる尺度の一つがシャープ・レシオである。これは、投資のリターンからリスク・フリーレート(短期金利)を差し引いて、投資対象のリスク(リターンの標準偏差)で除したものである。

短期金利水準はインフレ水準等、その時代で変化するため、超過収益とすることでその時代性を考慮した上で更に振れ幅を除することで、できるだけ振れが小さく、リターンを稼いでいるかを計測していると言える。

今回はこのシャープ・レシオの特性について、簡単に分析してみたい。なお、日本ではこの短期金利のマイナス状態が続いていることもあり、以下の分析は、短期金利を省いて単にリターンをリスクで除した簡便版のシャープ・レシオで見ていくことにする。

まず、表1に伝統4資産のリターンとリスクを示した。

表1 伝統4資産のリターンとリスク:2003年4月~2023年4月

| 日本株 | 日本債 | 外国株 | 外国債 | |

|---|---|---|---|---|

| リターン | 8.2 | 1.2 | 11.9 | 4.0 |

| リスク | 16.9 | 2.0 | 18.7 | 8.7 |

| リターン/リスク | 0.48 | 0.59 | 0.64 | 0.46 |

注)月次リターンを年率換算。日本株はTOPIX、日本債は野村BPI総合指数、外国株はMSCI KOKUSAI指数(円ベース)、外国債はFTSE世界国債指数(除く日本、円ベース)。

出所)Bloomberg 、NRI Super Focus Proよりウエルス・スクエア作成。

リターンの大きさは、外国株>日本株>外国債>日本債の順である。次に、リスクを考慮したリターン/リスクでみると、外国株>日本債>日本株>外国債の順であり、リターンだけでみた場合と少し異なっている。

このことは、例えば日本株のリスクと同じ水準になるまで日本債にレバレッジをかけて投資することが可能であるなら、計測期間中では日本債が日本株より高くなったとも解釈できる。レバレッジをかける道具が必ずしも整っているわけではないが、運用のヒントにはなる。

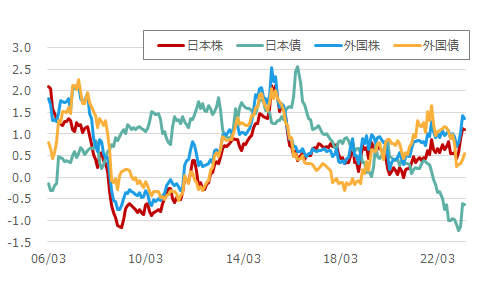

ところで、この伝統4資産の3年間のリターン/リスクの推移を図1に示した。

図1 伝統4資産のリターン/リスクの推移(期間:2006年3月末~2023年4月末、月次)

注)リターン/リスクは、月次リターンの36カ月分より計算。

出所)Bloomberg、NRI Super Focus Proよりウエルス・スクエア作成。

3年の期間では、資産によって動き方が大きく異なることがわかる。例えば日本債は2009年~2014年あたりでは相対的に高い水準である。一方、日本株、外国株、外国債は比較的似た動きをしている。また、リターン/リスクのレンジは-1~+2ぐらいである。+2というのは、リスク1%あたり、2%のリターンが生じることである。

表1を見ればわかるように、株式のリスク量の2倍のリターンが生まれるのであれば、だれでも投資したくなるだろう。ただ、そうした時期は長くは続かない。その後は低下していくことで調整され、結果的に長期的なリターン/リスクは0.5前後になっていると言えよう。

次に、この4資産を用いたポートフォリオを作成してその特性や応用を考えてみたい。株式3割、5割、7割の単純なポートフォリオを3つ用意する。その際、内外株・内外債券は均等とする。例えば株式3割のケース1だと表2の下段に示したように、日本株15%、外国株15%、日本債35%、外国債35%の配分である。

そして、4つ目として、毎年3月末時点で過去3年間のリターン/リスクが最も高いポートフォリオを翌1年間はその配分で保有することを継続することを繰り返す。表2に結果を示した。

表2 各ポートフォリオのリターンとリスク:2006年4月~2023年4月

| ケース1 | ケース2 | ケース3 | ケース4 | |

|---|---|---|---|---|

| リターン | 4.0 | 5.0 | 5.9 | 4.4 |

| リスク | 7.7 | 10.4 | 13.2 | 9.7 |

| リターン/リスク | 0.52 | 0.48 | 0.45 | 0.45 |

| 日本株 | 15 | 25 | 35 | |

| 日本債 | 35 | 25 | 15 | |

| 外国株 | 15 | 25 | 35 | |

| 外国債 | 35 | 25 | 15 |

注)月次リターンを年率換算。表の下段は各ケースの資産配分

出所)Bloomberg、NRI Super Focus Proよりウエルス・スクエア作成。

表をみると、債券比率が70%のケース1のリターン/リスクが0.52と最も高く、逆に株式比率が70%のケース3のリターン/リスクは0.45と最も低かった。そして、その時点でもっともリターン/リスクの高かった配分を選択したケース4はケース3と同程度のリターン/リスクに留まった。

長期の資産配分の選択は投資家のリスク許容度と強い関係があると言われる。ところが、それを毎年変更するという戦術的配分をこの尺度で行うと、必ずしも改善されなかった。ちなみにこの方法では、ケース1とケース3のいずれかが選択され、この期間ではケース1が11回、ケース3が7回だった。これだと、計測期間中の株式への配分は平均で50%以下となるため、ケース1とケース2のリターン/リスクの間程度が期待されよう。ところが、それ以下だった。図2に累積投資収益を示した。

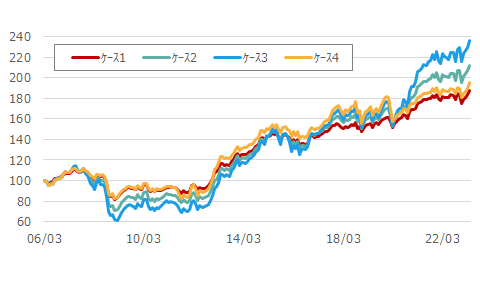

図2 累積投資収益の推移(期間:2006年3月末~2023年4月末、月次)

注)2006年3月末を100とした。

出所)Bloomberg、NRI Super Focus Proよりウエルス・スクエア作成。

ケース4の累積投資収益は、株式比率30%のケース1に近かった。一つの要因として、2020年2月~3月にかけてのコロナ禍における株式の下落により、3月末の配分変更でケース1に切り替えたことで、その後の株式の回復を取れなかったことが挙げられよう。

このルールでは3月末変更タイミングでたまたまそうなってしまったとも言えるが、実際のマルチアセット型の運用でも、この時点での保守型配分への変更が散見された。表2のリターン/リスクと重ねてみると、ケース4は2019年までは累積投資収益で好調であったのに、その後の配分変更で劣後したため、結果的に非効率なリスクを追加したとも言える。

以上の例で示唆されることを列挙してみると、①資産クラスでのリターン/リスクは長期的には0.5前後であった、②3年のリターン/リスクでみると、-1~+2程度の範囲を動き、両極端に近い状態が長く続くことはない、③長期的な運用にとっては自分のリスク許容度に合わせた資産配分をある程度忠実に守った方が望ましい、④過去のリターン/リスクを過度に信頼してはならない、ということであろう。

ETF市場においても、投資対象の多様化により前回取り上げたようなマルチアセット型の運用も容易になってきた。そうであるが故に、様々な投資尺度の利用について、その特性に対する理解を深めたいものである。

(2023年5月25日作成)