世界ETF事情⑭

残高が10兆ドルを超えた世界のETFの現況と今後の展開【世界ETF事情⑭】

この記事は、約3分で読めます

世界的に高成長をつづけるETFは、2021年末に世界合計の純資産総額(以下「残高」)が10兆ドルの大台に乗せました。

今回は世界のETFの直近事情と今後の見通しについてレポートします。

残高は10年間で8倍に増加

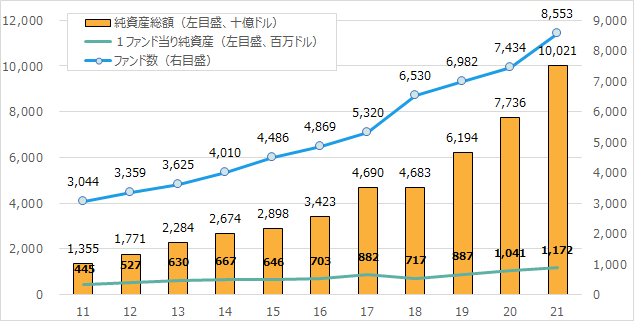

ETFの専門調査機関ETFGI(本社ロンドン)のデータにより、世界ETFの過去10年間の動きを振り返ると図表1のとおりです。残高は10年前の1.35兆ドルから2021年末に10.02兆ドルへ10年間で8倍に増加しました。特に2021年は、資金流入額が1.29兆ドルに達し、それまで最高記録とされていた2000年の0.76兆ドルを大きく上回る史上最高となったほか、時価上昇が加わって残高は1年間で2.28兆ドル(30%)も増加しました。

一方、過去10年間のファンド数の増加は3,044本から8,553本へ2.8倍に収まりましたので、1ファンド当たりの規模は10年前の4.45億ドルから11.72億ドルへ2.6倍に拡大しました。

[図表1]世界のETFの成長の状況(期間:2011年~2021年、年次)

[出所] ETFGIデータから筆者作成

アメリカが7割を占める

2021年末の残高の地域別内訳を見ますと、アメリカが7.07兆ドルと世界全体の71%を占め、ヨーロッパが1.51兆ドル(15%)、日本その他が1.44兆ドル(14%)となっています。

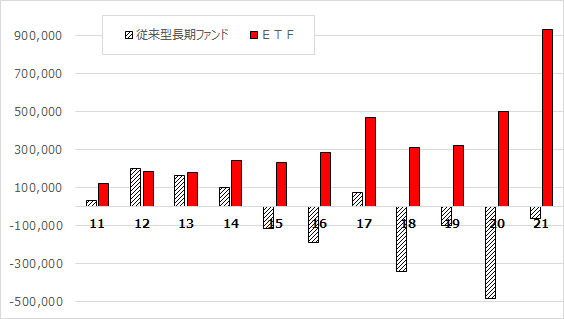

言い換えれば世界のETFの成長はアメリカが牽引しており、そのアメリカでは、ここ数年、従来型のミューチュアルファンドから資金が流出する一方、ETFへの資金流入額が増加する傾向にあります(図表2参照)。

[図表2]アメリカのETFと従来型長期ファンドの資金流出入状況(単位:百万ドル、期間:2011年~2021年、年次)

[出所] ICI統計より筆者作成

この理由としては、ETFの低コスト、品揃えの豊富さのほか、従来型ファンドにはないETFの税のメリットが大きいと言われています。アメリカにおけるETFの税のメリットとは次のとおりです。

アメリカの税制は、日本やヨーロッパと異なり、ファンドに対し課税年度をまたいでの利益留保を認めていません(利益を留保すればファンドに課税されます)。したがって、ファンドはキャピタルゲインを含む全ての実現益を毎年分配しています。そして分配金を受領した投資家はその年の所得として納税義務が生じ、投資家によっては保有ファンドの時価が買付コストより下がっている場合でも分配金受領により納税義務が発生することになります。

しかし、ETFはアクティブ運用ファンドのような運用者の判断による銘柄入替えがないうえ、現物拠出型の場合、従来型インデックスファンドのような解約にともなう証券売却もありません(現物がそのまま引出されます)。したがって、連動対象指数の銘柄入れ替えへ対応するための売買等を除き、ファンド内で売買益が発生せず、キャピタルゲイン分配も行われません。

よって投資家は、自分が保有するETFを売却するまでキャピタルゲイン課税を繰り延べることができる(運用効率が高まる)訳で、これは従来型ファンドにはない税のメリットとして認識されています。

2021年の新商品はESGとアクティブ運用型が中心

2022年1月17日にファイナンシャルタイムズ紙が掲載(注1)したモーニングスターのデータによりますと、2021年に世界で1,503本のETP(ETFなどの上場商品)が新設されました。

このうち、160本がESG関連であり(ヨーロッパでの設立が多い)、ファンド名に"ESG"を入れたものが131本、"サステナブル"をうたったものが21本、"パリ"協定関連の名称のものが8本あったとのことです。

(注1)Net growth in ETF numbers almost doubles to a record 1,239 last year | Financial Times (ft.com)

一方、アメリカのETF専門調査会社ETF.comによりますと、アメリカで2021年に新設された477本のETFのうち306本がアクティブ運用ファンドで占められました。また、アメリカとしては初のビットコインを対象とするETF(ProShares Bitcoin Strategy ETF、)が誕生しました。ただし同ファンドはビットコインの現物でなく先物を対象としており、2021年末の残高は12億ドルに止まっています。

今後の展開

(1)残高は2026年に20兆ドルに到達か

プライスウォーターハウスクーパース(PwC)は、2021年に世界中のETFビジネスに関係する60社の役員を対象に行った調査にもとづくレポート"ETFs 2026: The next big leap(次の大飛躍)"を2022年1月に発表しました。

この中で、PwCは2026年のETF残高予想を掲げており、「調査回答者の半分以上は"18兆ドル以上"と回答していた。しかし、2020年に至る5年間に、資金流入・新規参入・新商品開発・販売市場の拡大などにより残高が年率22%で拡大したことを考慮すると、次の5年間は年率17%で拡大し、2026年には20兆ドルを超えるだろう」と述べています。

ETFの成長は一般の投信と同様に市況に左右される度合いが強く、一直線に拡大するとは考えにくいですが、高い成長トレンドがつづくことが見込まれます。

(2)アメリカ中心の成長つづく

地域別には、ひきつづきアメリカの成長が大きいことが想定されます。

その第一の理由は、アメリカでは投資家の資産運用にあたり独立FA(ファイナンシャルアドバイザー)をふくめFAの果たす役割が大きく、そのFAは顧客からの預かり資産の運用リターンを高めるため、コストの安いETFをひきつづき活用していくと考えられることです。

第二にアメリカの税制要因が挙げられます。前述のとおり、アメリカでは従来型ファンドとの比較においてETFの税のメリットが大きな魅力となっています。しかし、ヨーロッパや日本では従来型ファンドでもファンド内に利益を留保できるため、アメリカのようなETFの税の優位性はありません。言い換えれば、ETFの税のメリットはアメリカ特有の要因であるということです。

もちろん、ヨーロッパでもETFの成長はつづくと見込まれていますが、たとえばドイツの状況を見ますと、「ETFの積立プラン(saving plan)口座数が300万を超え1年間で5割増加した」といった明るい材料がある一方、「銀行のアドバイザーは、今でも高手数料を得るためコストの高いアクティブ運用ファンドを中心に販売している」という声があります(注2)。

(注2)ETF_Global_Outlook_Special_Report_2022.pdf (londonstockexchange.com) p9,p14

一方、日本では「2021年に個人投資家の保有残高が1兆2千億円を超え、ETF受益者数も延べ100万人を超えた。この背景には、以前はETFといえば日本株への投資ツールという印象が強かったが、昨今では多様な資産へのアクセスツールとしてのETFの利用が進んできたことがある(注3)」と指摘されており、徐々にETFの普及が進むことが期待されます。

(注3)ETFは誰のための投資ツールなのか? | NEXT FUNDS

(3)ETFの3大注目商品分野は、ESG、アクティブ運用、暗号資産

今後の注目商品としては、第一にESGファンドが挙げられます。ETFGIによれば2021年11月末現在、世界のESG関連ETFの残高は3,690億ドルに達し、2020年末の2,010億ドルから大きく成長しています。今後もESGは大きな投資テーマであることは間違いありません。ただし、良く指摘されているように、ESG投資が確固たる成長を遂げるためには、「ESG」および「ESGファンド」の定義・範囲、上場企業・資産運用会社のESG情報の開示や評価機関のESG投資の評価などについて国際的共通基準の整備が望まれます。

また長期的には、ESGは一つの投資分野あるいは特定ファンドの運用対象に止まらず、全てのファンドの銘柄選択スクリーニングに取り込まれるようになる(逆に言えば専門ファンドの存在意義が薄れていく)ことも考えられましょう。

第二に、ETFの先進国アメリカでは、ポ-トフォリオを日々開示しない「nontransparent(透明ではない)ETF」が認められたこともあって、アクティブ運用型ETFの新設が増加しています。今後は、ファンド新設だけでなく、従来型ファンドのETFへの転換も含めてアクティブ運用型ETFが増加することが見込まれます。

そして第三に、不確定要因は多いものの、大きな潜在成長性を秘めているのはビットコインなど暗号資産(仮想通貨)を対象とするETFでしょう。暗号資産に対する評価は人により、また国によっても分かれていますが、アメリカでは、暗号資産取引の規制が整備されれば、SEC(証券取引委員会)が暗号資産の(先物でなく)現物を組み入れるETFの上場を認めるかもしれない、そうなった場合には、暗号資産ETFにどっと資金が流れ込むだろう、という見方があります。

(参考文献)

杉田 浩治(2018年3月)「投資信託の制度・実態の国際比較」

(2022年2月作成)