世界ETF事情⑱

残高が11兆ドルを突破した世界のETFの近況(世界ETF事情⑱)

2024年2月14日作成

ETFの専門調査機関ETFGI(本社ロンドン)によると、2023年末現在で世界のETFの純資産総額(以下「残高」)は11.39兆ドル(約1,600兆円)となり、史上最高を更新しました。

今回はETFGIのプレスリリース資料などにもとづき、世界における最近のETFの成長と資金流入の状況、商品の動向などをレポートします。

残高は5年間で2.4倍に拡大

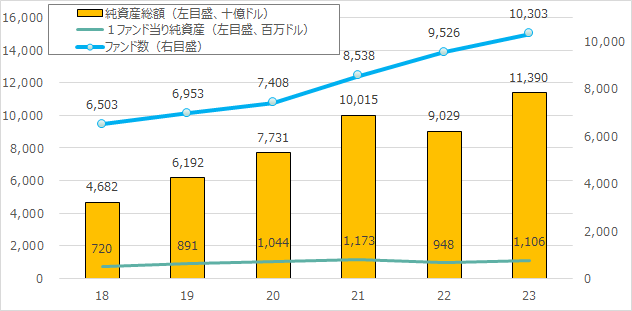

最近5年間の世界のETF残高の推移を図示しますと図表1のとおりです。

図の棒グラフで示した残高は2018年末の4兆6,820億ドルから2023年末の11兆3,900億ドルへ約2.4倍に成長しました。5年間の平均増加率(幾何平均)は19.5%と計算されます。

図1の青の折れ線で示したファンド数は2023年に1万本を超えましたが、5年前に比べての増加割合は約1.6倍に止まった結果、緑線で示した1ファンド当りの残高は5年前の7.20億ドルから11.06億ドルへ拡大しています。

[図表1]世界のETF残高の成長

[出所]ETFGIデータより筆者作成

組入れ証券の時価上昇による影響も大きい

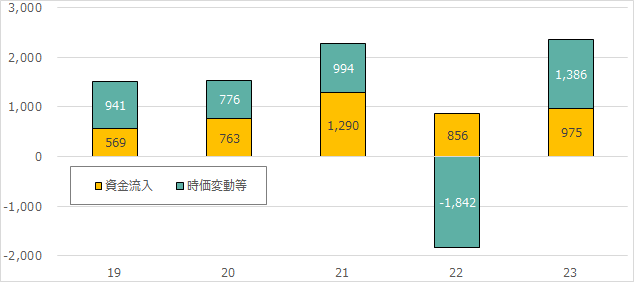

次に世界のETFの残高増加の要因を、「投資家からの資金流入」による部分(以下「資金流入」)と、「組入れ証券の時価変動等)による部分(以下「時価変動等」)とに分けて示したのが図表2です(ここでは、残高増加額から資金流入額を控除した額を時価変動等の額として計算しています。時価変動等には分配金支払も含まれます)。

図のオレンジ色で示した資金流入は毎年プラスの状況(流入額が流出額を上回る状況)がつづいており、2023年は2021年の1兆2,900億ドルに次ぐ史上2番目に大きな資金(9,750億ドル)が流入しました。

一方、緑色で示した時価変動等は年によって大きく変動し、2022年は巨額のマイナスを記録しましたが、反対に2023年は資金流入を上回るプラスとなり残高の増加に大きく貢献しました。

5年間を通算しますと、資金流入が4兆4,530億ドル、時価変動等が2兆2,550億ドルとなり、残高増加(6兆7,080億ドル)への貢献度は、資金流入が66%、時価変動等が34%と計算されます。

[図表2]世界ETFの残高増加の要因(単位:十億ドル)

[出所]ETFGIデータより筆者作成

2023年はアジア等のETFへの資金流入が急増

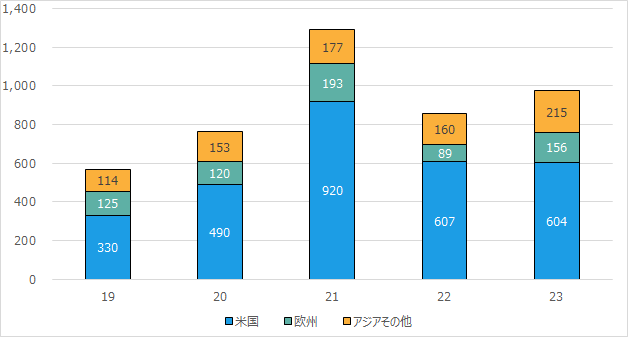

次に、投資家のETFへの投資意欲を国際的に比較する意味で、ETFGIの資料をベースとしてETFの設立地域別に資金流入額の推移を示すと図表3のとおりです。

各年とも青色で示した米国ETFが圧倒的に多いことには変わりありませんが、2023年は緑色の欧州、オレンジ色のアジアその他(カナダ等を含む)のETFへの資金流入が急増しました。特にアジアその他は、米国および欧州の資金流入額が2021年のピークには達していない中で、2021年を上回る史上最高の資金が流入しています。

(アジアのETF市場の状況については本コラム第17回「成長著しいアジアのETF市場【世界ETF事情⑰】」をご参照下さい。)

[図表3]ETFの設立地域別に見た投資家からの資金流入(単位:十億ドル)

[出所]ETFGIデータより筆者作成(アジアその他は、世界合計から米国・欧州を控除した値として筆者計算)

商品ではアクティブ運用型が増加

次に商品別の動向を見ますと、アクティブ運用型の増加が目立ちます。

ETFGIは2023年11月末現在で世界のアクティブ運用型ETFの残高が7,000億ドルに達したと伝えています。2022年末の残高は4,870億ドルでしたから、1年足らずの間に44%も増加したことになります。この間の資金流入額は1,669億ドルとなり、過去最高であった2021年同期の1,252億ドルを上回って史上最高を更新しています。

一方、過去数年間の注目商品であったESG関連ETFについては、ETFGI によれば2023年の投資家からの資金流入額は11ヶ月間で527億ドルに止まり、ピーク時の2021年同期の1,457億ドルに比べて3分の1、2022年同期の692億ドルに比べても24%減少しました。ただし、残高は時価上昇も加わって2023年11月末現在で4,800億ドルとなり、2022年末の3,920億ドルから22%増加しています。

ビットコインETFなどに注目(今後の動向)

以上、2023年の動きを中心に世界のETFの近況をレポートしました。

今後についても、世界のETFは大きな成長が見込まれています。たとえば2023年に大手コンサルティング会社PwCが発表したレポート"ETFs 2027 : A world of new possibilities"によると、2022年に世界のETF関係会社役員70名を対象に行った調査において、回答者の7割は「2027年央に世界のETF残高が15兆ドル以上になる」と予測していました。

こうしたなかで、注目される商品としては、アクティブ運用型、債券ETF、そしてビットコインETFが挙げられます。

アクティブ運用型の増加は、特に米国において顕著です。米国ではFA(ファイナンシャル・アドバイザー)が、顧客資産の運用にあたって従来型(ミューチュアルファンド)のアクティブ運用ファンドを低コストのアクティブ運用ETFへ置き換える動きがあり、また投信会社が従来型ファンドをETFへ転換する動きも進んでいます。

次に債券ETFについては、2022年以来の世界的金利上昇により投資魅力が増したことに加え、機関投資家の間で「個別債券投資よりもETFの方が管理が容易で、流動性も確保しやすい」という認識が広がっていると言われます。このため、アクティブ運用型をふくめて債券ETFの拡大が見込まれ、ブラックロック社は世界の債券ETFの残高が現在の2兆ドル程度から2030年までに6兆ドルへ3倍に拡大すると予想しています(注)。

(注)Bond ETFs draw in record $300 bilnlio in 2023 - BlackRock | Reuters

米国でビットコイン現物に投資するETFが出現

暗号資産の代表的商品であるビットコインへ投資するETFについて、米国SEC(証券取引委員会)は昨年まで、商品取引所で一定の規制下で取引されている先物に投資するETFしか認めていませんでした。しかしSECは、ビットコイン現物に投資するETFの上場を拒否していたことに関し昨年8月に裁判で敗訴したことなどを踏まえて、2024年1月10日にビットコイン現物に投資する金銭設定・金銭償還型ETFの上場を認めました。この結果、1月11日に11本のファンドが上場されました。

ビットコインをはじめとする暗号資産への投資については、個人だけでなく機関投資家においても、株式・債券など伝統的資産を補完する代替資産として一定のニーズがあると言われ、今後大きく成長するという見方があります。そして暗号資産ETFは、投資家が暗号資産に直接投資する場合の盗難や業者破綻のリスクを回避でき、手軽に暗号資産へ投資できる手段を提供するものとして関係者から大きな期待が寄せられていました。

一方で、暗号資産は有価証券のように裏付けとなる資産がなく、需給関係だけで価格が変動する(投機的過ぎる)、マネーロンダリング・テロ資金にも使われているなどの問題もあって、資産運用手段としての適格性について社会全体の評価は定まっていないように思われます。今回のビットコインETF新設についても、ブラックロック、フィデリティなどは設定に踏み切りましたが、世界最大の投信会社であるバンガード社は「暗号資産は長期投資に向いていない」などの理由から顧客に商品提供しないと表明するなど、資産運用会社の対応は分かれています。

しかし、暗号資産はブロックチェーン技術を活用したデジタル資産としての成長の可能性を秘めていることから、今後のETFの商品戦略において大きな検討テーマになることは間違いなさそうです。

(2024年2月14日作成)