負けないためのETF投資戦略

金の効用と分散効果【ETF投資戦略⑤】

この記事は、約5分で読めます

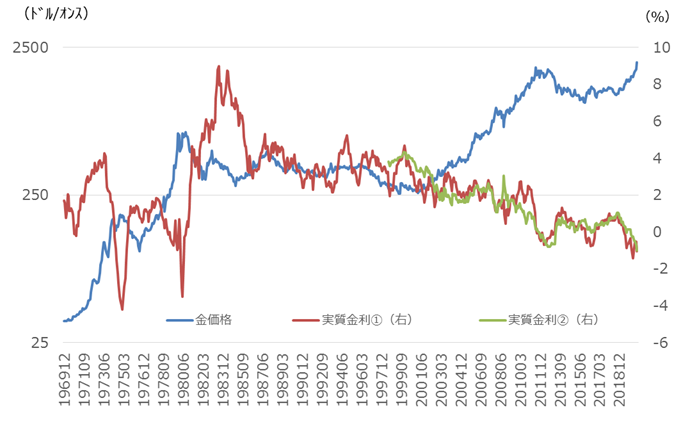

8月に入り、金価格が1トロイオンス当たり2000㌦を一時突破した。米国の実質金利がマイナスとなり、その動きが加速したためと思われる。今回は、ポートフォリオにおける金の役割を再点検してみたい。

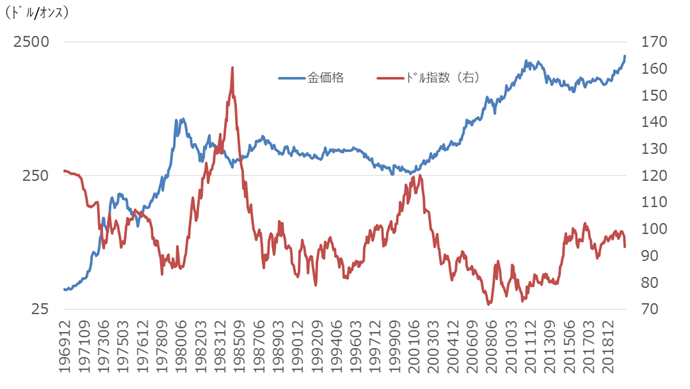

図1に金価格と米国の実質金利の推移、図2に金価格とドル指数の推移を示した。1970年代から80年代にかけての二度の石油危機を含む高インフレ期には、実質金利がマイナス、ドルも下落し、金価格が大きく上昇した。その後、インフレ鎮静化の中で実質金利は上昇、ドルも反発すると金価格は低迷した。

更に90年代後半もドルが強くなり、金価格の低迷は続いた。

2000年代に入ると、資源高ブームもあり、金価格も上昇し始めた。実はこの頃より実質金利の趨勢的低下が始まっている。コアインフレ率は安定していたためでもある。なお、ドルは下落している。また、中国、ロシア、インドといった新興国当局が金の保有を増やした。

そして、金ETFが米国で2004年に誕生し、需要面で金価格上昇に一役買った。

図1 金価格と米実質金利の推移

注)金価格を示す左縦軸は対数化して表示。実質金利①は米国10年金利-米国コア消費者物価指数(前年同月比)、実質金利②は、米国10年金利-ブレーク・イーブン10年金利。近年では②でみることが多くなったが、より長期間の趨勢を確認する意味で①も併記した。

出所)Bloombergより、ウエルス・スクエア作成。

図2 金価格とドル指数の推移

注)金価格を示す左縦軸は対数化して表示。

出所)Bloombergより、ウエルス・スクエア作成。

実質金利がマイナスと言っても70~80年代と現在では、状況が異なる。70~80年代は高インフレ期でインフレ率が金利上昇を抜いていたのに対して、現在は低インフレ期である。世界的な低金利の中で相対的に利回りが高い米国債には世界からリターンを求めて投資が集まり、それが更に金利を押し下げた。更に、足元では新型コロナ対策のため、各国中央銀行の金融緩和政策も、実質金利の押し下げに一役買っているとも言える。

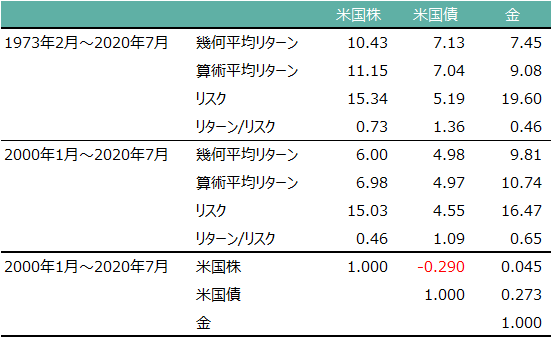

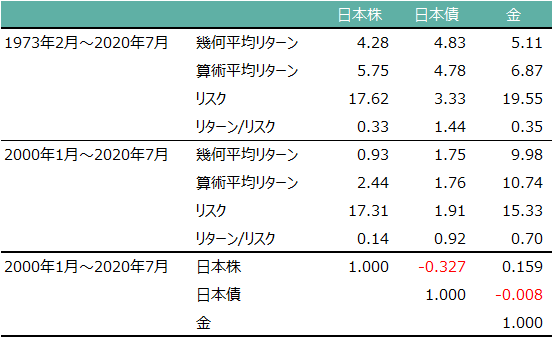

次に、リターンやリスクを確認していこう。表1に米国からみた米国株、米国債、金、表2に日本株、日本債、金のリターン、リスク、相関を示した。

表1 米国株、米国債、金のリターン、リスク、相関

注)米国株はS&P500、米国債はBloomberg Barclays USアグリゲートトレジャリー指数、金はスポット価格。年率換算。ドルベース。リターン/リスクは疑似的なシャープ・レシオを意図しており、リターンは算術平均リターン。

出所)野村総合研究所SuperFocus、Bloombergよりウエルス・スクエア作成。

表2 日本株、日本債、金のリターン、リスク、相関

注)日本株はTOPIX(89年1月以前は、加重平均利回りと価格変化率より計算)、日本債はNRI-BPI総合(83年12月以前はNRI公社債累積投資収益率)、金はスポット価格。年率換算。円ベース。リターン/リスクは疑似的なシャープ・レシオを意図しており、リターンは算術平均リターン。

出所)野村総合研究所SuperFocus、Bloombergよりウエルス・スクエア作成。

日米共通して言えることは、2000年代に入り、それぞれの通貨ベースでの金のリターンは株、債券に比べて高くなっている。リスクも小さくなり、リターン/リスクも高くなっている。特に円ベースでみると、若干の円安であったため、幾何平均リターンでみると、ドルベースの金リターンより高くなり、株との相対で見ても魅力的となっていた。リスク量も株より小さく、相関も低い。従って、ポートフォリオに一部金を組み込むことは「戦略的に」有用であったと考えられよう。

では、今後についてはどう考えるべきだろうか?

新型コロナ問題で、各国共に金融緩和政策に加え、財政支出を大きく拡大した。これによって消えた需要を支えている。中長期的な財政均衡がいずれ議論になろうが、基本的には成長率より金利を低めに維持することが意識されよう。ベルリンの壁崩壊以降、グローバル化が進む中で生産拠点が中国を筆頭とした新興国に移転したことで、インフレ率は世界的に低下している。デジタル化の進展もそれを後押ししている。

一方で、今回の新型コロナ問題を契機に米中摩擦で世界が分断されていくのであれば、供給制約がかかることになり、多少インフレ率は上乗せされる可能性はある。米国FRB(連邦準備制度理事会)のスタンスは新型コロナ対策を第一としており、緩和から中立スタンスに代わるのは、まだ先の話だろう。そうした点で、金を一部、ポートフォリオに組み込むことは意味があると言えよう。

(2020年8月作成)