負けないためのETF投資戦略

NT倍率とスタイル【ETF投資戦略④】

この記事は、約5分で読めます

NT倍率とは日経平均株価の値をTOPIXの値で割った値を指す。2005年10月以降、NT倍率は上昇し続けており、戦後最高値を更新する可能性が出てきた。

株価指数の方法論に関する歴史は、単純平均、ダウ式修正平均、時価総額加重平均、浮動株調整後時価総額加重平均と進化してきている。現在の日経平均株価は、ダウ式修正平均を更に改良したものである。国内年金や投信の運用のベンチマークというと、TOPIXが使われることが多いが、日経平均株価はNYダウと同じように歴史が長いこともあって、日常には定着している。

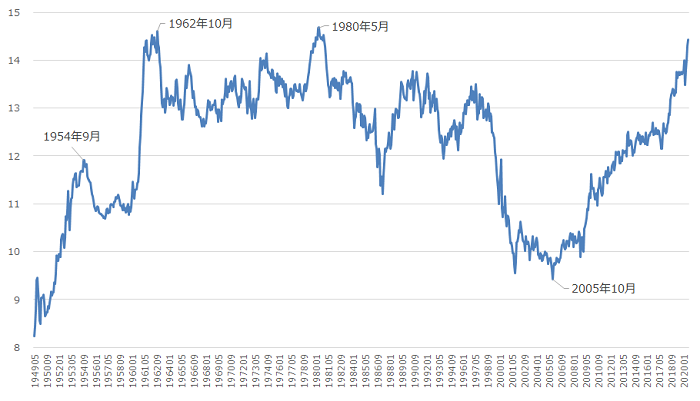

では、NT倍率の状況を見て行こう。図1に1949年5月以降の推移を示した。

図1 NT倍率の推移(1945年5月~2020年7月)

出所)野村総合研究所SuperFocusのデータよりウエルス・スクエア作成。直近は7月14日。

1949年5月の取引所再開から1962年にかけて、NT倍率は大きく上昇している。その後は11~14の値を循環するものの、1997年5月から低下しはじめ、ITバブルが始まると上昇相場の中でNT倍率の低下が続いた。2000年に入り、ITバブルがはじけると、一瞬、NT倍率は反発したものの、4月の日経平均株価採用銘柄の大幅見直しによって、下げが加速した。その後、2005年10月を境にようやく上昇しはじめ、今日に至っている。

1962年頃までの細かいデータを持ち合わせていないが、その後の循環する局面は、日経平均株価の業種配分が市況関連のウエイトが大きかった一方で、TOPIXは金融のウエイトが大きかったことから、金利変動に伴い上下した側面がある。また、ダウ式修正平均ということから、いわゆる値がさ株の株価変動が大きく寄与するため、値がさの輸出株や市況の品薄株が問題となったこともある。とは言え、1997年頃までは循環の域を出なかった。

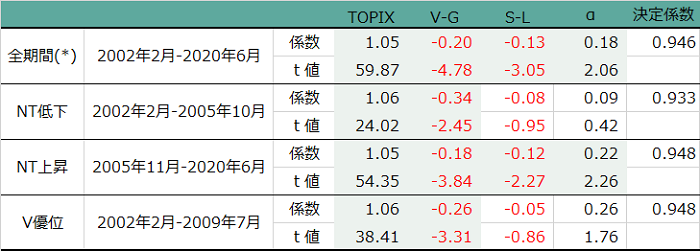

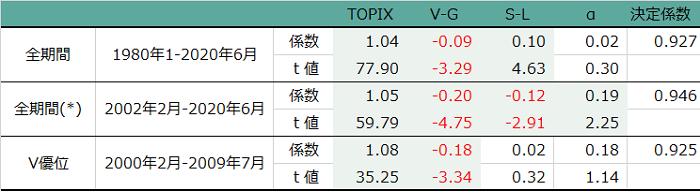

次に、いわゆるスタイルの観点で見て行こう。表1に、日経平均株価のリターンをTOPIXのリターン、バリュー-グロースのリターン差(V-G)、小型-大型のリターン差(S-L)で重回帰した結果を示した。いずれも配当込指数である。配当込指数はデータ期間が短いため、表2に配当無し指数の方で計測期間を広げて重回帰した結果を示した。

表1 日経平均株価(配当込)のスタイル特性

表2 日経平均株価(配当無し)のスタイル特性

注)スタイル指数はRussell/野村日本株スタイル指数のトータル・バリュー(V)、トータル・グロース(G)、ラージ(L)、スモール(S)の各月次リターンより。統計的に有意であるとされる、t値の絶対値で2を超えるものをハイライトした。表1ではそれぞれ配当込指数、表2ではそれぞれ配当無し指数で分析。

出所)野村総合研究所SuperFocus、野村証券金融工学研究センターよりウエルス・スクエア作成。

最初に配当込指数と配当無し指数での分析に差がないことを示したい。日経平均株価の配当込指数は2002年1月末からの入手のため、表1の最上段の全期間(*)と表2の中段で全期間(*)が同じ期間(2002年2月~2020年6月)での計測であるが、係数はほぼ同じであり、日経平均株価はTOPIXに対して1.05倍の感応度、V-Gに対して-0.2とグロース感応度が高く、S-Lに対して-0.12から-0.13と大型株感応度が高いと言える。特にグロース感応度の高さは、NT倍率が継続して上昇(2005年11月~2020年6月)、低下(2002年2月~2005年10月)、また、バリュー(V)優位(2002年2月~2009年7月)など、期間を変えても同じような結果となっている。S-Lについては、期間によっては大型株感応度が高くない時期もみられる。先に業種や値がさとしてコメントしたが、スタイルの視点で言えば、日経平均株価はグロース感応度が安定して高い特性を有している。

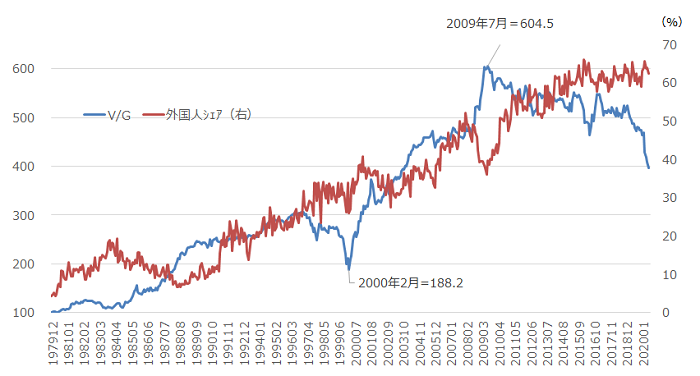

次に図2にV/Gと外国人の売買シェアの推移を示した。左軸で上に行くほど、V(バリュー)優位である。

図2 V/Gと外国人の売買シェアの推移(1979年12月~2020年6月)

注)V/GはRussell/Nomura日本株インデックスにおけるスタイル別インデックスのトータル・バリュー/トータル・グロース。

1979年12月の値を100として指数化。外国人売買シェアは、東証一部の投資主体別売買動向における(外国人買い+外国人売り)/(合計の買いと合計の売り)×100で算出。

かつて、日本株は世界の株式市場の中でバリュー株(V)が最も強い国であった。図のRussell/Nomuraの日本株スタイル別インデックスでは2009年7月を境に、グロース株優位(G)が継続している。この期間の長さは、90年代後半の金融危機からIT相場までを超える。

海外株も同様で、MSCIのスタイル指数で確認すると、欧州では2006年10月、米国では2007年3月、EM市場では日本より遅れて2012年1月を境にグロース株優位の相場となっている 。日本の場合、外国人の売買シェアが50%を超えたのが2010年5月であり、これに伴い海外と同じスタイルの相場になってきていると考えられる。近年では、世界的な低金利やデジタル化もグロース株優位を後押ししていよう。

日経平均株価は、2000年代に入り、表1、2で確認できたようにTOPIXと比較して、グロース、大型株感応度が高く、それが近年のNT倍率の継続的上昇を支えているものと考えられる。業種では、ヘルスケア、情報技術、一般消費財・サービスのウエイトがTOPIXに比べて高く、逆に金融や資本財・サービスのウエイトはTOPIXに比べ低い。NT倍率が循環していた時代の日経平均株価とは大きな違いである。

なお、NT倍率の上昇の背景にあるバリュー、グロース株の格差は、1970年代前半の米国のニフティ・フィフティ相場を彷彿させる。当時も経済成長が伸び悩む中で一部の優良企業のみが上昇したわけだが、結局、インフレの進展により、その相場は終了した。そうしたことを片隅に入れながら、NT倍率を活用したい。

(2020年7月作成)