負けないためのETF投資戦略

変貌する株式の国際分散投資①【ETF投資戦略⑦】

この記事は、約5分で読めます

資産運用の世界では、分散投資という言葉が日常的に使われており、それには「株式の国際分散投資」も含まれている。最近、この「株式の国際分散投資」の前提が変化しつつある。今回は、この変化を分析した上で、今後の国際分散投資を考えてみたい。

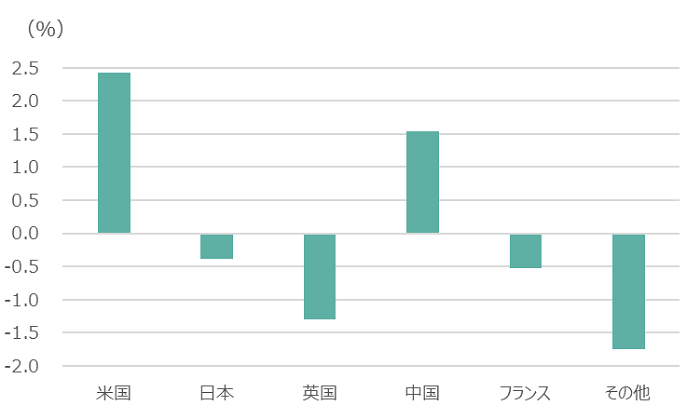

最近の世界の株式市場に占める時価総額の変化の特徴は、米国と中国のウエイトの上昇と、日本や欧州勢のウエイトの低下である。先進国と新興国を合わせた代表的な株価指数であるMSCIオール・カントリー・ワールド・インデックス(以下、ACWI)に占める主な国の過去1年間のウエイト変化を図1に示した。

図1 ACWIにおける主要国のウエイト変化

注)2020年9月末と2019年9月末の構成比の差。

出所)MSCIオール・カントリー・ワールド・インデックス Factsheetのデータよりウエルス・スクエア作成。

この間、米国と中国のウエイトが上昇し、日本、英国、フランス、その他が低下していることがわかる。そして、2020年9月末には中国のウエイトが1.5%上昇し、全体の約5%を超え、英国、フランスのウエイトを凌駕した。過去1年のトレンドを単純に延長すると、来年の今頃には米国のウエイトは更に上昇して60%を超え、日中のウエイトは逆転、その他のウエイトは更に低下する可能性がある。新興国でみても同様で、現在中国のウエイトは全体の40%を超えたところだが、同様に試算すると、1年後には50%を超える可能性もある。

この変化の背景には、IT系企業の躍進が米中で見られるためである。米国ではGAFA+M、中国ではアリババ、テンセント、美団点評、JD.COM等を典型的企業として挙げることが出来よう。これらは、従来の資源や素材と違って、市況変動とは無関係に、安定して伸びる傾向があり、結果的に、構成比を押し上げる要因になっている。勿論、バリュエーションの上昇もあることは否定しない。

証券投資の教科書に出てくる分散投資は、銘柄数が増えると個別企業の固有リスクが低減し、市場リスクの水準にまで低下させることが可能ということである。これは、国際分散投資においても、同様である。それが、2つの国に集中していくとそうした分散投資の意味は薄れる可能性がある。

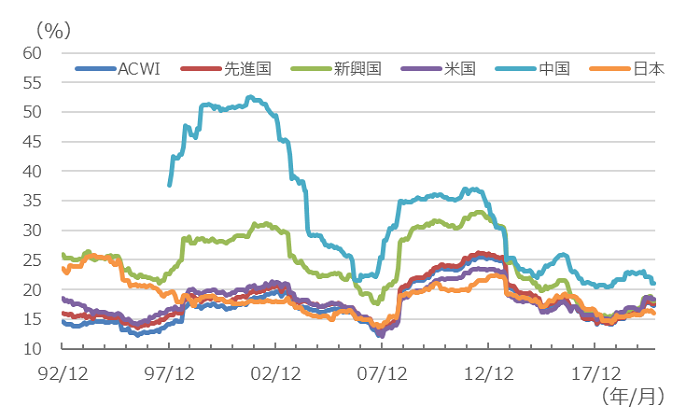

但し、話はそれほど単純ではない。それは、経済の成熟化により、上記で触れた市況関連等の変動性の高い業種のウエイト低下によって、全体のリスク水準は変わらないこともありえる。インフレ率の低下もあり、為替の変動性も徐々に低下してくれば、なおさらである。図2に主要指数のリスク量の推移を示した。

図2 主要指数のリスク量の推移(1992年12月末~2020年9月)

注)各株価指数の月次リターンの60か月ローリングの標準偏差(年率換算)で作成。各指数(ACWI: MSCIオール・カントリー・ワールド・インデックス、先進国: MSCIワールド・インデックス、新興国:MSCIエマージング・マーケット・インデックス、米国:MSCI米国インデックス、中国:MSCIチャイナインデックス、日本:MSCIジャパンインデックス)は円換算。

出所)Bloombergのデータよりウエルス・スクエア作成。

新興国に位置する中国のウエイトの歴史的増加については先に紹介したとおりだが、中国自体のリスク量が低下している。結果的に、新興国全体のリスク量は低下し、先進国と変わらない水準になってきていることがわかる。

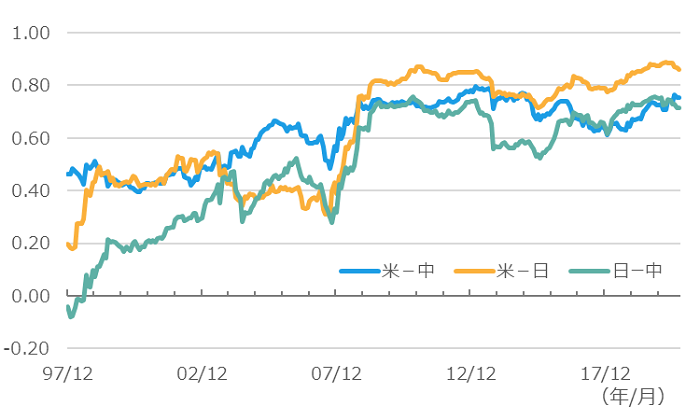

次にACWIでのウエイトの高い、米国、中国、日本の間の相関を図3に示した。

図3 米国、中国、日本の間の相関係数の推移(1997年12月末~2020年9月末)

注)月次リターンの60か月ローリングで計算。各指数を円換算。

出所)Bloombergのデータよりウエルス・スクエア作成。

2008年のリーマン・ショック以降は、米中日間の相関は高止まりしていることがわかる。図2のACWIのリスク量は特に上昇している訳でない。これは、ウエイトの高い米国のリスクが安定していることや、日本、中国のリスク量が低下傾向にあることで、相関の上昇を打ち消しているものと見られる。

とは言え、米中二か国にウエイトが集中していくことで、ポートフォリオ構築にはより工夫が求められよう。特に、戦略的資産配分を検討する際に、資産区分をどのように扱うかがポイントとなろう。先進国と新興国を合わせた世界で考える場合と、先進国(更に日本と外国を分ける場合もある)と新興国を分けて考える場合では、後者の方が、配分次第で米中の影響をより受けやすくなることもある。

11月の米国大統領選挙次第で、米国の姿勢に多少の変化はあるかもしれないが、米中摩擦の根底には、企業のグローバル化によって、先進国の家計の二極化を国家が看過できない状況に至ったという視点からきているだけに、様々な模索が続くだろう。それらの状況を踏まえたポートフォリオ構築を考える新たな時期に入ったようである。

(2020年10月作成)