ストラテジストのつぶやき~ETFで広がる投資戦略~

多彩な中国株インデックスを斬る

この記事は、約3分で読めます

中国株式には多様な指数があり、リターンも異なる

中国経済が本格成長する過程で、指数によってパフォーマンスが大幅に変わってきた

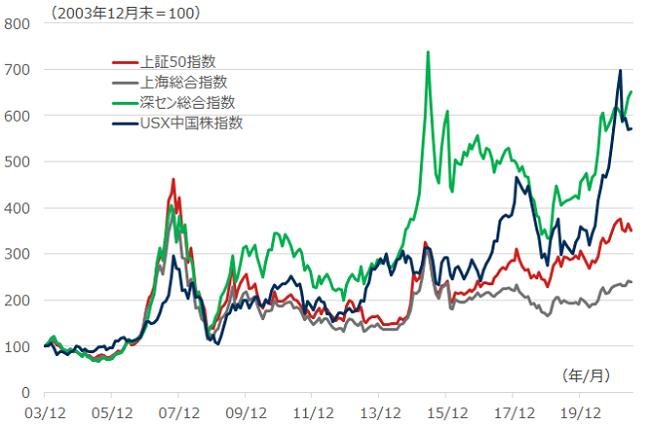

図表1は、中国株式の代表的な指数の推移です。「上証50指数」は上海証券取引所の代表的な50銘柄からなる指数で、上海市場で最も影響力があるとされる優良企業株の動向を反映する指数です。「上海総合指数」は、上海証券取引所上場のすべてのA株とB株の動きを反映する時価総額加重平均指数です。「深セン総合指数」は上海総合指数の深セン証券取引所版で同じような仕組みの指数ですが、深セン市場はハイテク株などのニューエコノミー関連企業が多いことで知られています。「USX中国株指数」は、米国証券取引所に上場している銘柄のうち(いわゆるADR銘柄)、売上高や営業収益の大半を中国本土で得ている企業で構成されています。

パフォーマンスを見ると、2008~2009年のリーマンショックの頃までは同じような動きでしたが、その後、深セン総合指数が上放れし、2012年頃からはUSX中国株指数も上放れしています。2003年12月末を起点に見ると、2021年6月末時点では、深セン総合指数は6.5倍、USX中国株指数は5.7倍と大きく上昇しています。一方、上証50株指数は3.5倍、上海総合指数は2.4倍に留まっており、同じ中国株式市場ではありますが、非常に大きな格差がついています。

[図表1] 多様な中国株指数のパフォーマンスの推移

期間:2003年12月末~2021年6月末、月次

※ 米ドル建て指数である「USX中国株指数」は、米ドル/人民元レートで人民元建てに変換。

(出所)Bloombergデータを基に野村アセットマネジメント作成

中国株指数といっても業種構成が個々にこんなに違う

パフォーマンスが良かったのはニューエコノミー企業群

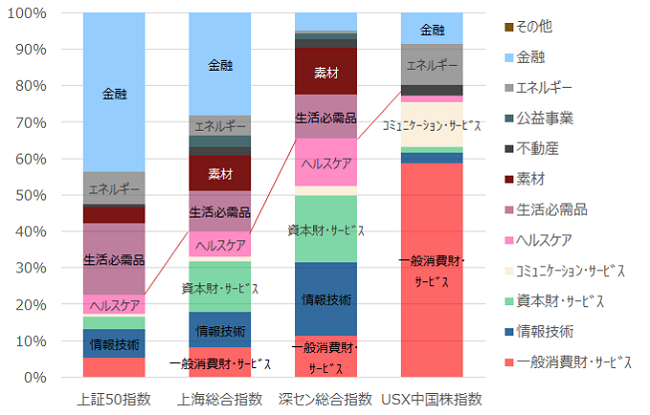

図表2は、上述の代表的な中国株指数の足元の業種構成比です。パフォーマンスが良かった深セン総合指数やUSX中国株指数は、一般消費財・サービスや情報技術、資本財・サービス、コミュニケーション・サービス、ヘルスケアなどの比率が高く、金融の比率が低いことが分かります。過去2回の新興国関連のコラムで述べてきたように、新興国株式市場は経済発展のステージによって、主役がインフラ運営企業からインフラ活用企業に交代することを示しましたが、中国株指数においては、同じ時点で指数によってその差が表れています。上海指数の2つ(上証50指数、上海総合指数)はインフラ運営企業が多く、他2指数はインフラ活用企業が多いという特徴があります。

中国は、2001年12月にWTO(世界貿易機関)に加盟して以降、世界経済に組み込まれ、世界の工場となったことで大きな経済成長を遂げました。それが反映されたのが2010年くらいまでで、上述したようにどの指数も同じようなパフォーマンスでした。しかし、いつまでも世界の工場だけで成長できるわけではなく、2010年以降は、消費財企業やハイテク関連企業、中国製造2025政策に乗った様々な製造業など、成長ドライバーが交代しました。そうした成長ドライバーの選手交代を上手く拾った指数と、そうでなかった指数で、これほど大きなパフォーマンス格差が付いたと考えています。

中国株に投資をする際は、どの指数に投資するかが非常に重要だと思います。

[図表2] 中国株指数の現時点の業種構成比

2021年6月末時点の各株価指数の業種構成比

(出所)Bloombergデータを基に野村アセットマネジメント作成

中国経済成長初期の業種構成比はこうだった

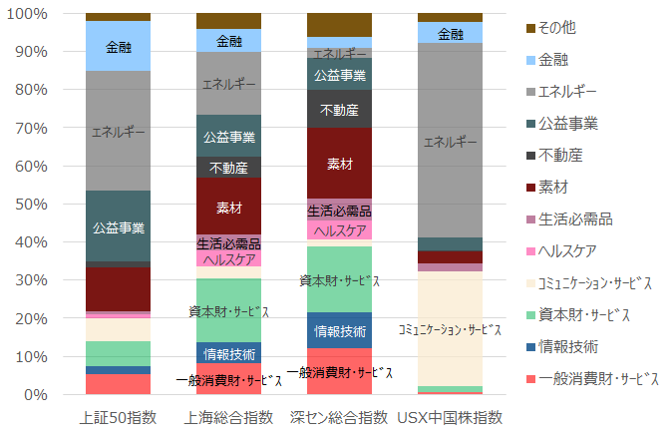

2004年当時、世界の工場で成長していた時代はそれほど大きな業種構成の違いはなかった

図表3は、2004年当時の中国株各指数の業種構成比です。見てわかるように、前掲の足元の業種構成比に比べれば、それほど大きな差が見られないように感じます。エネルギーが多かったり、素材が多かったりの違いはありますが、足元の業種構成でニューエコノミーとした業種群の割合がどれも少ないように見えます。2004年当時では今の成長を支えているような企業は育っておらず、インフラ系企業中心でした。

しかし、その後に大きな変化が起こり、ハイテク企業などのニューエコノミーを多く育てた深セン市場やUSX中国株などがパフォーマンスの引き上げに成功したようです。

今後の中国株指数の行方ですが、足元の業種構成比がそのまま続いてしまえば、これまでの流れが続くことが予想されます。一方、パフォーマンス格差がついてしまった上海系指数がニューエコノミー企業の誘致などの改革を進めれば、景色は変わっていくでしょう。中国政府は米国上場の中国企業への締め付けなどを実施していますが、これが単なる締め付けなのか、それとも、中国株式市場の改革の一貫なのか、今のところは良くわかりません。ただ、国を代表する企業が自国市場には上場せずに、自国の監視外である外国市場のみに上場するというのは自然な姿とは言えません。何らかの改革の一環だとすれば、それが進行していくことでパフォーマンス好転が期待できると思います。今後の株式市場の構造改革には注視したいと思います。

[図表3] 2004年当時の中国株指数の業種構成比

期間:2004年6月末時点での業種構成比(USX中国株指数は2004年10月末時点)

(出所)Bloombergデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS ChinaAMC・中国株式・上証50連動型上場投信(証券コード:1309)

<当資料で使用した指数の著作権等について>

●「上証50指数」の全ての権利は、上海証券取引所(中国語名称「上海証券交易所」)に帰属します。上海証券取引所または中証指数有限公司(China Securities Index Company 以下「CSI」)のいずれも、当該指数に関するデータの正確性や完全性について、いかなる保証もしません。また、上海証券取引所またはCSIは、過失の有無にかかわらず、当該指数におけるいかなる誤りについても、いかなる者に対しても責任を負いません。当該指数に基づいたファンドは、上海証券取引所またはCSIにより支援、保証、販売および宣伝が行われるものでは一切ありません。

●「USX中国株指数」は、Halter Financial Groupが作成した指数で、同社の登録商標です。