ストラテジストのつぶやき~ETFで広がる投資戦略~

上昇する原油価格とエネルギー関連株の行方を占う

この記事は、約3分で読めます

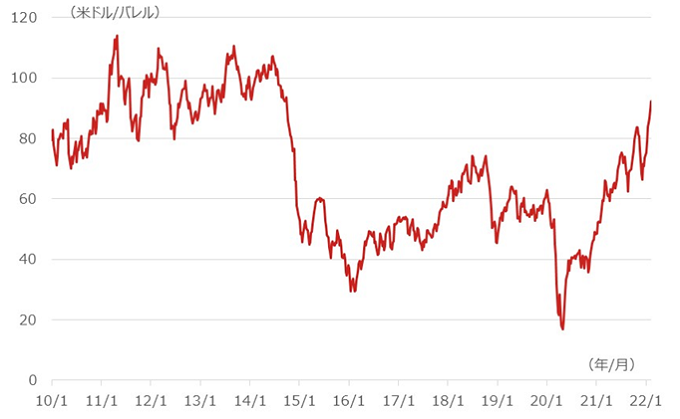

脱炭素社会に向かう中で原油相場が上昇中

世界が脱炭素社会に向かう中、WTI原油先物はコロナショック後に急回復中

2021年2月初旬、ようやく原油価格やエネルギー関連株が上昇を開始した頃に、『低迷するエネルギー関連セクターは買いなのか?』という記事を書きました。結論としては、「今後2~3年間はコロナ終息による需要回復が期待でき、エネルギー関連セクターのリバウンドが期待できるでしょう。しかし、近未来の厳しい予想図を考えると、相場の頭は重たく、戻り売りが長期的に続くのではないかと考えています。」としました。

採点はいかがでしょう?WTI原油先物価格は、1年前比で60%ほど上昇しており、当たったような、当たってないような不思議な感じですが、書いた本人としては「はずれ」だと思っています。この1年間を振り返り、深く考えずに見逃していたポイントがたくさんあったからです。「もっと深い洞察力が必要だ」と反省すると同時に、このテーマは非常に良い材料だったと思っています。

今回はそんな反省文にお付き合いください。そして、必要な深い洞察力とは何なのか?について考えます。何かのヒントになれば幸いです。

[図表1] WTI原油先物価格の推移

期間:2010年1月3日~2022年2月4日、週次

WTI原油先物直近限月

(出所)Bloombergを基に野村アセットマネジメント作成

エネルギー関連株は2021年以降に急上昇

コロナショックを受けて2020年は低迷したエネルギー関連株が2021年以降に急上昇した

前述したとおり、原油相場が大幅回復している状況を受け、日本のエネルギー関連株も大きく上昇しています。

コロナショックに陥った2020年(2019年末~2020年末)のパフォーマンスは、市場全体のTOPIXが+4.8%とプラスで終わることができた一方、エネルギー関連株(TOPIX-17エネルギー資源)は▲33.0%と大幅マイナスでした。それが、『COP26』などの「脱炭素社会」の話題に沸いた2021年(2020年末~2021年末)は、TOPIXの+10.4%に対してエネルギー関連株は+34.1%の大幅上昇、そして、2022年(2月7日まで)は、TOPIXが▲3.3%と下落する中で+10.0%と続伸、ほぼ、2019年末の水準を回復しました。

エネルギー関連株の業績動向やバリュエーションを見ると、TOPIX33業種の石油・石炭セクターの2021年度経常増益率は前年比+121%、PER(株価収益率)は4.2倍となっており(共に2月4日現在、野村證券調べ)、全体相場よりも業績モメンタムは強く、割安感が高い状態です。そういう意味では、パフォーマンスが良いのは自然な姿でしょう。

[図表2] 日本のエネルギー関連株と全体相場の推移

期間:2019年12月30日~2022年2月7日、日次

(出所)Bloombergを基に野村アセットマネジメント作成

1年前に見逃したこと:米国での原油生産回復遅れ

1年前に見逃したことは、脱炭素という未来の社会と原油生産投資とのギャップ

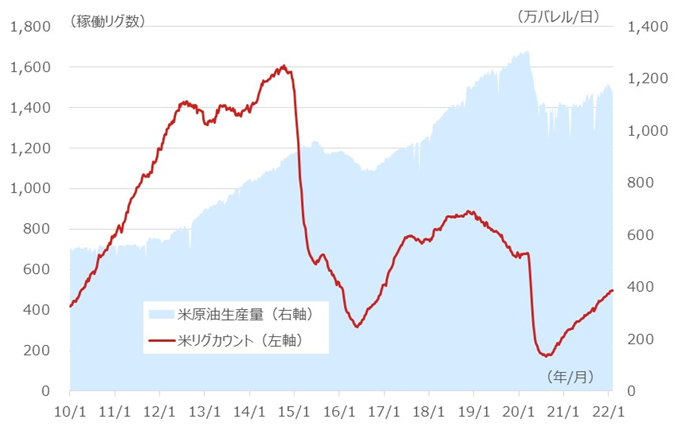

図表3は、米国での原油生産状況と原油掘削装置(リグ)の稼働状況の推移です。リーマンショックが発生した2000年代後半以降、米国では「シェール革命」と称して原油生産が順調に拡大、世界の原油需給に多大な影響を与えてきました。中東原油に頼るリスクが大幅に減少するなど、非常にポジティブな流れでした。

しかし、2015~16年頃の原油相場低迷で原油設備への新規投資が抑制され、2020年のコロナショックで原油価格が大暴落すると、更に勢いを失って稼働リグ数が大幅減少し、原油生産量が伸びなくなりました。そうした状況にトドメを刺したのが「脱炭素社会(ネットゼロ)」でした。長期的に原油需要が激減するとの見通しから、石油関連設備への新規投資に踏み切る企業が出にくくなり、原油生産が伸びにくくなる中、ポスト・コロナの経済正常化で原油需要が順調に回復するというミスマッチが起きました。この短中期のミスマッチを1年前には正確に予測できませんでしたが、おそらく、多くの人が見誤ったために、今の原油高騰があるのだと思います。

以上が反省ですが、最後に今後の行方を占って〆とします。脱炭素社会に向かう中でシェール企業の投資が再び活発化するとは思えず、注目はイランやリビア、ベネズエラなど、現在、世界の原油マーケットから締め出されていて、米国と必ずしも関係が良いとは言えない産油国の動向です。足元で米国とイランの歩み寄りが報道されていますが、これらの産油国が米国などの国際社会と関係を改善し、世界のマーケットに原油が供給されるかどうかが最大の注目点と考えています。イランだけで日量100万バレルもの原油供給が期待できるようです。米国の生産量の約1/10の規模です。これらの産油国と国際社会の動向に注目です。

[図表3] 米国での原油生産動向(原油生産量と稼働リグ数)の推移

期間:2010年1月3日~2022年2月4日、週次

米リグカウント:ベイカー・ヒューズ米原油ロータリーリグ数データ米原油生産量:United States DOE Crude Oil Total Production Data(米エネルギー省統計)

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS エネルギー資源(TOPIX-17)上場投信(証券コード:1618)

NEXT FUNDS NOMURA原油インデックス連動型上場投信(証券コード:1699)

<当資料で使用した指数の著作権等について>

●「TOPIX-17エネルギー資源」、「東証株価指数(TOPIX)」の指数値及び「TOPIX-17エネルギー資源」、「TOPIX」の商標は、株式会社東京証券取引所(以下「東証」といいます。)の知的財産であり、指数の算出、指数値の公表、利用など「TOPIX-17エネルギー資源」、「TOPIX」に関するすべての権利及び「TOPIX-17エネルギー資源」、「TOPIX」の商標に関するすべての権利は東証が有します。

(2022年2月作成)