深掘りETF①

ETFはどう作られるの?ETFの仕組み【深掘りETF①】

この記事は、約5分で読めます

日経平均株価やTOPIX(東証株価指数)、S&P500等の指数に連動するETFと投資信託(インデックスファンド)との最大の違いは、ETFが証券取引所に上場しているため、株式と同じように証券会社を通じて取引所で売買できることです。

この、投資家の皆さまがETFを取引所で手軽に売買できる裏には、ETFならではの複雑な仕組みが存在します。今回は、そうしたETFの仕組みについて解説いたします。

なお、ETFと株式・投資信託の違いについての詳細は、ETFは株式・投資信託とどう違う?【ETFとは②】をご確認ください。

ETFの2つの市場

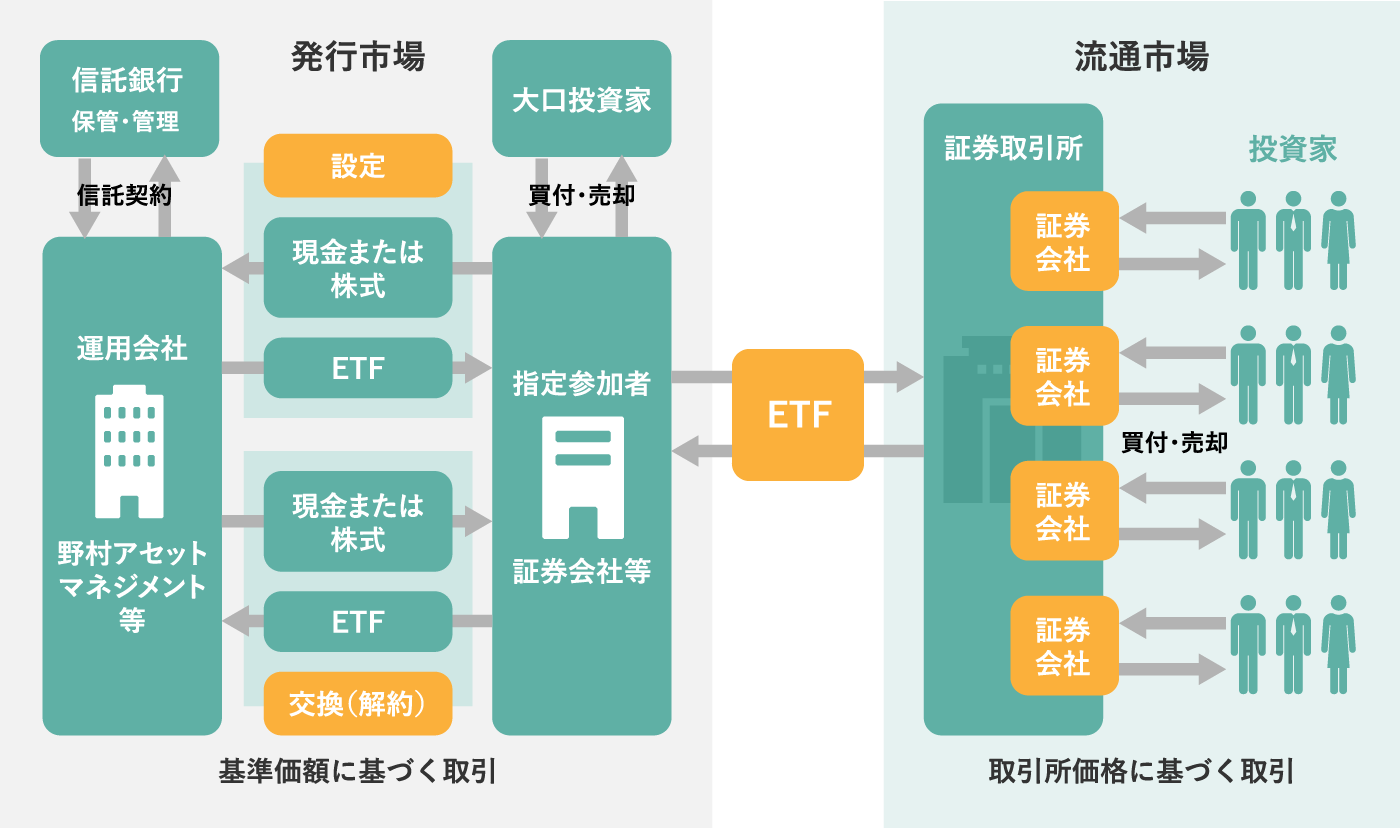

ETFには、一般の投資家の皆さまが株式と同様にETFを取引所で売買している「流通市場」とは別に、指定参加者と呼ばれる取扱業者(証券会社)を通じて、ETFの追加設定や一部解約が行われる「発行市場」があります。これら2つの市場について、詳しく解説していきます。

発行市場

ETFの発行市場で、ETFの設定や交換(解約)の注文を取り扱うことができるのは、ETFごとに運用会社と契約を結んでいる指定参加者(証券会社)のみです。

機関投資家等大口の投資家からETF購入の申し込みがあった際や、流通市場でETFの需要が高まった際などに、指定参加者(証券会社)が株式または現金を運用会社へ拠出して、運用会社がETFの受益権を新たに発行します。このことをETFの「設定」と言います。

逆に指定参加者が運用会社に対してETFを拠出して株式や現金を受け取ることを「交換(解約)」と言います。一般的に、ETFを売却する時に株式やREITなど現物で受け渡しをおこなう場合を「交換」、現金で受け渡しをおこなう場合を「解約」と呼んでいます。

このようにETFの発行市場で、設定や交換(解約)の注文によってファンドの発行済受益権口数が増減するという意味では、ETFと投資信託(インデックスファンド)は基本的には同じです。ただし、ETFの発行市場は一般的な投資信託と異なり次のような特徴があります。

① ETFは、指定参加者のみが設定・交換(解約)の取引を行うことができます。

② 投資信託は投資家の購入・売却の注文でファンドの受益権口数が直接増減しますが、ETFは流通市場で投資家の売買が成立しても、発行市場での設定・交換(解約)が行われなければ、受益権口数は変化しません。

③ ETFでは、日本株J-REITに関しては、指定参加者が株式バスケットを拠出することで、それと引き換えにETFの受益権が交付される仕組みがあり、これを現物拠出と言います。ETF特有のこの仕組みにより、現物拠出型のETFは、ファンド内での取引コストを軽減し、パフォーマンスの劣化を抑えるメリットがあります。投資信託には、現物拠出の仕組みはありません。

発行市場では、ETFは「基準価額」に基づいて取引されます。基準価額は、一般の投資信託同様、ファンドに組み入れられている有価証券の時価評価に株式の配当金や債券の利息などの収入を加えた資産総額から、ETFの運用に必要な費用を差し引いた純資産総額を発行済口数で割って求められる1口あたりの値段です。 基準価額については、ETFの3つの価格とは?で詳細を説明しています。

流通市場

発行市場で発行されたETF受益権は、取引所を介して売買できます。流通市場では、株式同様に、ETFを売買したい一般の投資家は証券会社へ注文を出し、証券会社はその注文を取引所へ取次ぎ、売買が成立します。

流通市場では、ETFは「証券取引所で売買が成立した際の市場価格(取引所価格)で取引されます。

なお、流通市場で一般の投資家がETFを売買しても、ETFを保有する投資家が代わるだけで資金流入や流出は発生しないため、ETFの純資産は影響を受けません。一方、一般的な投資信託では、投資家が販売会社を通じてファンドを購入したり解約したりした場合、ファンドに直接資金が流出入することになるため、純資産総額は増減します。

ETFを取り巻くプレーヤー

ETFのしくみを支えるプレーヤーをご紹介します。

運用会社

ETFが対象指数に連動するよう組入れ銘柄を決定したり、運用指示を行ったりします。また、指定参加者を通じた設定・交換(解約)の申し込みに応じて、組入れ銘柄の内容を提示し、信託銀行に設定・交換の指示を行います。当社(野村アセットマネジメント)は運用会社です。

ETFが対象指数に連動するよう組入れ銘柄を決定したり、運用指示を行ったりします。また、指定参加者を通じた設定・交換(解約)の申し込みに応じて、組入れ銘柄の内容を提示し、信託銀行に設定・交換の指示を行います。当社(野村アセットマネジメント)は運用会社です。

信託銀行

ETFの資産の保管・管理を行ないます。ETFを発行することで集められた投資家の財産を運用会社に代わって管理しています。分別管理を行っており、万が一信託銀行が破綻しても投資家の資産は保全されます。ファンドの決算期ごとに受益者を特定して分配金の支払う等の証券代行業務も担っています。

ETFの資産の保管・管理を行ないます。ETFを発行することで集められた投資家の財産を運用会社に代わって管理しています。分別管理を行っており、万が一信託銀行が破綻しても投資家の資産は保全されます。ファンドの決算期ごとに受益者を特定して分配金の支払う等の証券代行業務も担っています。

指定参加者

大口投資家と運用会社との間で行う設定・交換(解約)の仲介や、市場での値付け(マーケットメイク)を行なう証券会社です。 東京証券取引所は、1つのETFに対して最低2社の指定参加者を決めることを上場の要件として求めています。

証券取引所

上場商品であるETFは、新規上場に際して取引所の上場承認を得る必要があり、上場後もモニタリングが実施されています。また東京証券取引所は、「ETFマーケットメイク制度」を導入し、ETFの市場での流動性向上に努めています。

上場商品であるETFは、新規上場に際して取引所の上場承認を得る必要があり、上場後もモニタリングが実施されています。また東京証券取引所は、「ETFマーケットメイク制度」を導入し、ETFの市場での流動性向上に努めています。

流動性供給業者(マーケットメイカー)

ETFには、市場に流動性を提供し、取引所価格が基準価額から乖離することを防ぐしくみがあります。これを「マーケットメイク」と言い、マーケットメイクをする会社を「マーケットメイカー」と呼びます。詳細は、ETFの3つの価格とは?をご覧ください

ETFには、市場に流動性を提供し、取引所価格が基準価額から乖離することを防ぐしくみがあります。これを「マーケットメイク」と言い、マーケットメイクをする会社を「マーケットメイカー」と呼びます。詳細は、ETFの3つの価格とは?をご覧ください

金融商品は形がないためイメージがつきにくい方も多いと思いますが、実はその裏側には様々なプレーヤーが介在し、一般の投資家の皆様に手軽にご利用頂ける商品として成り立っているのです。

(2023年6月8日更新/2018年12月作成)