ETF投資のツボ

株式投資における為替の影響

この記事は、約3分で読めます

各国の金融政策の方向性の違いやエネルギー価格の上昇などから、足元で円が米ドルなどの通貨に対して円安方向に大きく振れています。外国株式への投資を検討する際に為替の影響をどう考えるかについては無視することのできない重要な要素です。

本稿では、米国株を例にして、外国株式投資における為替の影響について見ていきます。

この10年は為替リスクを取るかどうかの影響が大きかった

<図1:過去10年間のS&P500、TOPIX、ドル円の推移>

期間:2012年6月末~2022年6月末(月次データ)

出所:Bloombergのデータを基に野村アセットマネジメント作成

各S&P500とTOPIXは配当込み(グロス)指数。2012年6月末を100として指数化したもの。円換算、円ヘッジはTTMベースの指数。ドル円はTTM。

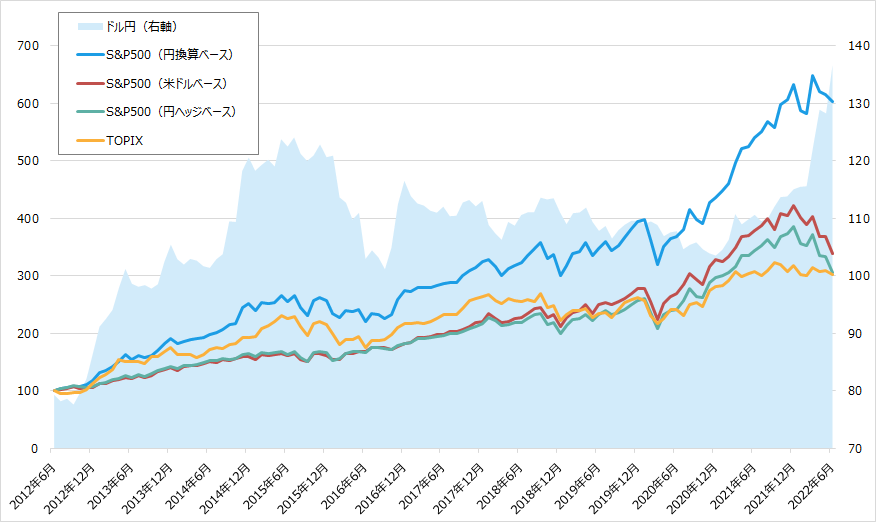

図1はS&P500の円換算ベース、米ドルベース、円ヘッジベースのそれぞれとTOPIXおよびドル円の推移を示したものです。これを見ると、過去10年においては円換算のS&P500が非常に高いパフォーマンスだったことがわかります。円換算ベースとは、為替リスクを取ったときのパフォーマンスを示しています。

右軸にドル円の推移を示していますが、2012年から2014年までのアベノミクス相場と2022年の足下の円安局面の大きく二回の円安が起こったことで、米ドルベースのS&P500と比較すると円建てである円換算の指数のパフォーマンスが押し上げられていたことがわかります。

もし、為替リスクを取らない方法、すなわち為替ヘッジを付けたパフォーマンス(円ヘッジベース)を見てみると、為替ヘッジのコストもかかることもあって、実はこの10年間のパフォーマンスはTOPIXを若干上回る程度であり、そこまで大きな差はなかったということがわかります。

この10年についていえば、終わってみれば、実は日本株か米国株かということよりも、為替リスクを取るか取らないかの選択の方がリターンへの影響度が大きかったといえるでしょう。

為替ヘッジの意味:ボラティリティと相関の抑制

過去10年の為替リスクを取った場合と為替ヘッジをした場合のパフォーマンスは大きく異なりました。では、為替ヘッジをする意味はなかったのでしょうか?

これについて、ボラティリティ(価格変動率)と相関の2つの側面から見てみます。

<図2:年率ボラティリティの比較>

期間:2012年6月末~2022年6月末の月次データを用いて算出。

出所:Bloombergのデータを基に野村アセットマネジメント作成

全て配当込み(グロス)指数。円換算、円ヘッジはTTMベースの指数。

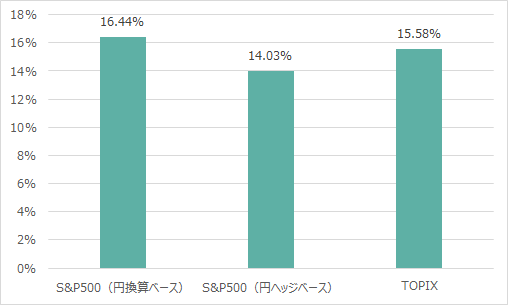

図2はそれぞれの年率ボラティリティの比較です。現地通貨ベースの米国株のボラティリティに為替のボラティリティが追加されるため(米国株とドル円の相関によって多少は相殺されるものの)、為替リスクを取っている円換算ベースのS&P500のボラティリティは高くなっています。

一方で、為替ヘッジをした場合はドル円の変動の影響を軽減できるため、そのボラティリティはほぼ現地の株価のボラティリティと同じ水準になると考えられます。円ヘッジベースのボラティリティを見てみると、TOPIXよりも低い水準となっていて、為替ヘッジによりリスクを削減できていることがわかります。

<図3:TOPIXとの相関係数>

期間:2012年6月末~2022年6月末の月次データを用いて算出。

出所:Bloombergのデータを基に野村アセットマネジメント作成

全て配当込み(グロス)指数。円換算、円ヘッジはTTMベースの指数。

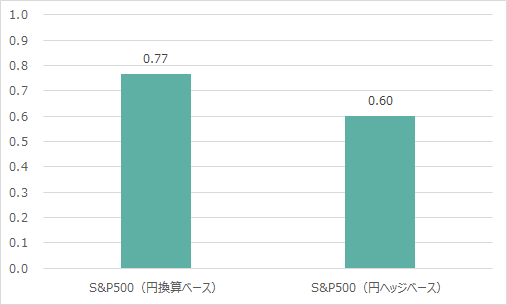

次に図3ですが、こちらはS&P500の円換算と円ヘッジ指数のそれぞれのTOPIXとの相関を示したものです。日本株からの分散投資を考えた場合、相関係数の低い資産の方がその分散の効果は高いと考えることができます。図3からは為替をヘッジした方が、相関係数が低く、分散効果が高いことがわかります。

これについては、(足元ではその関係が崩れつつあるといわれていますが)円安時には日本株も上昇する傾向が高かったため、ドル円の方向性と日本株の方向性が同じになりやすかったためだと思われます。

分散投資という視点からみると、日本株を保有しているのであれば、ドル円のリスクを追加的に取るよりも、現地通貨ベースでの米国株式のリスクのみを取ったほうが効果的といえそうです。

円安はいつまで続くのか

過去10年は、振り返ってみると、日米の金融政策の違いが円安を引き起こした10年間だったといえるかもしれません。アベノミクス以降の大幅金融緩和を続けている日本に対して、足元で米国が金融引き締めを強めている状況では、それを材料に円安になりやすい局面だと考えられます。そのため、為替リスクを取った投資家が高いリターンを享受できたといえるでしょう。

しかし、マーケットというものは常にその先を見ているものです。日米の金融政策が反転するような見通しが見えてきたときには、状況は逆転するかもしれません。仮に円高局面になったときには、為替をヘッジしたETFなどが有効な投資ツールになってくるでしょう。

また、市場の方向性に応じて機動的に使い分けるのではなくても、ボラティリティの抑制や分散投資の観点から、為替ヘッジ付きのETFの有用性は十分にあると考えられます。

<指数の著作権等>

TOPIXの指数値及びTOPIXに係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIXに関するすべての権利・ノウハウ及びTOPIXに係る標章又は商標に関するすべての権利はJPXが有します。JPXは、TOPIXの指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。本商品は、JPXにより提供、保証又は販売されるものではなく、本商品の設定、販売及び販売促進活動に起因するいかなる損害に対してもJPXは責任を負いません。

S&P 500 指数、S&P 500 指数(TTM、円建て、円ヘッジ)、はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスが野村アセットマネジメント株式会社に付与されています。Standard & Poor's®およびS&P®は、Standard & Poor's Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。 当ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P 500 指数のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

(2022年7月作成)