米国債市場はFFレート3.5%への利上げを織り込んだ

POINT

- 低位推移の利回り、2020年暮れ以降上昇に転じる

- 今後の景気とインフレ動向、FRBの政策に注目

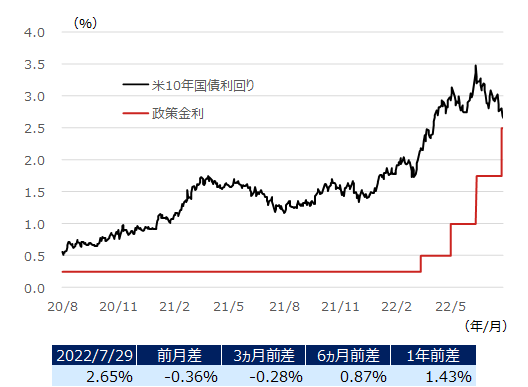

米国債利回りは、2020年夏頃までは極めて低位で推移してきましたが、2020年暮れ以降はワクチン普及などで経済活動の正常化が進んだことで景気回復期待が高まり、緩やかに上昇に転じました。そして、昨夏頃からは米国でのインフレ高騰を受けて、利上げを警戒する動きが始まりました。今年に入って以降は米国でのインフレが加速したことで、FRBによる急速な利上げを織り込む動きが進み、急ピッチで利回りが上昇、今年3月に実際に利上げが始まって以降は更に上昇ピッチを速め、6月の利上げ直前には、10年債利回りが3.5%程度まで上昇しました。

このように利上げ加速を織り込む格好で米国債利回りは上昇してきましたが、米金利先物市場では米政策金利(FFレート)が3.5~4.0%まで引き上げられることを織り込みました。一方、足元では急速な金融引き締めによる米景気減速への警戒から、米金利先物市場では来年の利下げを織り込み始め、米債券利回りは急低下に転じています。

今後は米国の景気とインフレ動向が注目されます。インフレや金利上昇によって、米国では低所得者層が購買力を弱めており、様々な分野で「景気減速」の兆候が見られ始めています。一方、発表されるインフレ指標からはインフレが峠を越えつつあると思われる内容も出始めており、今後のFRBの政策が注目されます。

期間:2020年8月3日~2022年7月29日、日次

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

野村アセットマネジメント

シニア・ストラテジスト

阪井 徹史

Tetsuji Sakai

マーケット・アウトルック

よく読まれている記事

-

ETFとは?ETF(上場投資信託)のしくみやメリット・デメリット、投資信託との違いを解説ETFとは、日経平均株価やTOPIX、S&P500等の指数に連動するように運用さ…

-

2025年投資主体でみた国内ETF市場の現状東証公表の「ETF受益者情報調査2025年版」の調査結果を基に、国内のETF市場…

-

ゴールドの活用法を再検証、インフレヘッジと資産運用ここ数年、相場が高騰しているゴールド。インフレヘッジの観点から米国株式市場との相…

-

利回りが急上昇している国内債券の魅力度は?純資産総額が伸び悩む中、足元では2%を超え上昇している日本の10年国債利回りにつ…

-

多彩な商品群で成長する米国アクティブETF【世界ETF事情㉓】米国では2024年からアクティブ運用型ETF(以下「アクティブETF」)が急拡大…

-

【イベントレポート】ETFサミット2025「ETFで、次へいこう。」カズレーザーさんも登場!2025年11月1日(土)東京証券取引所にて、特別ゲストにカズレーザーさんをお迎…

-

配当利回りが魅力の高配当株ETF(解説動画あり)高配当株ETFは、高配当銘柄で構成された指数に連動するETFで、一般的な日本株E…

-

NF・日本株高配当キャッシュフロー50ETF上場2026年3月3日、高配当株投資の新たな選択肢として「NF・日本株高配当キャッシ…