負けないためのETF投資戦略

ETFの多様化と分散投資【ETF投資戦略⑨】

この記事は、約5分で読めます

2020年も国内ETF市場は拡大を続けている。11月末現在、純資産総額で53兆円を超えた。このうち、レバレッジ型含めた日本株ETFは51兆円を超え、またJ-REITを対象としたETFも約1.5兆円であり、残りの資産クラスは6,500億円程度である。とは言え、徐々に増加傾向にあり、今後の拡大が期待される。特に、外国株と外国債、コモディティは今年大きく伸びてきている。今後の更なる市場拡大にあたっての運用戦略面から期待する点を述べてみたい。

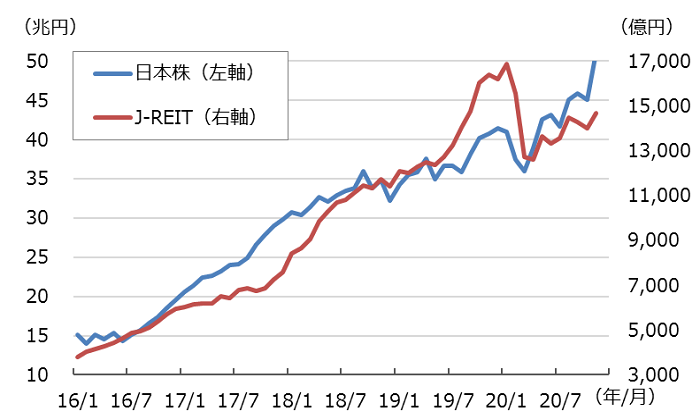

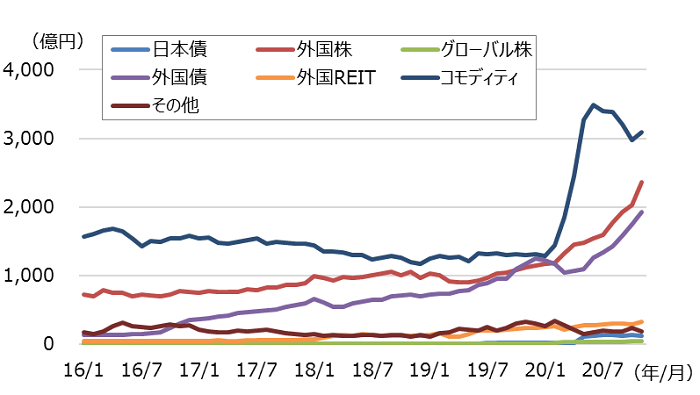

まず現状確認をしておこう。図1に日本株とJ-REITのETFの純資産総額推移、図2にそれ以外の資産クラスのETFの純資産総額推移を示した。

図1 日本株とJ-REITのETFの純資産総額推移

(期間:2016年1月末~2020年11月末、月次)

注)ここでの日本株はレバレッジ型やインバース型も含んでいる。

出所)NRI-Fundmarkよりウエルス・スクエア作成。

図2 日本株とJ-REIT以外のETFの残高推移

(期間:2016年1月末~2020年11月末、月次)

注)分類は、主な投資対象とする資産名に集約。外国株には先進国、新興国株、グローバル株は内外株を含んだもの、外国債には国債、事業債、ハイイールド債、新興国債等を含む。その他にはVIX型ETFを含んでいる。

出所)NRI-Fundmark、Bloombergよりウエルス・スクエア作成。

日本株のシェアは96%を占めており、ここ数年大きな変化はない。一方で、図2より、外国株と外国債は昨年あたりから残高自体は急速に伸ばしていることが確認できる。シェアも1%未満ながら、それぞれ上昇傾向である。また、コモディティも今年は原油が注目された。なお、米国ETFの場合、ICIによれば、今年10月現在で、内外株合わせて74.6%、債券は21.6%であり、1年前に比べて債券ETFの比率は上昇している。

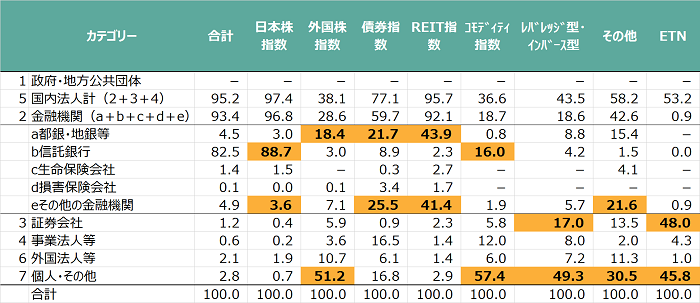

次に投資主体別の保有動向について確認してみたい。表1に今年7月時点の投資主体別の純資産総額構成比を示した。

表1 投資主体別の純資産総額構成比:2020年7月

出所)東証よりウエルス・スクエア作成。2の金融機関・小分類(a~e)と3~7で見て、上位2主体に対してハイライトしている。

これをみると、商品分類によってETFの投資主体が大きく異なることがみてとれる。日本株指数は信託銀行が大半を占めているのに対して、外国株指数は個人・その他、都銀・地銀等の順になっている。日本株指数については、日銀保有分を除くとよりフラットになるが、信託銀行、その他の金融機関、都銀・地銀等の順に変化はない。また、債券指数やREIT指数はその他の金融機関、都銀・地銀が上位を占めている。債券指数とREIT指数の違いは債券指数の方が事業法人等、個人・その他も16%を超えており、幅広い投資主体に保有されていることがわかる。以上を踏まえると、各投資主体のリスク許容度に沿った分散投資の利用が拡大してきていると考えられる。

最近は満期の異なった国債や米国事業債のETFも加わってきており、図2と重ねてみれば、外国株や債券指数についての更なる品揃えの拡充が各投資主体の分散投資を深化させるものと見られる。各投資主体によって、投資対象や自由度は異なるため、単純に年金で使われているベンチマークを前提にしたETF組成にとらわれすぎないことも肝要である。

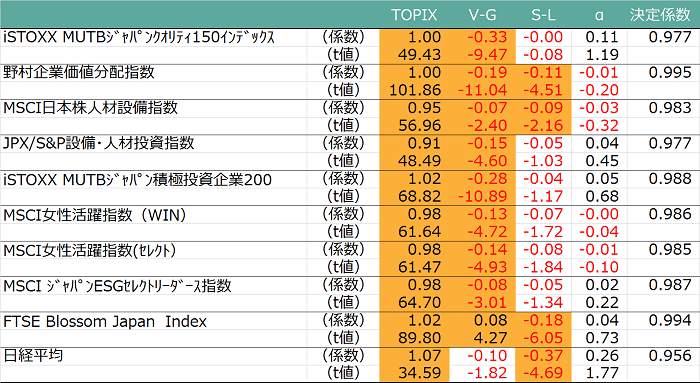

この点について、日本株ETFも深化してきている。従来は日経平均、TOPIXなどの代表的な指数や業種別指数、そして、高配当利回りに着目したものが先行した。近年では、人材・設備投資、ESGに絡む指数を参照するETFも出てきた。高配当利回りに着目したものは、運用スタイルで言えばバリュー色が強いが、人材・設備投資やESGに絡む指数等はグロース色が強い(表2の各指数の特性を参照)。2010年代に入り、それまでのバリュー株優位の相場からグロース株優位の相場が続いており、ETFでもバリューとグロースのスタイル管理が行いやすくなってきたと言えよう。

表2 各指数の特性

注)計測期間は2016年1月~2020年11月。各指数の月次価格変化率をTOPIXの変化率、V-G(Russell/Nomuraトータルバリュー変化率-トータルグロース変化率)、S-L(Russell/Nomura小型株変化率-大型株変化率)で重回帰。上段は回帰係数、下段はt値。t値の絶対値が2以上のものをハイライトした。決定係数は自由度調整済み。

出所)Bloomberg、NRI Super Focusよりウエルス・スクエア作成。

ETFは上場商品であり、多様な投資主体が集まっている。通常の公募投信や私募投信は投資主体ごとにセグメントされた環境に提供されているのと大きく違う点である。そうであるが故に、志向に寄り添ったETFの開発が、ETF市場の拡大につながるものと考えられよう。また、投資主体から見れば、別の分野で使われているアイデアを試すこともできる。それがETF市場の優位性と思われる。

<指数の著作権等>

○JPX/S&P設備・人材投資指数

JPX/S&P設備・人材投資指数は、S&P ダウ・ジョーンズ・インデックスまたはその関連会社(「SPDJI」)、株式会社日本取引所グループ(「JPX」)および株式会社東京証券取引所(「東証」)の商品です。

○MSCI日本株人材設備指数、MSCI女性活躍指数(WIN)、MSCI女性活躍指数(セレクト)、MSCI ジャパンESGセレクトリーダース指数

MSCI日本株人材設備指数、MSCI女性活躍指数(WIN)、MSCI女性活躍指数(セレクト)、MSCI ジャパンESGセレクトリーダース指数は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

○野村企業価値分配指数

野村企業価値分配指数の知的財産権およびその他一切の権利は野村證券株式会社に帰属します。なお、野村證券株式会社は、当インデックスの正確性、完全性、信頼性、有用性、市場性、商品性および適合性を保証するものではなく、インデックスの利用者およびその関連会社が当インデックスを用いて行う事業活動・サービスに関し一切責任を負いません。

○FTSE Blossom Japan Index

FTSE Blossom Japan Indexは、いかなる形式においてもFTSEインターナショナルリミテッド(以下「FTSE」)またはロンドン証券取引所グループ各社(以下「LSEG」)(以下「FTSE」と「LSEG」を併せて「ライセンサ」)によって出資、保証、販売または販売促進されることはございません。そして、ライセンサのいかなる当事者も、明示的にも黙示的にも、次に関するいかなる請求、予測、保証または表明は行いません。インデックスのすべての権利はFTSEに帰属します。「FTSE®」はロンドン証券取引所グループ各社の商標であり、ライセンスに基づきFTSEによって使用されます。

○日経平均株価(日経225)

日経平均株価(日経225)に関する著作権等の知的財産権その他一切の権利は日本経済新聞社に帰属します。

○iSTOXX MUTB JAPAN クオリティ150インデックス、iSTOXX MUTBジャパン積極投資企業200

STOXX社は、iSTOXX MUTB JAPAN クオリティ150インデックス、iSTOXX MUTBジャパン積極投資企業200及びそれに含まれるデータの発行元です。STOXX社は、資料に掲載した情報の作成に何ら関与するものではなく、かつ資料に掲載した情報、又はiSTOXXMUTB JAPAN クオリティ150インデックス若しくはそのデータに関するエラー、遺漏若しくは中断について、何ら保証するものではなく、(過失の有無を問わず)いかなる責任も負うものではありません。これらについては、正確性、妥当性、正当性、完全性、適時性及び目的への適合性を含みますが、これらに限定されません。STOXX社に関係する情報の流布又は再配信は、一切禁止されています。

(2020年12月作成)