負けないためのETF投資戦略

コモディティの特性と分散投資【ETF投資戦略⑪】

この記事は、約5分で読めます

足元で商品(以下、コモディティ)先物が上昇している。特に小麦、とうもろこし、大豆といった農産品の先物は、前回の上昇は2012年であったことから、約9年ぶりの大きな上昇となっている。日本の投資信託業界で商品先物に注目が集まったのは2000年代半ばの資源ブームの時であり、商品指数をターゲットとしたインデックスファンドが登場した。その後、ブームは去ったものの、投資商品としては、金や原油等の個別コモディティのETFが一定の規模に成長している。そこで、主なコモディティの特性を確認しておきたい。

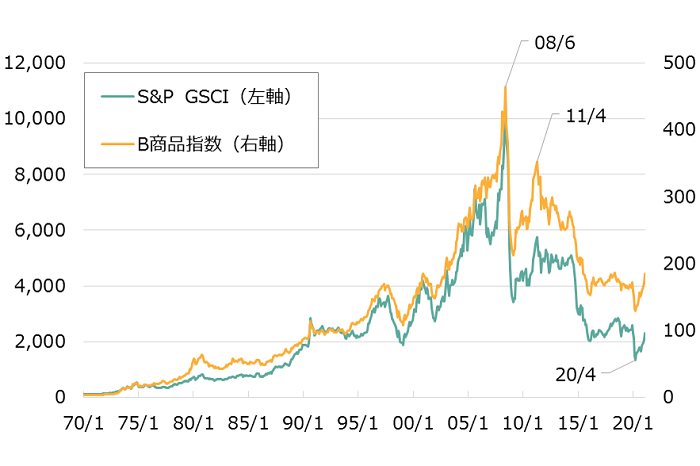

まず全体像を確認しよう。図1に代表的な商品指数の推移を示した。

図1 代表的な商品指数の推移(期間:1970年1月末~2021年2月23日、月次※)

※データは月末値。2021年2月のみ23日。

注)S&P GSCI はS&P GSCI商品指数、B商品指数はブルームバーグ商品指数。

出所)Bloombergよりウエルス・スクエア作成。

2つの指数とも2008年6月にピークをつけ、9月のリーマン・ショックを迎える。その後も下落が続くが、中国の景気刺激策もあり、翌2月を底に反転。その後、2011年にかけて上昇したが、一段落後は下落傾向が続いた。そして、昨年のコロナ・ショックもあり、2020年4月に大底をつけた後、再び上昇に転じた。背景には、各国の景気刺激策や、EV(電気自動車)の生産拡大による自動車産業の構造変化による銅等の需要の拡大も加わっている。

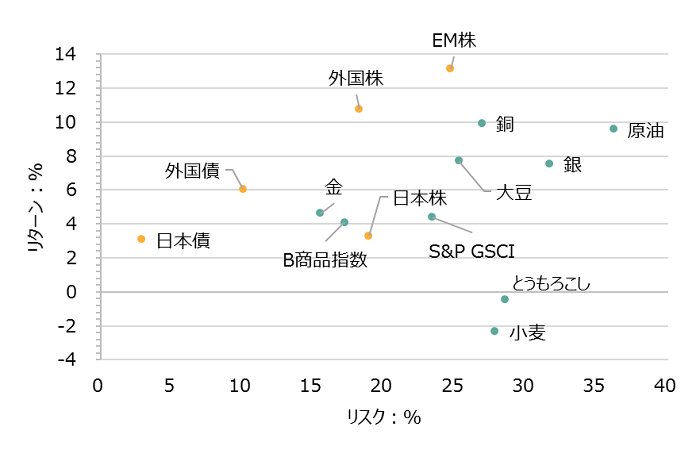

次に、日本株、日本債、外国株、外国債、EM株、主なコモディティのリターン、リスクを図2に示した。

図2 リターンとリスク(年率)(期間:1988年1月~2021年1月、月次)

注)月次リターンより年率換算。円換算。日本株:TOPIX配当込(89年1月以前は東証の加重平均利回りと価格指数より推計)、日本債:NOMURA-BPI総合指数、外国株:MSCI KOKUSAI指数(円換算)、外国債:FTSE世界国債指数(除く日本、円換算指数)、EM株:MSCIエマージング・マーケット・インデックス(円換算)、S&P GSCI :S&P GSCI商品指数、B商品指数:ブルームバーグ商品指数。原油、金、銀、銅、小麦、とうもろこし、大豆はBloombergトータルリターン指数。なお、銅については89年1月より計算。

出所)Bloomberg、NRI Super Focusよりウエルス・スクエア作成。

この計測期間では、日本債、外国債、外国株、EM株のリターン、リスクの水準が日本株やコモディティと比較すると優位である。一方、日本株やコモディティは全体では余り魅力がないものの、強いて言えば、金、銅、大豆等が相対的に良かった。特に金は、他のコモディティに比べてリスク量が低いのが特徴である。また、2つの商品指数では、エネルギーセクターのウェイトの高いS&P GSCI商品指数(表中:S&P GSCI)のリスク量が高く、農業セクターのウェイトの高いブルームバーグ商品指数(表中:B商品指数)はリスク量が低い。

以上は、長期的にみたコモディティの状況であるが、図1でみるように、2008年までは魅力的であったことも事実である。2000年代の上昇は、単に景気サイクルを超えて、中国経済の本格的離陸期であったことがより大きな資源ブームをもたらしたとも言える。その意味で、リスクの相対的な大きさは理解しつつも、今後の期待リターンについては、別途、検討する必要があろう。

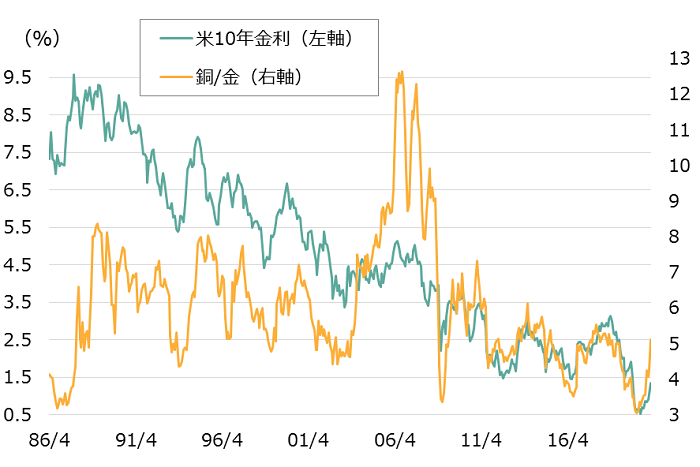

次に景気サイクルとの関係を見て行こう。ここでは、代表例ということで、図3に米国金利と銅/金比率の推移を示した。

図3 米10年金利と銅/金比率の推移(期間:1986年4月末~2021年2月23日、月次※)

※データは月末値。2021年2月のみ23日。

注)銅/金比率はスポット価格より作成。

出所)Bloombergよりウエルス・スクエア作成。

米10年金利と銅/金比率は、相関が強いことがわかる。足元は米国の景気回復を見越して、金利以上に上昇している。金はドルやインフレのヘッジとして位置づけられるのに対して、銅は経済活動の指標として見られることで、変動パターンが金利と連動しているものと考えられよう。

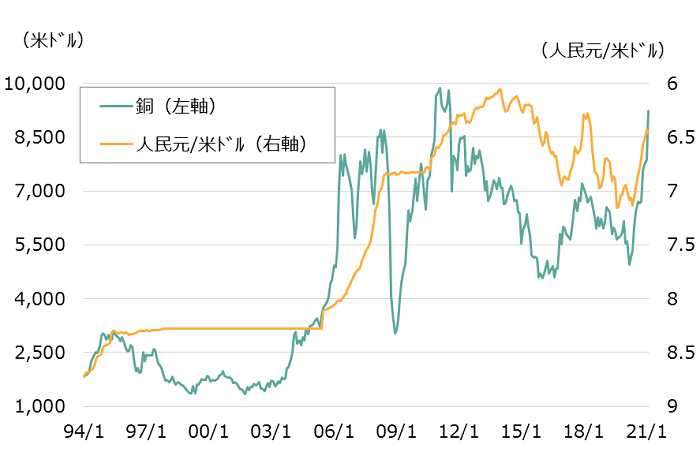

次に、世界第二の経済規模である中国経済と銅の関係をみていこう。銅価格と人民元/ドルとの関係を図4に示した。

図4 銅価格と人民元/ドルの推移(期間:1994年1月末~2021年2月23日、月次※)

※データは月末値。2021年2月のみ23日。

出所)Bloombergよりウエルス・スクエア作成。

2000年代における中国経済は本格的に離陸を始めた。人民元は2005年7月からの管理変動相場制になったことから、銅価格との連動性がみられるようになった。2008年9月のリーマン・ショック後の財政政策拡大時期に、銅価格は2008年4月~6月にかけてのピークを越えている。その後は、一段落しているが、銅価格と人民元/ドルは連動性を強めていることが確認できる。

以上、コモディティ全体を表す指数では、長期的には伝統的資産クラスに比べて、余り魅力はないものであった。その背景には、2000年代の中国経済の離陸による資源ブームが大きかったことの反動が影響しているものと見られる。今後は、米中の景気サイクルをより意識した価格形成になっていくものと考えられよう。その証左として、IMF(2020年10月版)によると、中国の名目GDPは2019年で日本の2.8倍、米国に対して0.67倍の水準になっている。先進国と新興国を合わせた代表的な株価指数であるMSCIオール・カントリー・ワールド・インデックス(ACWI)でも、中国は日本についで3位の構成比になっており、日中の時価総額は、本コラム第7回でも触れたように早晩逆転する可能性も高いことを付け加えておこう。

個別のコモディティについては、先にみたように、その位置づけによりリスク特性が変わってくる。例えば農産物系だと天候にも影響を受ける。ただ、景気の局面によっては、戦術的に利用することで伝統的資産クラスを含めたポートフォリオの分散効果を高めることが可能となろう。以前はコモディティ投資には商品先物の利用が必要ということもありその壁は高かったが、ETFが登場したことで株式と同じように投資ができるようになり、壁は低くなってきていると言えよう。

最後に、先物価格の期間構造の特徴として出てくるコンタンゴ(期近物に比べ、期先物の価格が高くなる)やバックワーデーション(期近物に比べ、期先物の価格が安くなる)といった現象について、簡単に触れておこう。特に先物を利用したETFについては期近と期先の価格の差の大小で、期近から期先に乗り換えをしていくことになるため、現物価格や期近物の価格を単純につないだリターンのイメージとは、大きく異なってくる。昨年4月に原油先物市場で、期先物価格に比べ、期近物価格が大幅に下落し、いわゆるスーパーコンタンゴ状態となったことは記憶に新しい。コモディティごとに、そうした期間構造がどのような特徴をもつものかについては、予め確認しておきたい。

<指数の著作権等>

○S&P GSCI商品指数

S&P GSCI商品指数はスタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーの所有する登録商標であり、野村アセットマネジメントに対して利用許諾が与えられています。スタンダード&プアーズは本商品を推奨・支持・販売・促進等するものではなく、また本商品に対する投資適格性等に関しいかなる意思表明等を行なうものではありません。

○ブルームバーグ商品指数

ブルームバーグおよびブルームバーグ商品指数は、ブルームバーグ・ファイナンスL.P.の商標およびサービスマークです。ブルームバーグ・ファイナンスL.P.およびその関係会社(集合的に「ブルームバーグ」)またはブルームバーグのライセンサーは、独自の全ブルームバーグ商品指数の権利を所有するものとします。ブルームバーグは、ブルームバーグ商品指数に関連するあらゆるデータまたは情報の適時性、正確性または完全性を保証しません。ブルームバーグは、明示的または暗示的にかかわらず、ブルームバーグ商品指数、同指数自体または同指数から得られる結果に関連するデータまたは値のいかなる保証も負わず、特定目的との商品適格性および適合性に対する保証を明確に放棄します。指数には直接投資できません。バックテストでのパフォーマンスは実際のパフォーマンスではありません。法律で最大限に許される限り、ブルームバーグ、そのライセンサー、およびそれぞれの従業員、請負業者、エージェント、サプライヤー、ベンダーは、ブルームバーグ商品指数、同指数に関するデータまたは値について、過失責任いかんに関らず、直接的、間接的、結果的、偶発的、懲罰的、またはそれ以外の被害または損害について法的責任を負いません。

ブルームバーグ商品指数に含まれるいかなる事項も、ブルームバーグまたはその関連会社による金融商品の募集、投資助言、または投資推奨(すなわち、投資銘柄の「買い」、「売り」、もしくは「ホールド」、または特定利益が関与するその他取引への参入もしくは非参入に関する推奨)を構成するものではなく、また、そのように解釈されてはなりません。ブルームバーグ商品指数を介して取得できるデータおよびその他情報は、投資判断基準として十分な情報であるとはみなされません。ブルームバーグ商品指数が提供する全情報は匿名性のものであり、いかなる個人、組織または個人からなるグループのニーズに合わせたものではありません。ブルームバーグおよびその関連会社は、いかなる証券またはその他持分の将来価値または予想価値について意見を述べるものではなく、明示的または黙示的に、いかなる投資戦略の推奨または提案を行うものでもありません。

○TOPIX

東証株価指数(TOPIX)は、株式会社東京証券取引所(㈱東京証券取引所)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利は、㈱東京証券取引所が有しています。なお、本商品は、㈱東京証券取引所により提供、保証又は販売されるものではなく、㈱東京証券取引所は、ファンドの発行又は売買に起因するいかなる損害に対しても、責任を有しません。

○NOMURA-BPI総合指数

NOMURA-BPI総合の知的財産権とその他一切の権利は野村證券株式会社に帰属しています。また、同社は当該指数の正確性、完全性、信頼性、有用性を保証するものではなく、ファンドの運用成果等に関して一切責任を負いません。

○MSCI KOKUSAI指数

MSCI-KOKUSAI指数、MSCIエマージング・マーケット・インデックスは、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

○FTSE世界国債指数

FTSE世界国債インデックス(除く日本、ヘッジなし・円ベース)は、FTSE Fixed Income LLCにより運営され、世界主要国の国債の総合収益率を各市場の時価総額で加重平均した債券インデックスです。同指数はFTSE Fixed Income LLCの知的財産であり、指数に関するすべての権利はFTSE Fixed Income LLCが有しています。

(2021年2月作成)