負けないためのETF投資戦略

最小分散投資を考える【ETF投資戦略⑫】

この記事は、約5分で読めます

株式のスマートβ投資には様々な投資手法が存在しているが、その中で注目度の高い最小分散投資の不調が最近続いている。今回は、この点について分析を行いたい。

最小分散投資とは、リスク量の小さい銘柄群は、長期的に市場をアウトパフォームするという実証分析 に基づいており、昔から知られていたが、具体的な投資が増え始めたのは近年である。国内では2010年代より年金運用で注目を浴びるようになってきた。内外ETF市場でも、最小分散手法を用いたETFがいくつか上場されている。

最小分散投資は、対市場でみたIR(インフォメーション・レシオ) は、さほど高いものではないが、リスク量そのものが小さいことで、シャープ・レシオ が高くなりやすいのが特徴である。また、リスク量が市場に比べて小さければ、複利効果より、累積リターンが相対的に高くなりやすい。(例えば、同じ平均リターン5%でも、1年目:5%、2年目:5%であれば累積リターンは10.25%、1年目:10%、2年目:0%であれば累積リターンは10%となる。)

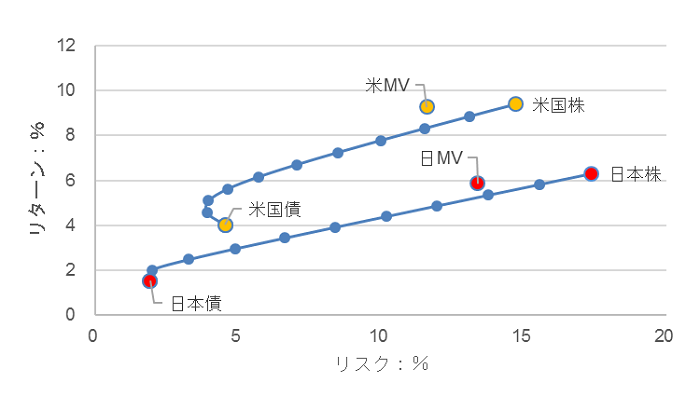

図1に日米の最小分散指数と株式、債券指数のリターンとリスクを示してみた。また、同時に、それぞれの国の株と債券の2資産で組み合わせた有効フロンティアを示した。

図1 リターンとリスク

注)計測期間は2001年12月~2021年2月まで。月次リターンを年率換算。米国はドルベースで表示。株式と債券による有効フロンティアは10%ずつ変化させて描いている。日本株はTOPIX、日MVはMSCI Japan 最小分散指数、日本債はNOMURA BPI総合指数、米国株はS&P500、米MVはMSCI US Minimum Volatility Index、米国債はBloomberg Barclays US Aggregate Treasury指数。

出所)Bloombergよりウエルス・スクエア作成。

図で日本物は円ベース、米国物はドルベースで表示している。ここで日米のリターン水準を比較する意図はなく、むしろ、それぞれの国の中での最小分散(以下、MV)の立ち位置の確認が目的である。MVは、代表的な株式指数に比べて、リスク量が小さいことがわかるし、株と債券で描いた有効フロンティアより高い位置にいることが確認できる。

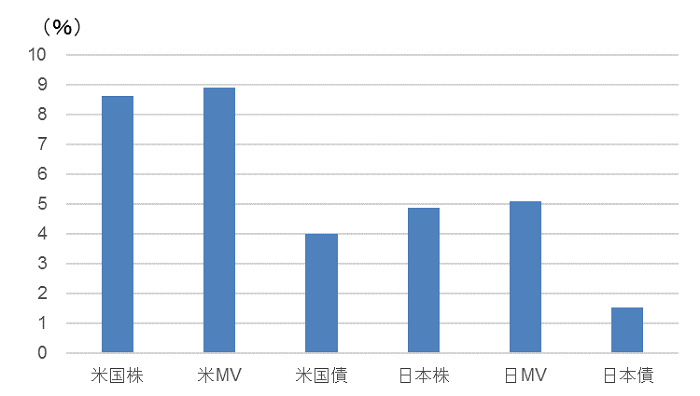

また、図1のリターンは算術平均で描いているが、長期の累積リターンの実態を確認する目的で、幾何平均リターンを見ると、株式指数との相対関係が変化する。図2に各資産の幾何平均リターンを示した。

図2 各資産の幾何平均リターン

注)計測期間、利用した指数は図1と同じ。

出所)Bloombergよりウエルス・スクエア作成。

リスク量が低いことを反映して、長期の幾何平均リターンは日米共にMVの方が市場平均に比べ、高いことが確認できる。

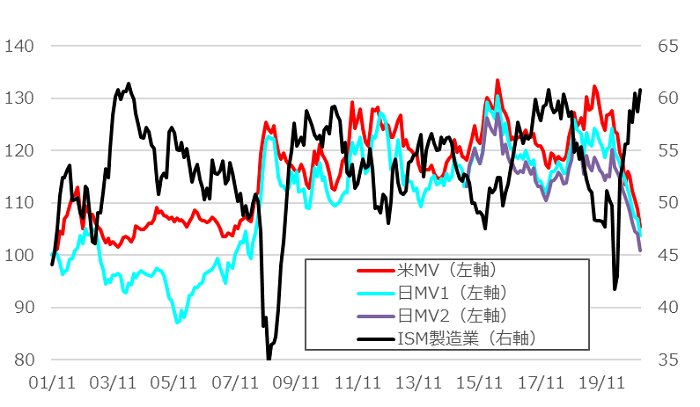

ところで、冒頭で最近、最小分散投資が不調と述べた。これは、景気の局面と大いに関係するためである。図3に米国のISM製造業指数と日米の最小分散指数と市場指数の相対値の推移を示した。

図3 米国ISM製造業指数と日米最小分散指数/市場指数の推移※

注)日米共にMV指数を市場指数で除したものを示している。計測期間は2001年11月~2021年2月まで。2001年11月を100として指数化。日MV1はMSCI Japan 最小分散指数、日MV2は MSCI NIHONKABU最小分散指数(こちらの指数はJREITが入っていない)。なお、日MV2は2015年6月の日MV1の相対値水準に合わせて、2015年6月より表示している。

出所)Bloombergよりウエルス・スクエア作成。

日米共に米国のISM製造業指数の動きとの逆相関性が強くなってきたことが読み取れる。しかも、日米がかなり同期して動いている。つまり、米国の景気が良い時は、MV指数は市場指数に出遅れ、逆に景気が後退していく時はMV指数がアウトパフォームしやすい傾向がある。MVは、景気との逆相関性により、長期的にはリスク量が市場指数に比べて、抑えられているものと考えられる。それが長期的には幾何平均でみたリターンは高くなる背景でもある。冒頭で述べた足元の不調は、コロナ禍での景気回復期待が強くなってきているため、シクリカルな意味合いが強いものと言えよう。

最小分散投資手法は、絶対値のリスク量が市場指数に比べて低く、幾何平均リターンは、市場指数に比べ、高くなりやすい。一方で、アクティブ運用としてみた場合のトラッキングエラーは大きいため、足元のような現象も生じることがある。ETF市場では様々な投資主体が存在しているが、最小分散投資にあたっては、この点を踏まえた活用を行っていきたいものである。

<使用した指数の著作権等について>

東証株価指数(TOPIX)は、株式会社東京証券取引所(㈱東京証券取引所)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利は、㈱東京証券取引所が有しています。なお、本商品は、㈱東京証券取引所により提供、保証又は販売されるものではなく、㈱東京証券取引所は、ファンドの発行又は売買に起因するいかなる損害に対しても、責任を有しません。

MSCI Japan 最小分散指数、MSCI NIHONKABU最小分散指数、MSCI US Minimum Volatility Indexは、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCI に帰属します。またMSCI は、同指数の内容を変更する権利および公表を停止する権利を有しています。

NOMURA-BPI総合の知的財産権とその他一切の権利は野村證券株式会社に帰属しています。また、同社は当該指数の正確性、完全性、信頼性、有用性を保証するものではなく、ファンドの運用成果等に関して一切責任を負いません。

S&P 500 指数はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスが野村アセットマネジメント株式会社に付与されています。Standard & Poor's®およびS&P®は、Standard & Poor's Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。 当ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P 500 指数のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

ブルームバーグは、ブルームバーグ・ファイナンス・エル・ピーおよびその関係会社(以下「ブルームバーグ」と総称します)の商標およびサービスマークです。バークレイズは、ライセンスに基づき使用されているバークレイズ・バンク・ピーエルシー(以下関係会社と合わせて「バークレイズ」と総称します)の商標およびサービスマークです。ブルームバーグまたはバークレイズを含むブルームバーグのライセンサーは、ブルームバーグ・バークレイズ・インデックスに対する一切の独占的権利を有しています。ブルームバーグならびにバークレイズのいずれも、Bloomberg Barclays US Aggregate Treasury指数(以下「当インデックス」といいます。)に関連するいかなるデータおよび情報の適時性、正確性および完全性について保証するものではなく、当インデックスならびにこれに関連するいかなるデータの利用ならびに正確性について責任を負いません。

(2021年3月作成)