負けないためのETF投資戦略

新興国株投資の特性について【ETF投資戦略⑭】

この記事は、約5分で読めます

米国金利の上昇により、バリュー株がグロース株に対して優位になってきている。また、米金利の上昇は、新興国の金利や為替にも影響を与えている。今回は、新興国株の動きの特性について、簡単に分析しておきたい。

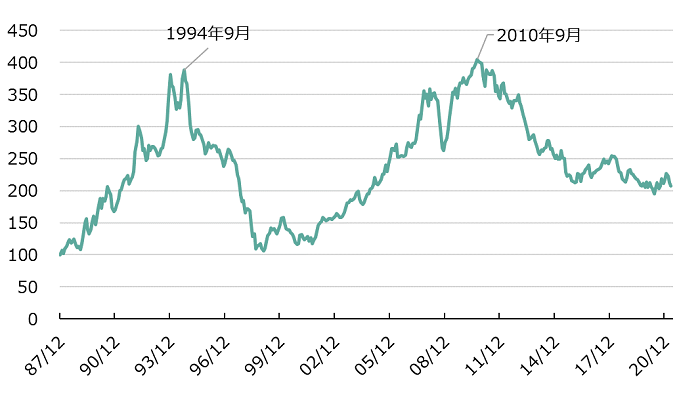

ここで取り上げる新興国株はMSCI新興国株指数である。長期的には、先進国を上回ると期待される新興国株であるが、実際のところ、直線的なトレンドではなく、図1に新興国株対先進国株の推移を示したように、大きな循環と言える動きを示している。

図1 新興国株対先進国株

(期間:1987年12月末~2021年4月末、月次)

注)1987年12月末を100とした。(新興国株/先進国株×100で表示。)新興国株はMSCI新興国株指数、先進国株はMSCI World指数。

少し詳細にみていこう。図には大きな山が2つある。80年代後半から90年代前半にかけては、89年11月のベルリンの壁崩壊もあり、新興国市場への期待が広がった。90年代中盤になると、問題も噴き出した。94年12月にメキシコ通貨危機、97年7月にはアジア通貨危機が生じ、アンダーパフォームに拍車がかかった。2000年代に入り、資源ブームがおきて、新興国株が先進国株を大きくアウトパフォームする傾向が続いた。2008年9月のリーマン・ショックでアンダーパフォームするも、中国の財政出動もあり、再び新興国株はアウトパフォームし、2010年9月にピークをつけた。その後は、先進国のGAFA+Mといった企業の成長を典型としたグロース株相場の中で、2015年のチャイナ・ショックもあり、先進国株相場優位が続いている。一方、新興国株の中でも、中国のテンセントやアリババといったテック系※企業の成長も目覚ましく、新興国株市場の中で中国株の比率は2021年4月末で37.5%を占めている。但し、本コラムの第7回に取り上げた2020年12月末時点の41.9%に比べると低下している。これは、2020年11月アリババの子会社アント・ファイナンシャルの上場延期に見られるように、それまで規制が緩やかな中で成長してきたテック系企業に対して規制強化が起きているためである。このため、新興国株に占める中国株のウエイトも10月を境に低下傾向が続いている。これが、新興国株の先進国株に対して、マイナスの影響をもたらしている訳である。

※ここでいうテック系企業とは、IT技術を踏まえたサービスを提供する企業といった意味で使っている。いわゆるGICS分類におけるInformation Technologyセクターに含まれているとは限らない。

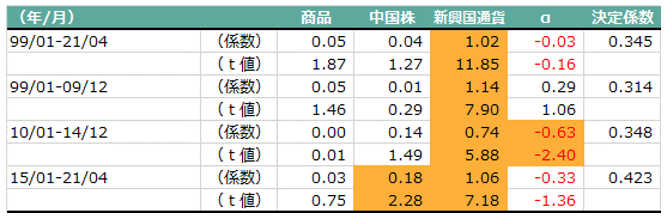

次に、計量的な確認を行っておこう。表1に新興国株の全世界株に対する超過収益を商品(全世界株に対する超過収益)、中国株(新興国株に対する超過収益)、新興国通貨の収益で回帰分析を行ってみた結果を示した。

表1 新興国株の超過収益の要因分析

注)新興国株はMSCI新興国株指数、全世界株はMSCI AC World指数、中国株はMSCI中国株指数、商品はS&P GSCI商品指数、新興国通貨はMSCI新興国通貨指数。統計的に有意なt値の絶対値が2以上の箇所をハイライトしている。

出所)Bloombergよりウエルス・スクエア作成。

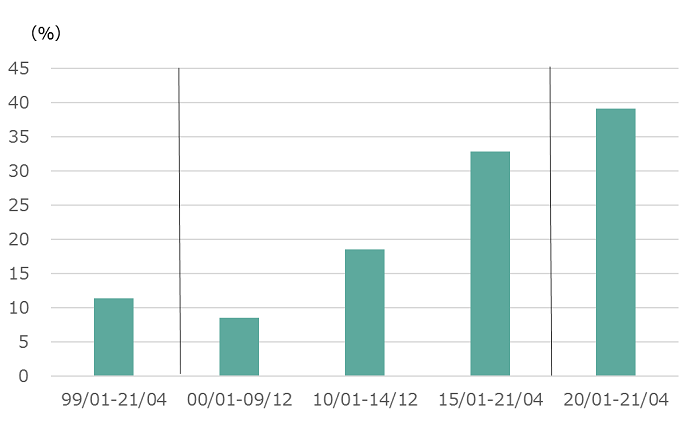

計測期間を全体と3つの期間に分けたものを表示した。いずれの期間も、新興国通貨が強いと、新興国株が全世界株に対して超過収益を得やすかった。また、資源ブームがあった2000年代(表の99/01~09/12)は有意ではないものの、商品のt値は1を超え、それが落ち着いた2010年以降に比べて高い。また、図2に示したように中国株の新興国株の中でのウエイトを推定すると、ウエイトが徐々に高くなってきており、表1の2015年以降では、中国株が新興国株全体にアウトパフォームすると、新興国株全体も全世界株に対して超過収益を得やすいことが見て取れる。そして中国株のウエイト増の背景に、中国系テック系企業の成長があったわけである。

図2 新興国株市場に占める中国株のウエイト推定

注)MSCI新興国株指数のリターンを、MSCI新興国株指数(除く中国)のリターンとMSCI中国株指数のリターンで組み合わせ、もっとも動きの近い中国株のウエイトを推定した。

出所)Bloombergのデータよりウエルス・スクエア作成。

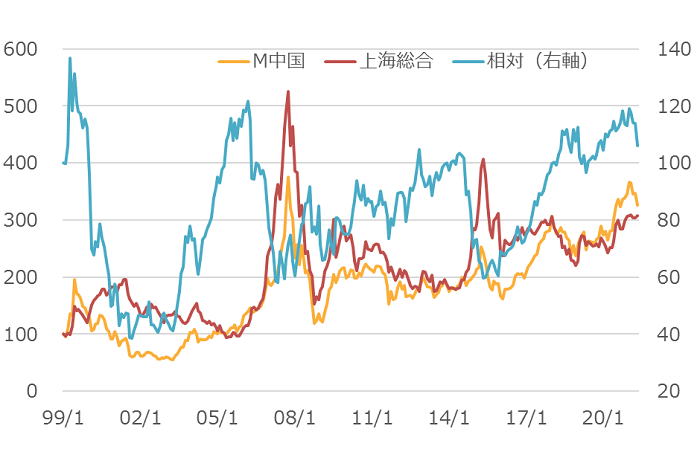

中国国内のIT企業への規制は、中国経済全体への正常化への道だとしても、図3にみるように、足元では中国株の中でもテック系企業が多く含まれているMSCI中国株指数が金融やインダストリーが多い上海総合株価指数をアンダーパフォームしており、新興国株のアンダーパフォームに影響が出ていると考えられる。

図3 MSCI中国株指数と上海総合株価指数の推移

(期間:1999年1月末~2021年5月21日、月次)

注)1999年1月を100とした。M中国はMSCI中国株指数(ドルベース)を人民元建てに換算。相対はMSCI中国株指数を上海総合株価指数で除したもの。上海総合株価指数に合わせて、MSCI中国株指数は配当無指数。直近は5月21日現在。

出所)Bloombergデータよりウエルス・スクエア作成。

新興国株の全世界株に対する超過収益要因の中で通貨要因は、新興国と先進国の物価上昇率の格差が小さくなってきており、この面からの牽引力は、以前ほどではない。それは、表1の新興国通貨の係数が小さくなっていくというよりは、新興国通貨の変動性が小さくなっていくことに起因するものである。中国要因は、中国のウエイトが高くなるにつれて、大きくなると思われるが、ウエイト増を牽引してきたテック系企業株の調整もあり、当面はその状況に留意したい。商品はコロナ後の需要増や産業構造の変化を期待して、足元では大きく上昇してきており、2000年代のように説明力が上昇していく可能性もあるが、以前に比べて、新興国株に占めるエネルギーセクターのウエイトは低下してきている点には留意したい。

以上、新興国株を対象としたETF投資においても、新興国通貨の方向性や中国株の動きには、注意を払いたい。

(2021年5月作成)

使用した指数の著作権等について

上海総合株価指数の全ての権利は、上海証券取引所(中国語名称「上海証券交易所」)に帰属します。上海証券取引所または中証指数有限公司(China Securities Index Company 以下「CSI」)のいずれも、当該指数に関するデータの正確性や完全性について、いかなる保証もしません。また、上海証券取引所またはCSIは、過失の有無にかかわらず、当該指数におけるいかなる誤りについても、いかなる者に対しても責任を負いません。当該指数に基づいたファンドは、上海証券取引所またはCSIにより支援、保証、販売および宣伝が行われるものでは一切ありません。

MSCI新興国株指数、MSCI World指数、MSCI中国株指数、MSCI新興国通貨指数、MSCI AC World指数は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCI に帰属します。またMSCI は、同指数の内容を変更する権利および公表を停止する権利を有しています。

S&P GSCI商品指数は、スタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーの所有する登録商標であり、野村アセットマネジメントに対して利用許諾が与えられています。スタンダード&プアーズは、当ファンドを支持、推奨、販売、販売促進するものではなく、また当ファンドへの投資適合性について何ら表明するものではありません。GSCI(そのサブ・インデックスを含む)はゴールドマン・サックス社又はその関連会社によって所有・支持・承認されるものではありません。