負けないためのETF投資戦略

様々なESG系株価指数への投資を考える【ETF投資戦略㉓】

この記事は、約5分で読めます

前回は、日本で上場している様々な株式ETFの原指数の特徴をスタイル分析という方法を用いて明らかにしてきた。今回は、海外に上場している様々なESG系ETFの原指数の特徴を同様の分析手法で簡単にみていきたい。

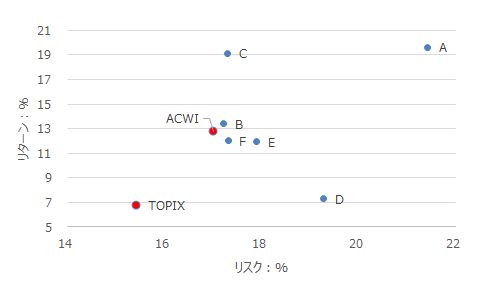

まず、図1に各指数のリターン、リスクを示した。比較のため、MSCI ACWI指数、TOPIXを載せた。

図1 リターンとリスク(期間:2016年1月~2022年1月)

注1)月次のリターンより算出。円換算、年率表示。

注2)図に示した指数は以下の通り。

出所)Bloombergよりウエルス・スクエア作成。分析にあたって、環境や社会を意識したETFの中で比較的規模が大きいETFの原指数を分析した。

この期間では、日本株であるTOPIXより海外株中心のMSCI ACWI指数の方が、リスクも高く、リターンも高い。また、対MSCI ACWI指数と比べて、A、B、Cはリターンが高いものの、D、E、Fは低い。特にDはTOPIXのリターンとほぼ同じ水準である。

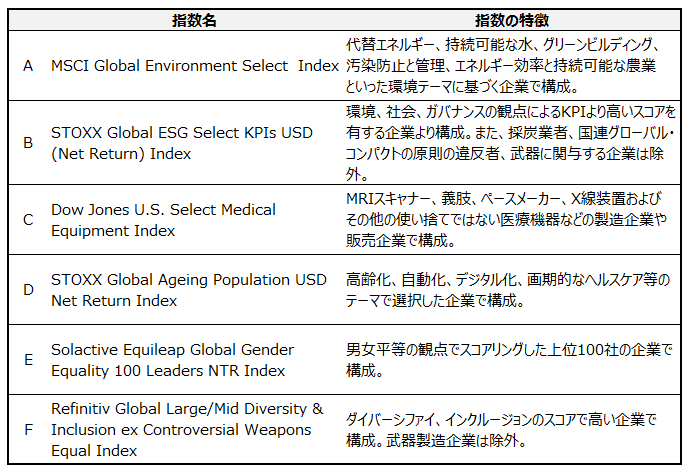

次に、スタイル分析の枠組みを用いて、特性をみていこう。分析結果を図2に示した。分析方法は、図の注釈に記載したが、リターンの時系列データを、MSCI ACWI、スタイル、規模で重回帰分析した結果のスタイルと規模の感応度(係数)を示したものである。

図2 スタイル感応度と規模感応度の関係(期間:2016年1月~2022年1月)

注)分析にあたり、各指数の変化率=α+β1×MSCI ACWIのリターン+β2×(バリュー株指数のリターン-グロース株指数のリターン)+β3×(小型株指数のリターン―大型株指数のリターン)+εの形で重回帰分析したβ2を横軸、β3を縦軸に示した。ここでのバリュー株指数、グロース株指数、小型株指数、大型株指数はいずれもMSCI ACWIスタイル指数より円換算したリターンで計測。

出所)Bloombergよりウエルス・スクエア作成。

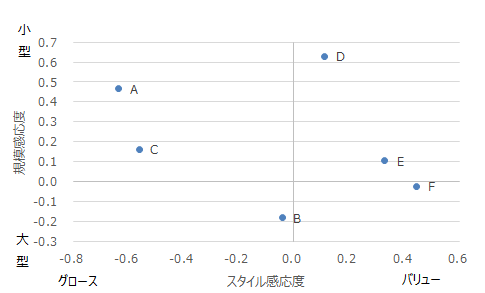

図1でA、B、CがMSCI ACWIよりリターンが高いと述べたが、よりリターンの高かったA、C、のグロース感応度はより高い。逆にリターンの低かったD、E、Fはバリュー感応度が高い。最もリターンの低かったDはバリュー感応度が高く、かつ小型株感応度が高かった。図3に各指数の対MSCI ACWIの相対推移を示したが、小型株は2018年半ば以降、不調であり、金利上昇と共にバリュー株が有利になっている最近でも、バリューに連動して反発しているわけではない。

今回取り上げたものは、バリュー感応度が高いものやグロース感応度が高いものなど、バラエティに富んでおり、スタイルの見方に応じた投資が行いやすいと言える。

図3 MSCI ACWI指数に対する各スタイル指数の相対推移

(期間:2016年1月末~2022年1月末、月次)

注)MSCI ACWIスタイル指数をMSCI ACWI指数で除したもの。2016年1月末を100とした。

出所)Bloombergよりウエルス・スクエア作成。

足元は世界的なインフレ率の上昇により、各国金融当局の金融政策は転換しつつある。株式市場で言えば、低金利・金余りに依拠したグロース株相場からバリュー株相場に転換しつつある。前回のコラムと同様、指数の名前やリターンやリスクだけでなく、実際の特性に注目した上で、大きな環境変化については、今まで以上に留意が必要である。

<指数の著作権等について>

TOPIX:TOPIXは、株式会社東京証券取引所(㈱東京証券取引所)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利は、㈱東京証券取引所が有しています。なお、本商品は、㈱東京証券取引所により提供、保証又は販売されるものではなく、㈱東京証券取引所は、ファンドの発行又は売買に起因するいかなる損害に対しても、責任を有しません。

MSCI ACWI(除く日本、配当込み、ドルベース):MSCI ACWI(除く日本、配当込み、ドルベース)は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

Dow Jones U.S. Select Medical Equipment IndexはS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、Standard & Poor's®およびS&P®は、Standard & Poor's Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。 Dow Jones U.S. Select Medical Equipment Indexは、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、Dow Jones U.S. Select Medical Equipment Indexのいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

STOXX Global ESG Select KPIs USD (Net Return) Index及びSTOXX Global Ageing Population USD Net Return Indexは、STOXXリミテッド(スイス、ツーク)(以下「STOXX社」)、ドイツ取引所グループまたは同社のライセンサーの知的財産(商標登録を含みます)であり、ライセンスの下で使用されます。また、STOXX社、ドイツ取引所グループおよび同社のライセンサー、リサーチパートナーまたはデータプロバイダーは、対象インデックスもしくはそのデータにおけるエラー、遺漏もしくは中断に個別に関連して、(過失の有無を問わず)いかなる責任も負うものではありません。

Solactive Equileap Global Gender Equality 100 Leaders NTR Indexは、SOLACTIVEの専有財産です。いかなるSOLACTIVE当事者も、発行会社、本ファンドのオーナー、またはその他の個人もしくは事業体に対して、ファンド投資一般、ファンドへの投資、もしくはSOLACTIVE INDEXが対応する株式市場パフォーマンスを記録する能力に関して、明示・黙示を問わず一切の表明または保証を行いません。SOLACTIVEもしくは関連会社は、本ファンド、発行会社、本ファンドのオーナー、その他の個人もしくは事業体とは無関係にSOLACTIVEが決定、構成、計算するSOLACTIVE INDEXに関する特定の商標、サービスマーク、商号のライセンサーです。

Refinitiv は、Refinitiv Global Large/Mid Diversity & Inclusion ex Controversial Weapons Equal Indexまたはそこに含まれるデータの品質、正確性、および/または完全性を保証するものではありません。Refinitiv は、ライセンシー、製品の所有者、またはその他の人もしくは事業体が、ライセンスされた権利に関連して、またはその他の用途でインデックスまたはそこに含まれるデータを使用することによって得られる結果について、明示または黙示の保証を行いません。

(2022年2月作成)