負けないためのETF投資戦略

変化する外債と為替の関係【ETF投資戦略㉞】

2023年1月27日作成

昨年の10月を境に米国10年金利は低下傾向にある。これは、米国インフレ率上昇の鈍化に伴い、金融当局の利上げ幅の縮小を市場が読み始めているためである。為替もドル安の方向に転じた。

それまでは金利上昇・円安進行により、ヘッジ付外債投資はマイナスのリターンが続いていたが、大きな変化が生じている。また、国内インフレ率上昇による国内金利への上昇圧力が日銀の金融政策に影響を与えつつある。

昨年12月20日には、10年国債金利の変動幅を従来の±0.25%から±0.50%に拡大することになったが、その後も市場の催促は続いており、それが内外金利差縮小による円高をもたらしている。内外のインフレ圧力、金融当局の対応の違いが、為替の動きの複雑さを増大させているわけである。

今回は、過去何回か取り扱ってきた外債と為替の関係の直近状況を確認してみたい。

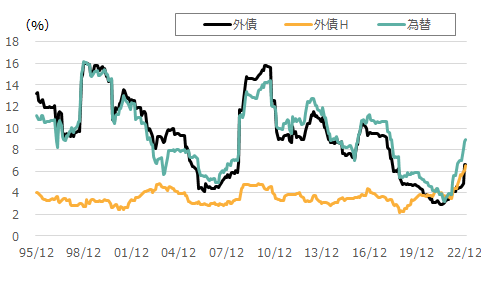

図1に外債(ヘッジなし外債)、外債H(ヘッジ付き外債)、為替のリスク量の推移を示した。為替はドル円とユーロ円を均等保有したもので、ここでいう外債投資の大半を占める通貨(ドル円、ユーロ円)の近似として使っている。

図1 外債、外債H、為替のリスク量の推移(期間:1995年12月~2023年1月、月次)

注)月次リターンの24か月ローリング。年率換算。外債:FTSE世界国債インデックス(除く日本、ヘッジなし・円ベース)、外債H:FTSE世界国債インデックス(除く日本、円ヘッジ・円ベース)。為替は、ドル円、ユーロ円を均等保有。直近は1月13日。

出所)Bloombergのデータより、ウエルス・スクエア作成。

本コラムの第6回(2020年9月)で、外債Hのリスク量が外債のリスク量を超えたことを指摘し、その背景を分析した。逆転の背景には、現地通貨建て債券と為替の逆相関度合いが大きいことも関係していた。

直近では、外債と外債Hのリスク量がほぼ同じながら上昇傾向にある。また、為替のリスク量も上昇傾向にある。図2に現地通貨建て債券の近似である外債Hと為替の相関係数の推移を示した。

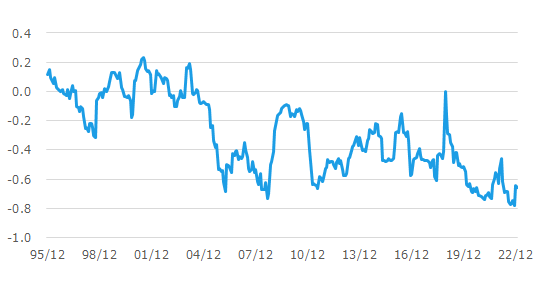

図2 外債Hと為替の相関係数推移(期間:1995年12月~2023年1月、月次)

注)月次リターンの24か月ローリングで計測。縦軸は相関係数。相関係数は-1~+1の間で推移。0だと無相関。正だと同じ方向に動きやすく、負の値だと逆の方向に動きやすい。直近は1月13日。

出所)Bloombergのデータより、ウエルス・スクエア作成。

現状においても、基本的には相関係数のマイナス度合いは大きい。第6回で一例として示したように債券と為替のリスク量が同じであれば、相関係数が-0.5より小さいときに外債Hの方が外債よりリスク量が大きくなる。直近は為替のリスク量が大きいため、相関係数のマイナス度合いが更に大きいことが外債と外債Hのリスク量逆転の条件となる。

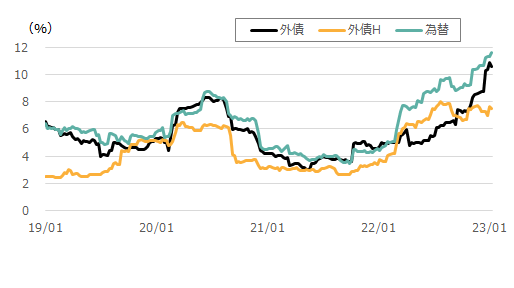

図1、図2では月次データの状況であるが、金利や為替は、昨年の10月以降に転換したとも読めるため、図3ではもう少し短いスパンの週次データを用いてリスク量の推移を示した。

図3 外債、外債H、為替のリスク量の推移(期間:2019年1月~2023年1月、週次)

注)週次リターン26週間分よりローリングして計算。年率換算。直近は1月13日。

出所)Bloombergのデータより、ウエルス・スクエア作成。

月次データによる図1と同様に債券、為替ともに上昇傾向にある。特に円高に転換した10月以降、外債のリスクが外債Hに比べて大きくなっている。これは為替のリスク量が先行して上昇していることが背景にある。

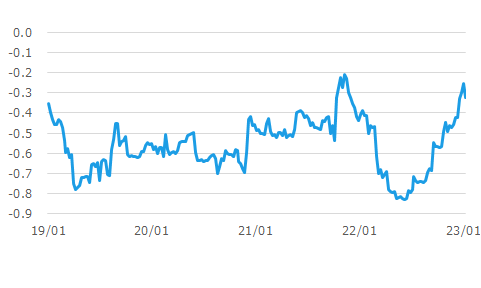

更に図4に示したように外債Hと為替の相関係数のマイナス度合いも急ピッチで縮小してきていることがうかがえる。

図4 外債Hと為替の相関係数推移(期間:2019年1月~2023年1月、週次)

注)直近は1月13日。

出所)Bloombergのデータより、ウエルス・スクエア作成。

こうした動きは、外債と外債Hのリスク量の関係の正常化(一般的に為替リスクを伴う外債の方が 外債Hよりリスク量は大きい)とも言えよう。但し、図1で示したように1996年以降で外債Hのリスク量は、6%を超えて最も高い状態にある。また、為替リスクや外債Hと為替の逆相関性の薄まりにより、外債のリスク量も上昇している。

こうした状況を踏まえると、相場を当てるという点でインフレ率の上昇鈍化による金融当局の利上げ緩和姿勢を見越して、金利の低下に賭ける(外債Hに賭ける)のも一つの方法と考えられる。しかしながら、リスク水準の上昇もあり、リスク量を一定範囲に収める必要があれば、賭ける量が以前より制約を受けやすくなる。

これらを原資産とするETFを活用して投資する場合においても、運用方針と運用制約を今一度確認する必要があるだろう。昨年末より円金利も上昇が鮮明となり、円債リスクも上昇してきている。日銀の金融政策転換を求める声は高まりつつある。内外の金利、クレジット含めた債券の運用はより工夫が求められよう。

<指数の著作権等について>

FTSE世界国債インデックスは、FTSE Fixed Income LLCにより運営されている債券インデックスです。FTSE Fixed Income LLCは、本ファンドのスポンサーではなく、本ファンドの推奨、販売あるいは販売促進を行っておりません。このインデックスのデータは、情報提供のみを目的としており、FTSE Fixed Income LLCは、当該データの正確性および完全性を保証せず、またデータの誤謬、脱漏または遅延につき何ら責任を負いません。このインデックスに対する著作権等の知的財産その他一切の権利はFTSE Fixed Income LLCに帰属します。

(2023年1月27日作成)