負けないためのETF投資戦略

米国NASDAQ100と最小分散を考える【ETF投資戦略㊶】

2023年8月31日作成

今年の米国株式市場は昨年と異なり、回復基調が続いている。この背景にはインフレ圧力の鈍化に伴う米金融当局の利上げ停止及びその先の利下げ期待がある。今回は、このような環境下における米国のNASDAQ100株価指数とその対照的な位置にある最小分散手法について簡単な分析を行ってみたい。

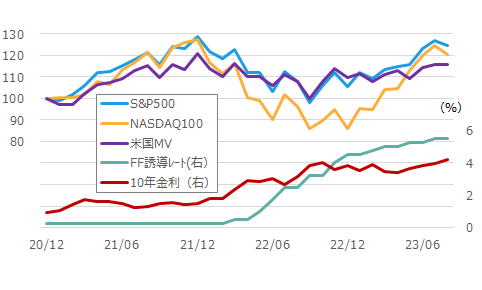

まず図1に米国の主要な株価指数と金利の推移を示した。

図1 米国の主要な株価指数と金利の推移(期間:2020年12月末~2023年8月、月次)

注)株価指数は2020年12月末を100とした。直近は8月14日。米国MVはMSCI米国minimum volatility Index。FF誘導レートは上限値で表示。

出所)Bloomberg、NRI SuperFocusProよりウエルス・スクエア作成。

2022年2月にロシアのウクライナ侵攻が始まり、それまでのインフレ傾向に拍車がかかった。これを受けて、米国では利上げが継続され、株価が大きく下落した。下落はNASDAQ100が最も大きかった。対照的に米国MVの下落は小さかった。一方で、昨年秋以降はインフレ率上昇の鈍化も見えてきたことで株式市場は反発。特にNASDAQ100の回復が著しい。

一般的に、最小分散手法とは過去のボラティリティの小さい銘柄を集めてポートフォリオを組むものである。それで作成したポートフォリオは長期的に市場を超過するという実証分析があり、昔から知られた投資手法である。ポートフォリオのリスクは市場より小さいのが特徴で、ETF市場にもいくつか上場されている。図1で使用したMSCI社の指数は算出にあたり業種構成比等の制約がある点には留意しておきたい。

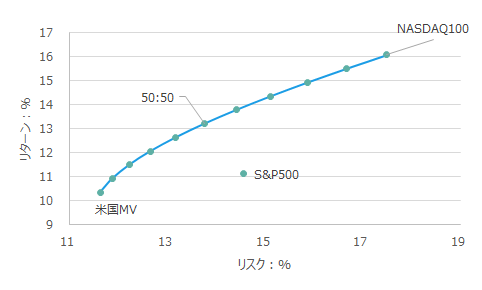

次に、より長期間のNASDAQ100、米国MV、S&P500のリターン、リスクを図2にプロットし、NASDAQ100と米国MVでポートフォリオを組んだ場合(10%ずつ組み合わせを変化させた)の点もプロットしてみた。

図2 NASDAQ100、S&P500、米国MVのリターンとリスク(期間:2003年1月~2023年7月)

注)月次リターンより計測、年率換算。50:50は、米国MVとNASDAQ100を50%ずつで組み合わせた場合。

出所)Bloombergよりウエルス・スクエア作成。

計測期間中は、米国MVはS&P500をアンダーパフォームしているものの、リスクはS&P500に比べて小さい。また、NASDAQ100との組み合わせで、S&P500のリターン/リスクに対して改善できる領域があることが確認できる。例えば、50%ずつ組み合わせた場合は、S&P500よりリスクが小さく、リターンは高くなっている。

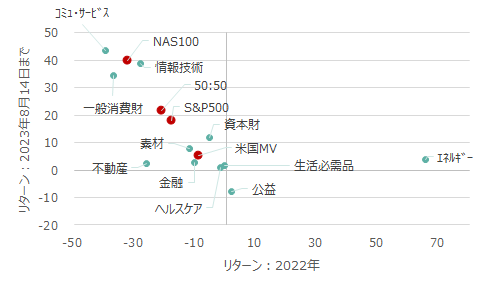

図1に戻ると、大きく下落した後の反発では物色に大きな変化が生じる。図3に2022年と2023年のリターンの関係を示した。また、業種株価指数もプロットしてみた。

図3 2022年と2023年のリターンの関係

注)米国MVはMSCI米国minimum Volatility Index。NAS100はNASDAQ100、他の業種指数はS&P業種指数。50:50は米国MVとNASDAQ100を50%ずつで組み合わせたもの(月次リバランス)。

出所)Bloombergよりウエルス・スクエア作成。

図には右肩下がりの傾向がある。昨年リターンの低かった業種指数や市場指数の方が今年は良いという、いわゆるリターン・リバーサル相場の状況である。NASDAQ100指数は昨年の下落が大きかったが今年は好調である。逆に、昨年の下げが小さかった米国MVは今年のリターンはS&P500を下回っている。また、NASDAQ100と米国MVを50%ずつ組み合わせた場合、昨年はS&P500のリターンを下回っているが、今年は上回っている。

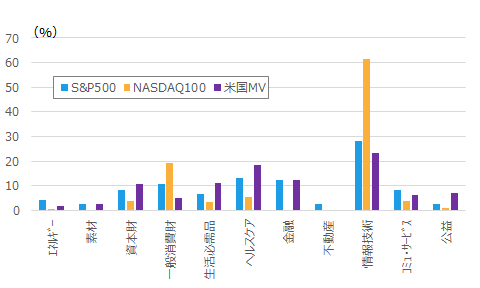

次に、各指数の業種構成比を見ておこう。図4に示した。

図4 各指数の業種構成比(2023年6月末)

出所)NASDAQ100はNASDAQ、米国MVはMSCI、S&P500はS&P社の各ファクトシートより、ウエルス・スクエア作成。

NASDAQ100は情報技術、一般消費財等の構成比が高い。米国MVも情報技術の構成比は高いがS&P500の情報技術に比べて低い。一方で、ヘルスケア、生活必需品等の構成比がS&P500に比べて高い。米国MV指数は、元の指数の業種構成比から余り乖離がないように調整されている点に留意したい。

これらを踏まえて図3に戻ってみると、NASDAQ100の近くには業種構成比の高い情報技術や一般消費財がある。米国MVには業種制約があるため、NASDAQ100のような偏りはないが、公益、ヘルスケア、金融、生活必需品が比較的近い位置にあることに注目したい。

なお、図3の縦軸は8月14日までのリターンである。図1でみるようにNASDAQ100の対S&P500の勢いはここにきて鈍化してきている。これは、足元でのインフレ圧力が根強いことで、FOMCは利上げ停止ではなくもう一度利上げするか、更には来年の利下げが後ずれするのではという見方が出てきているためである。原油価格の上昇や長期金利の上昇も物色の変化を後押ししているようだ。

いずれにせよ、NASDAQ100と米国MVはリスクの点で市場に対して両極にあり、ポートフォリオ構築の上で示唆する点を多く含んでいる。足元の短期的な物色はインフレ圧力に対する金融政策の方向で変化しやすくなっている。ETFの投資戦略においても、留意すべき点である。

<指数の著作権等について>

MSCI Minimum Volatility Index は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

(2023年8月31日作成)