負けないためのETF投資戦略

高配当利回り投資を考える【ETF投資戦略㊷】

2023年9月28日作成

今年の日本株市場は世界の株式市場の中でも高いリターンを上げている。当初は外国人投資家の買い越しが主体として上昇していたが、ここにきて国内勢にも注目が集まってきているようである。この中でバリュー株が注目されている。国内ETF市場では、高配当ETFが多く上場されている。今回はそれら原指数に関して簡単な分析を行い、特徴をとらえてみたい。

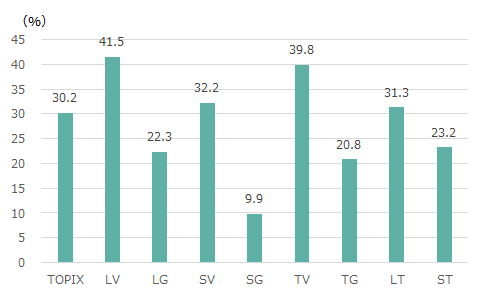

図1に今年9月15日までの各株価指数のリターンを示した。

図1 各株価指数のリターン:(期間:2022年12月末~2023年9月15日)

2023年9月15日現在

注)TOPIXは配当込み指数。残りのスタイル指数はRussell Nomura日本株指数(LVは大型バリュー株、LGは大型グロース株、SVは小型バリュー株、SGは小型グロース株、TVはトータル・バリュー株、TGはトータル・グロース株、LTは大型株、STは小型株)。

出所)野村フィデューシャリー・リサーチ&コンサルティング、NRI Super FocusProよりウエルス・スクエア作成。

基本的にはバリュー株主導で上昇している。特に大型バリュー株のリターンが高い。元々、日本株市場は歴史的にバリュー株のパフォーマンスが高いことが知られている。図2にバリュー株対グロース株の相対推移を示した。

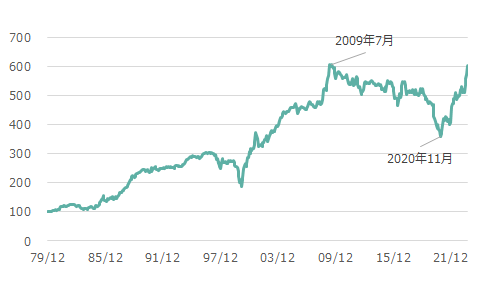

図2 バリュー株/グロース株の推移(期間:1979年12月末~2023年9月)

注)1979年12月末を100。直近は9月15日。

出所)野村フィデューシャリー・リサーチ&コンサルティングよりウエルス・スクエア作成。

1979年12月末を100とすると、2009年7月末には600を超えた。つまり、日本株市場はバリュー株がグロース株に対して圧倒した。その後は低下し、2020年11月末まで低下し続けた。その後、バリュー株が相対的に急ピッチで回復し、足元9月15日時点では2009年7月末の水準近辺にまで達している。

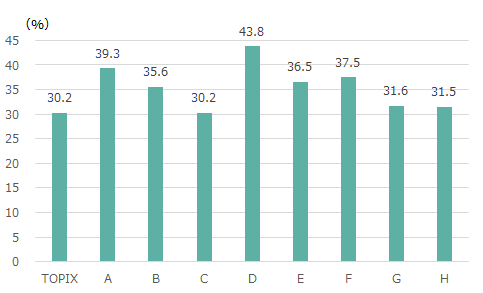

こうしたバリュー株が優位な中でそのファクターの一つである高配当利回りに着目した投資(一部、指数によって複数の要因やウエイトのつけ方に違いはある)は活発化しており、今年はどの株価指数も好調である。図3に主な高配当利回り株価指数等(高配当利回りを中心に様々な手法を含めたもの)のリターンを示した。

図3 今年の各高配当株価指数等のリターン:(期間:2022年12月末~2023年9月15日)

2023年9月15日現在

注)各株価指数は下に示した。いずれも配当込み指数で計算。

出所)Bloombergよりウエルス・スクエア作成。

| 指数名 | |

|---|---|

| A | 野村日本株高配当70 |

| B | MSCIジャパン高配当利回りインデックス |

| C | MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数 |

| D | 日経平均高配当株50指数 |

| E | S&P/JPX配当貴族指数 |

| F | TOPIX高配当40指数 |

| G | MSCIジャパン・高配当セレクト25指数 |

| H | Morningstar®日本株式サステナビリティ配当利回りフォーカス指数SM |

多くがTOPIXをアウトパフォームしている。とは言え、各株価指数には銘柄選択のルールに違いがある。そこで、スタイル分析の枠組みを使ってその特徴を抽出してみた。結果を図4に示した。

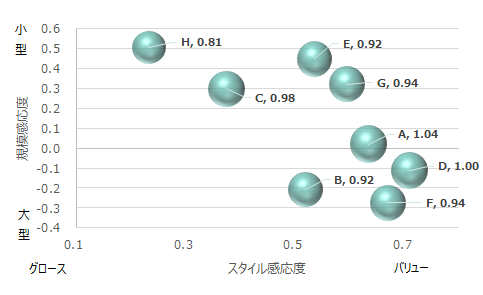

図4 スタイル感応度と規模感応度との関係(期間:2018年9月~2023年8月)

注)図中のA~Hは図3に対応した株価指数。各株価指数のリターン=α+β1×TOPIXのリターン+β2×(TV-TG:リターン差)+β3×(ST-LT:リターン差)+ε(残差)で回帰分析して、β2の値を横軸、β3の値を縦軸に、β1の値をバブルの大きさで示し、数値を記載した。計測期間は2018年9月~2023年8月。月次リターンより。

出所)Bloomberg、野村フィデューシャリー・リサーチ&コンサルティング、NRI Super Focus Proよりウエルス・スクエア作成。

図の右下が大型でバリュー感応度が強く、左上が小型でグロース感応度が強い。スタイル感応度の係数はプラスの値であり、いずれもバリュー傾向が強いが、DやFは大型、バリューの感応度が高く、CやHのバリュー感応度は相対的に低く、小型感応度が高い。また、HはTOPIXに対するβが0.81と他の指数に比べてやや低い。全体的には、図1や図3の結果とある程度整合的である。

日本株の投資環境は米中摩擦による海外投資家の国配分変更の影響や、低金利政策・円安によるデフレ脱却に近づいたことで、今後も好調さが期待される。そうした中、バリュー株優位が当面は続きそうな状況である。国内ETF市場では様々な高配当株価指数等があり、その特徴を踏まえて投資していきたい。また、高配当利回り銘柄は再投資することで、その長期的なリターン特性が維持される点に留意しておきたい。

<関連銘柄>

NEXT FUNDS 日経平均高配当株50指数連動型上場投信(証券コード:1489)

NEXT FUNDS 野村日本株高配当70連動型上場投信(証券コード:1577)

<指数の著作権等について>

Russell Nomura日本株指数の知的財産権およびその他一切の権利は野村フィデューシャリー・リサーチ&コンサルティング株式会社およびフランク・ラッセル・カンパニーに帰属します。なお、野村フィデューシャリー・リサーチ&コンサルティング株式会社およびフランク・ラッセル・カンパニーは、Russell Nomura日本株指数の正確性、完全性、信頼性、有用性、市場性、商品性および適合性を保証するものではなく、インデックスの利用者およびその関連会社が当インデックスを用いて行う事業活動・サービスに関し一切責任を負いません。

「MSCIジャパン高配当利回りインデックス」、「MSCIジャパン・高配当セレクト25指数」及び「MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数」はMSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

TOPIX高配当40指数の指数値及びTOPIX高配当40指数の指数に係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIX高配当40指数の指数に関するすべての権利・ノウハウ及びTOPIX高配当40指数の指数に係る標章又は商標に関するすべての権利はJPXが有します。JPXは、TOPIX高配当40指数の指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。

S&P/JPX配当貴族指数(以下「当指数」)はS&P Dow Jones Indices LLC(以下「SPDJI」)、株式会社日本取引所グループ(以下「JPX」)および株式会社JPX総研(以下、「JPX総研」)の商品です。当指数は、SPDJI、Dow Jones、S&Pもしくはそれぞれの関連会社、JPXまたはJPX総研によって支援、保証、販売、または販売促進されているものではなく、これら関係者のいずれも、かかる商品への投資の妥当性に関するいかなる表明も行わず、当指数の誤り、欠落、または中断に対して一切の責任も負いません。

Morningstarグループは、Morningstarインデックス又はそれに含まれるデータの正確性及び/又は完全性を保証せず、また、Morningstarグループは、その誤謬、脱漏、中断についていかなる責任も負いません。Morningstarグループは、Global X Japan株式会社、当ファンドの受益者又はユーザー、またはその他の人又は法人が、Morningstarインデックス又はそれに含まれるデータを使用して得る結果について、明示又は黙示を問わず、いかなる保証も行いません。Morningstarグループは、Morningstarインデックス又はそれに含まれるデータについて明示又は黙示の保証を行わず、また商品性あるいは特定目的又は使用への適合性に関する一切の保証を明確に否認します。上記のいずれも制限することなく、いかなる場合であれ、Morningstarグループは、特別損害、懲罰的損害、間接損害または結果損害(逸失利益を含む)について、例えこれらの損害の可能性を告知されていたとしても責任を負いません。

(2023年9月28日作成)