ストラテジストのつぶやき~ETFで広がる投資戦略~

外債投資の為替ヘッジ有り・無し、どっちが得か?

この記事は、約3分で読めます

過去30年間の外国債券投資と為替の影響

過去30年間の外国債券投資の通算リターンは、為替ヘッジ有りよりも、ヘッジ無しの方が高い

外国債券投資を行なう際、「為替をどうするか?」は常に悩ましいところです。為替ヘッジをすれば為替変動リスクは大幅に軽減されますが、円資産から外国資産へ投資する際は、現時点ではヘッジコストなどの一定のコストがかかります。特に投資信託を通じて投資を行なう場合は、信託報酬など更にコストがかかるので、できるだけコスト負担は避けたいところです。一方、ヘッジをしなければ、為替変動の影響を受けるので、パフォーマンスのブレが大きくなり、債券の安定性が薄れてしまいます。

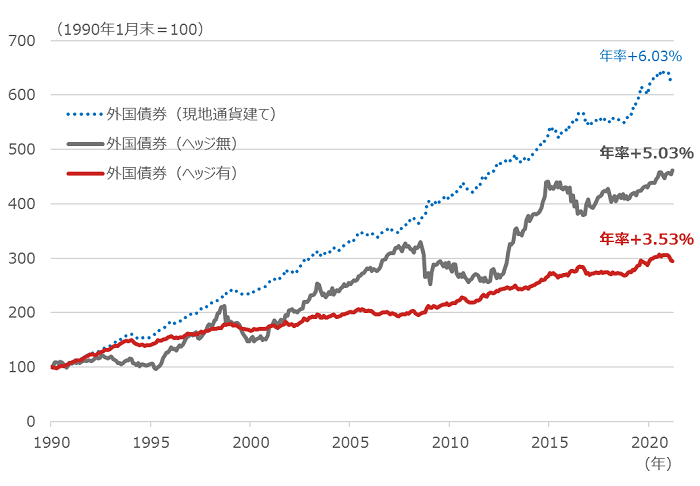

過去30年間の外国債券指数のパフォーマンスを見てみると、大元の「現地通貨建て」が年率+6.03%のところ、「為替ヘッジ無し」が年率+5.03%、「為替ヘッジ有り」が年率+3.53%と、"通算"で見れば、「為替ヘッジ無し」に軍配が上がります。ただし、「為替ヘッジ無し」は1990年代前半に著しい円高の影響を受けてパフォーマンスが低迷したこともあり、時点や局面によっては必ずしも優位であるとは限りません。

ただ、図1を長期的な目線で見る限りは、波を打ちながらも、「為替ヘッジ有り」指数のトレンドから「為替ヘッジ無し」指数が徐々に上放れしており、「為替ヘッジ無し」の方が投資妙味があるように見えます。

[図表1] 外国債券インデックス(為替ヘッジ無し/有り)の推移

期間:1990年1月末~2021年3月末、月次

外国債券(ヘッジ有):FTSE世界国債インデックス(除く日本、円ヘッジ・円ベース)

外国債券(ヘッジ無):FTSE世界国債インデックス(除く日本、ヘッジなし・円ベース)

外国債券(現地通貨建て):FTSE世界国債インデックス(除く日本、現地通貨建て)

(出所)Bloombergのデータを基に野村アセットマネジメント作成

米ドル円相場は1年あたり1円弱の円高トレンドだった

米ドル円レートは短期的には値動きが激しい一方、長期的には緩やかな円高米ドル安

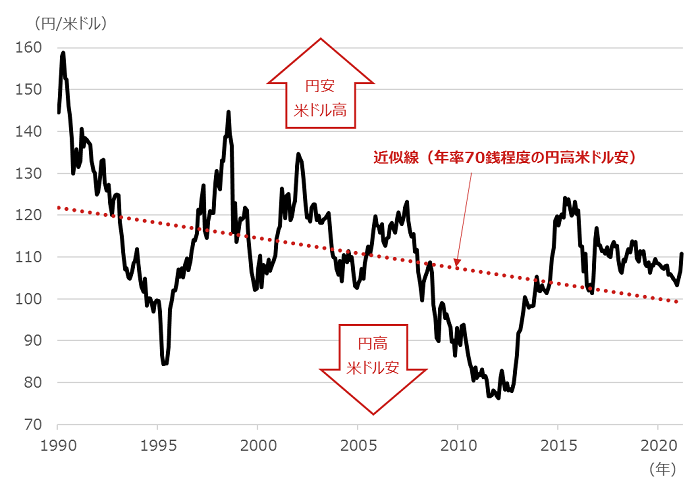

で図2は米ドル円レートの過去30年間ほどの推移です。ご覧のように上下動が激しく、1米ドル=80円程度になったこともあれば、160円程度だったこともあります。2倍もの変動と、非常に大きな動きとなっています。直近の10年間だけを見ても、80円割れがあったかと思えば、わずか数年後には120円に回復するなど、短期での値動きは大きめです。

為替変動は短期的には大きいのですが、一方で、長期的な目線に変えてみて、コンピュータの機能で近似線(点線)を描いてみると、この間の円高米ドル安のスピードは年率70銭程度(=1%以下)だったことが分かります。

この特徴を上手く使うと以下の戦略が考えられると思います。まず、かなりの長期にわたって投資を続け、かつ、図2で見て実際の為替レートが近似線よりも大きく円安に傾いていなければ、為替ヘッジは必要ないかもしれません。この期間の結果論ではありますが、前の図の「現地通貨建て」と「為替ヘッジ有り」の差である年率2.5%程度が為替ヘッジコストとなり、年率70銭程度の円高米ドル安を大きく上回っており、ヘッジはしない方が良いためです。一方、大きく円安局面にある場合や、投資期間が短い場合はヘッジして為替変動の影響を抑える方が良いでしょう。

[図表2] 米ドル円レートの推移と近似線

期間:1990年1月末~2021年3月末、月次

(出所)Bloombergのデータを基に野村アセットマネジメント作成

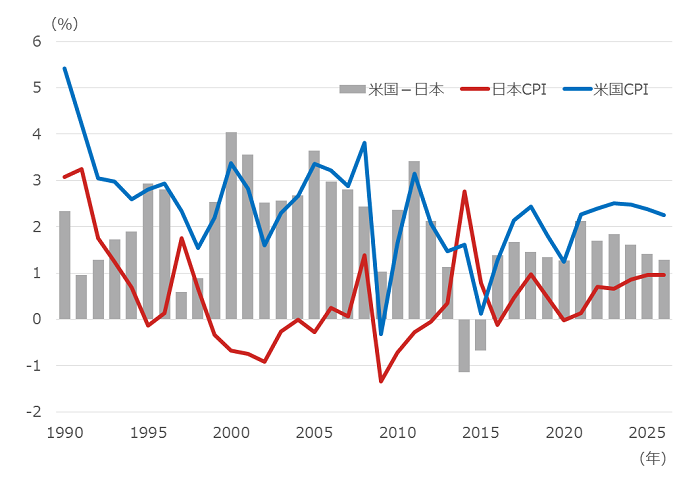

日米間のインフレ率格差は2%程度

長期的な為替レートの変動を決めるのは2国間のインフレ率格差

長期的に米ドル円レートが年率70銭ほどの円高米ドル安で推移してきた背景の一つに日米インフレ率格差があります。為替レートは2国間のインフレ率格差を調整することが重要な役割となっており、過去30年間程度の日米間のインフレ率格差が2%程度(米国>日本)だったことが大きく影響しています。

日米間のインフレ率格差が金利差をもたらし、その金利差がヘッジコストの大部分を占めるのですが、為替レートはインフレ率以外にも影響する要素があり、インフレ率格差の2%と為替レート変動の70銭(=1%以下)が完全に一致せず、インフレ率格差ほどには為替が円高米ドル安に進みませんでした。

以上のことから、外国債券投資において為替ヘッジ有りが得か、ヘッジ無しが得かを考えると、次のようになります。

①長期投資や著しい円安局面でない場合は「為替ヘッジ無し」

かなりの長期にわたって投資を行ない、投資開始時点が著しい円安局面でない場合は「ヘッジ無し」の方が良いと思います。過去の実績から見て、円高米ドル安トレンドよりも為替ヘッジコストの方がコストが高い傾向があると考えるためです。

②数年間などの短期での投資の場合は「為替ヘッジ有り」

数年間など、より短い期間の場合は為替変動の影響が大きくなってしまう場合があるので、基本的には「ヘッジ有り」の方が良いと思います。

もちろん、為替レートの水準や変動に応じて臨機応変に対応するという方法も十分に考えられますが、為替の短期的な動きを予測するのは私たちのような専門に分析している立場でもかなり難易度が高く、当たり外れが激しいことから、判断が難しいと思います。

[図表3] 日米の消費者物価指数の上昇率の推移

期間:1990年~2026年、年次、2021年以降はIMF予想

(出所)IMF(国際通貨基金)のデータを基に野村アセットマネジメント作成

2021年4月21日作成

<関連銘柄>

NEXT FUNDS 外国債券・FTSE世界国債インデックス(除く日本・為替ヘッジなし)連動型上場投信(証券コード:2511)

NEXT FUNDS 外国債券・FTSE世界国債インデックス(除く日本・為替ヘッジあり)連動型上場投信(証券コード:2512)

<当資料で使用した指数の著作権等について>

●「FTSE世界国債インデックス(除く日本、ヘッジなし・円ベース)」、「FTSE世界国債インデックス(除く日本、円ヘッジ・円ベース)」、「FTSE世界国債インデックス(除く日本、現地通貨建て)」は、FTSE Fixed Income LLCにより運営されている債券インデックスです。これらのインデックスのデータは、情報提供のみを目的としており、FTSE Fixed Income LLCは、当該データの正確性および完全性を保証せず、またデータの誤謬または遅延につき何ら責任を負いません。これらのインデックスに対する著作権等の知的財産その他一切の権利はFTSE Fixed Income LLCに帰属します。