ストラテジストのつぶやき~ETFで広がる投資戦略~

タイ&マレーシア株式市場の変貌

この記事は、約3分で読めます

タイ株式市場は健全に上昇

21世紀のタイ株式市場は約20年で5倍に上昇

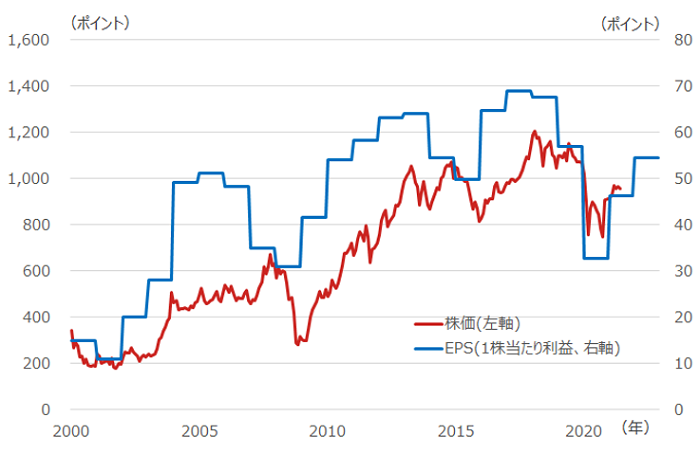

図1は、成長著しいアジア諸国の一角であるタイの株式市場とEPS(1株当たり利益)の推移です。株式市場の21世紀に入って以降のパフォーマンスを見ると、SET50指数は、2000年代初頭の200ポイント程度から、2018年頃には一時1,200ポイントにまで上昇、その後、2020年の新型コロナウイルス・パンデミックで大幅に下げたものの、本年6月末には1,000ポイントに迫るまで回復しています。約20年で5倍、年率換算で8.4%程度となります。

一方、同期間の利益を見ると、SET50指数のEPSは、2000年代初頭の10ポイント程度から2017年には一時70ポイント程度まで拡大し、その後のパンデミックで大きく落ち込んだものの、2022年に向けて55ポイント程度への回復が予想されています(Bloombergコンセンサス予想)。約20年で5.5倍、年率換算で8.9%程度となります。

一本調子の上昇ではなく、何度かの調整局面を挟みはしましたが、長期的に見れば、利益成長に沿った格好で、株式市場は健全に値上がりしてきたと言えるでしょう。

[図表1] タイ株式市場の株価とEPSの推移

期間:2000年1月末~2021年6月末、月次(EPSは2022年12月末まで)

※ タイ株:タイSET50指数

(出所)Bloombergデータを基に野村アセットマネジメント作成

マレーシア株式市場も堅調に拡大

同じASEAN諸国のマレーシア株式市場は約20年で2.7倍に上昇

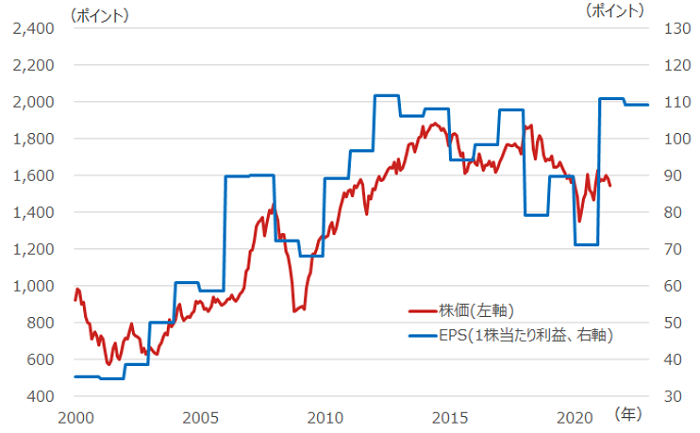

図表2は、同じASEAN諸国の一角であるマレーシアの株式市場とEPSの推移です。株式市場の21世紀に入って以降のパフォーマンスを見ると、FTSEブルサ・マレーシアKLCIインデックスは、2000年代初頭の600ポイント程度から、2014年頃には一時1,800ポイント超にまで上昇、その後はタイ株式市場と同様に、2020年の新型コロナウイルス・パンデミックで大幅に下げたものの、本年6月末には1,600ポイント程度まで回復しています。約20年で2.7倍、年率換算で5.0%程度と、前掲のタイ株式市場にやや見劣りするものの、堅調に上昇しました。

一方、タイ同様に、同期間の利益を見ると、FTSEブルサ・マレーシアKLCIインデックスのEPSは、2000年代初頭の35ポイント程度から2012~17年にかけては一時110ポイント程度まで拡大し、その後のパンデミックで大きく落ち込んだものの、2022年に向けて再び110ポイント程度への回復が予想されています(Bloombergコンセンサス予想)。約20年で3.1倍、年率換算で5.9%程度となります。

マレーシア株式市場も一本調子の上昇ではなく、何度かの調整局面を挟みはしましたが、タイ株式市場同様に、長期的に見れば利益成長に沿った格好で堅調に値上がりしてきたと見ています。

[図表2] マレーシア株式市場の株価とEPSの推移

期間:2000年1月末~2021年6月末、月次(EPSは2022年12月末まで)

※ マレーシア株:FTSEブルサ・マレーシアKLCIインデックス

(出所)Bloombergデータを基に野村アセットマネジメント作成

産業構造の変貌に注目

タイ、マレーシアの利益成長や株価上昇を支えたものは両国の産業構造の変貌

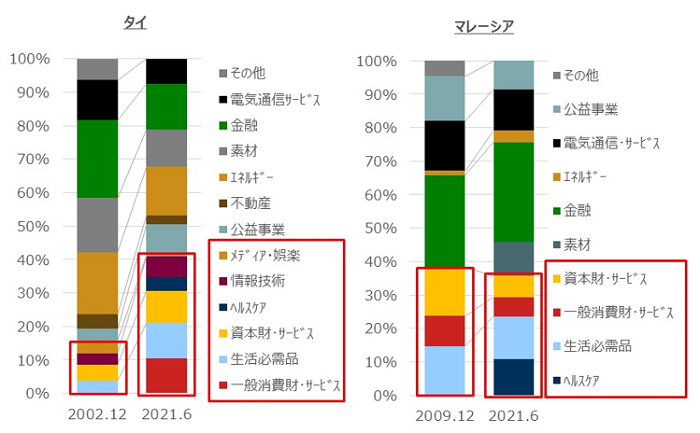

図表3は、前掲したタイとマレーシアの株式市場における時価総額ベースの業種構成比の2時点比較です。タイは2002年末と足元の6月末、マレーシアは2009年末と足元での比較となります。アジアは経済成長が著しいため、利益成長も旺盛であり、その結果、株価も上昇してきたということは正しいのですが、では、なぜ成長できたのか、また、前掲のタイとマレーシアの成長率格差、利益成長率格差がなぜ生じているのかを考えてみることは意義があるでしょう。

成長ステージの早期段階にある新興国の業種構成比を見ると、金融やエネルギー、電気通信などの「社会インフラ」の構成比が高い傾向があります。これは、経済発展の初期段階には「インフラ整備」が先行するためだと思います。そして、インフラ整備が進むに従い、そのインフラ上で活躍する新たな産業が主に民間主導で育っていきます。タイで言えば、図3の赤枠で囲んだ業種(一般消費財・サービス、生活必需品、資本財・サービス、ヘルスケア、情報技術、メディア・娯楽など)で、20年前に16%程度だった構成比が足元では41%程度にまで拡大しています。

マレーシアの図を見てみると、比較時点がタイと異なっているのでフェアな比較とは言えませんが、同じような視点で見ると、産業構造の変貌度が相対的に小さいことが分かります。タイで拡大した業種の構成比はマレーシアでは全体としては2時点間で大きな差は見られませんし、足元の構成比自体もタイよりもやや少なめです。このように考えると、タイは産業構造の変貌が軌道に乗り、成長が進んでいる一方、マレーシアは今後に変貌が加速すれば飛躍的な発展が期待できる、ということが言えるのではないでしょうか。

[図表3] タイ、マレーシア株式市場の業種構成比の変遷

タイ:タイSET50指数、2002年12月末と2021年6月末の業種構成比

マレーシア:FTSEブルサ・マレーシアKLCIインデックス、2009年12月末と2021年6月末の業種構成比

(出所)Bloombergデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS タイ株式SET50指数連動型上場投信(証券コード:1559)

NEXT FUNDS FTSEブルサ・マレーシアKLCI連動型上場投信(証券コード:1560)

<当資料で使用した指数の著作権等について>

●「タイSET50指数」は、SET(タイ証券取引所)によって編集され、計算されます。しかし、SETは、過失であろうとなかろうと、指数のいかなる誤りについて何人に対しても責任を負わず、また、当該誤りについて何人に対しても通知する義務を負いません。

SETはタイ証券取引所の商標です。

●「FTSEブルサ・マレーシアKLCI指数」は、FTSE(FTSE International Limited)によって編集され、計算されます。しかし、FTSE、Bursa MalaysiaまたはExchangeのいずれも、過失であろうとなかろうと、指数のいかなる誤りについて何人に対しても責任を負わず、また、当該誤りについて何人に対しても通知する義務を負いません。

「FTSE®」、「FT-SE®」および「Footsie®」は、Exchangeの商標であり、かつ、使用許諾の下にFTSEによって使用されています。「BURSA MALAYSIA」はBursa Malaysiaの商標です。