ストラテジストのつぶやき~ETFで広がる投資戦略~

米長期金利はピークアウトに向かうのか?

この記事は、約3分で読めます

急上昇が続く米住宅価格に減速感

コロナショック後の強力な金融緩和に乗って急上昇していた米住宅価格の伸びに減速感

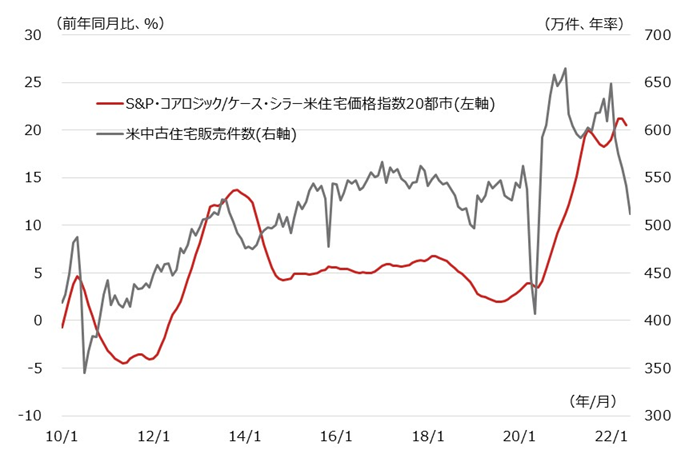

コロナショック前、米国の住宅価格は前年比で+5%程度の値上がりが続いていました(20都市ベース)。しかし、コロナショック後の強力な金融緩和局面においては、その勢いを大いに速め、前年比で+20%程度の値上がりへと急上昇しました。住宅価格の高騰はタイムラグを伴って家賃相場を押し上げ、家賃は米CPI(消費者物価指数)の約1/3を占めることもあり、米CPIを押し上げています。

FRB(米連邦準備制度理事会)はインフレ抑制のために金融引き締めを急いでいますが、7月26日に発表された「5月のS&P・コアロジック/ケース・シラー米住宅価格指数20都市」は、前年同月比で+20.5%と、伸びに若干の減速感が見られ始めました。5月分の統計ということで、3月に行なわれた第1回の利上げ後、わずか2か月後での効果であり、足元では更なる減速が予想されます。

また、米住宅価格に先行性があるとされる米中古住宅販売件数も、6月分の統計を見ると512万件(年率)と、大幅に減速している様子が見られます。

[図表1] 米住宅価格指数と中古住宅販売動向の推移

期間(S&P・コアロジック/ケース・シラー米住宅価格指数20都市):2010年1月~2022年5月、月次

期間(中古住宅販売件数):2010年1月~2022年6月、月次

(出所)Bloombergを基に野村アセットマネジメント作成

米住宅市場の先行指標は明確に減速

米住宅ローン金利は急上昇し、ローン申請は大幅に低下

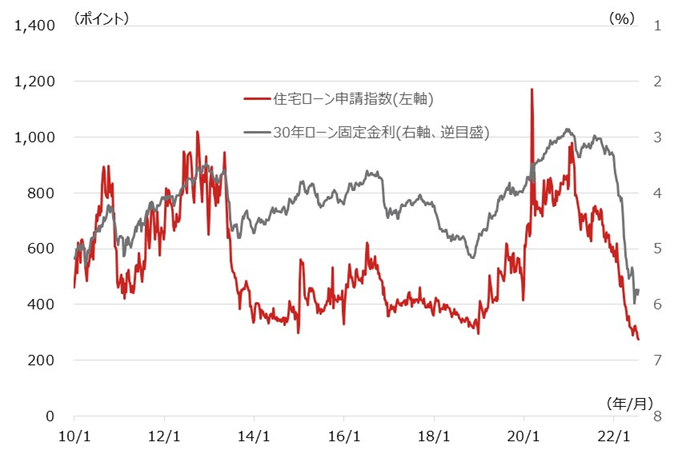

米住宅市場の過熱は住宅ローン市場にも表れています。図表2はMBA住宅ローン申請指数と30年ローン固定金利(逆目盛)の推移ですが、コロナショック前からローン金利低下に連動して申請指数が大幅に上昇、更にコロナショック後の強力な金融緩和下で加速してきたものの、昨秋以降は、逆に、米利上げ観測が浮上してローン金利が上昇に転じると、申請指数も大幅に低下しています。

住宅ローン申請は、新たに住宅を購入するケースと既存のローンの借り換えの両方がありますが、昨秋以降の低下局面では両指数とも同じように低下しています。住宅ローン申請指数が低下し、前述したように中古住宅販売件数も減少していることから、今後は、住宅価格の伸びが減速、あるいは、価格自体が下落していくことが予想され、タイムラグを伴って家賃相場の伸びも減速し、インフレ鎮静化の方向に進んでいくものと見ています。

[図表2] MBA住宅ローン申請指数と30年ローン固定金利の推移

期間:2010年1月1日~2022年7月22日、週次

MBA:米抵当銀行協会

(出所)Bloombergを基に野村アセットマネジメント作成

米利上げ見通しがトーンダウン、長期金利が低下

上昇してきたFFレート先物や米国債利回りにピークアウト感が見られ始めている

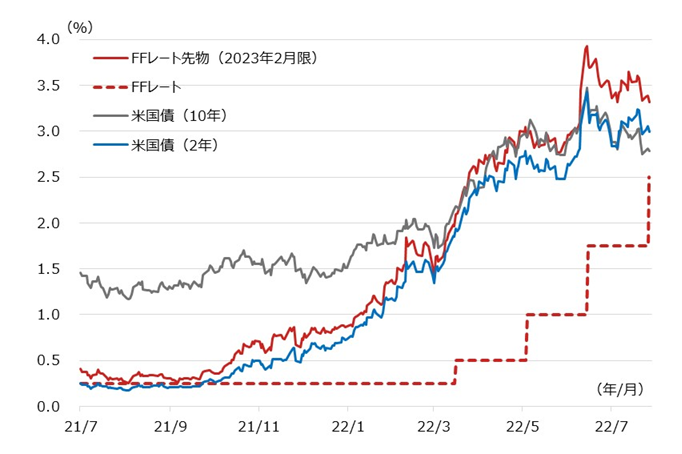

図表3は、米政策金利であるFFレート、その先物(2023年2月限)、および、米国債(10年、2年)利回りの推移です。昨秋以降、FFレート先物や米国債利回りが上昇を続けてきましたが、足元ではピークアウト感が見られ始めています。FFレート先物は一時は4%程度まで上昇し、来年早々にFFレートが4%まで引き上げられることを織り込み、それに呼応するように米国債(10年、2年)利回りも上昇しました。しかし、足元ではその勢いに減速感が見られ、FFレート先物は3.3%程度となっています。更に言えば、図にはありませんが、2022年12月限のFFレート先物も3.3%程度を指しており、マーケットは「年内で利上げ打ち止め」の可能性を織り込み始めました。

これまで述べてきたように、米金融引き締めの影響が米住宅市場などのファンダメンタルズに出始めており、市場では米景気減速への警戒が高まっています。減速への警戒は米国債利回りの上昇を抑えつつあるため、米債券投資には良い局面であると考えています。住宅市場を筆頭に、米景気がどれほど減速するのか、そして、インフレがどの程度落ち着いていくのか、年後半は大いに注目したいと思います。

[図表3] FFレート先物、FFレート、及び、米国債(10年、2年)利回りの推移

期間:2021年7月1日~2022年7月27日、日次

FFレート:フェデラルファンド金利誘導目標上限値(米政策金利)

FFレート先物(2023年2月限):2023年2月におけるFFレートの予想値

米国債(10年、2年)はBloomberg Generic

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS ブルームバーグ米国国債(7-10年)インデックス(為替ヘッジなし)連動型上場投信(証券コード:2647)

NEXT FUNDS ブルームバーグ米国国債(7-10年)インデックス(為替ヘッジあり)連動型上場投信(証券コード:2648)

<当資料で使用した指数の著作権等について>

●「S&P・コアロジック/ケース・シラー住宅価格指数」は、当該指数に関する一切の知的財産権その他一切の権利はスタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーに帰属しております。

(2022年8月作成)