アクティブETFとは?メリット・デメリットや既存のETFとの違いを解説

2025年4月3日更新

東京証券取引所(以下、東証)は、2023年6月末に特定の指数に連動しないアクティブ運用型ETFの上場制度を導入しました。

当社では、2023年9月7日、NEXT FUNDSより新たに国内初のアクティブ運用型ETFである、「NEXT FUNDS 日本成長株アクティブ上場投信(証券コード:2083)」と「NEXT FUNDS 日本高配当株アクティブ上場投信(証券コード:2084)」が東京証券取引所(東証)に上場しました。

ここでは、アクティブETFが既存のETFと何が違うのか、米国を中心とする海外市場の動向、新たに導入された東証での制度の概要などについてご紹介します。

アクティブETFとは

これまで東証に上場するETFは、必ず何らかの指標に連動することを目指して運用される投資信託が上場したものでした。今般東証では、多様化した投資家ニーズに応える目的で、ETFを上場させるために必要であった指標連動要件を緩和し、連動対象指標が存在しないETFの上場制度を新たに導入しました。これがアクティブ運用型ETF(以下、アクティブETF)です。

図表1は、新設されたアクティブETFと従来からあるETF(以下、インデックス連動型ETF)、そして非上場の一般的な投資信託を比較したものです。連動対象となる指標がないという点を除けば、保有銘柄が開示されているという透明性の高さや、取引市場においてリアルタイムに時価で売買できる点など、基本的な商品性は従来からあるETFと同じであることが分かります。

[図表1] アクティブETFとインデックス連動型ETF、投資信託の比較

| ETF | 投資信託(ETFを除く) | ||||

|---|---|---|---|---|---|

| インデックス連動型 | アクティブ運用型 | インデックス・ファンド | アクティブ・ファンド | ||

| 連動指標 | あり | なし | あり | なし | |

| 保有銘柄の開示 | 日次で開示 *1 | なし | |||

| 販売会社 | 証券会社 | 銀行・証券会社 | |||

| 上場・非上場 | 上場 | 非上場 | |||

| 取引価格 | 市場での時価(成行・指値注文) | 1日1回算出される基準価額 (注文時点では価格が不明) | |||

| 信用取引 | 可 *2 | 不可 | |||

| 購入時 | 売買手数料 *3 | 購入時手数料 *3 | |||

| 売却時 | 信託財産留保額 *4 | ||||

| 保有期間中 | 信託報酬 | ||||

*1 弊社が運用するETFでは(1309) NF・中国株上証50 ETFは月次での開示のみです。海外上場のアクティブETFでは日次で開示されないものもあります。

*2 信用取引銘柄に限ります。

*3 売買手数料及び購入時手数料は販売会社によって異なります。

*4 信託財産留保額のない投資信託もあります。

(出所)野村アセットマネジメント

インデックス運用とアクティブ運用

ファンドの運用には大きく分けて、インデックス運用とアクティブ運用があります。

インデックス運用は、指数(インデックス)など、あらかじめ定めた目標(対象指標)に連動する運用成果を目指します。

一方アクティブ運用は、運用担当者が企業調査などをもとに銘柄を選定し、目標を上回る運用成果を目指します。※事前に目標を定めない場合もあります。

アクティブETFのメリット・デメリット

アクティブETFのメリット

① 投資ニーズに応じた商品開発が可能となり、選択肢が増える

近年、高配当や低ボラティリティといった特徴ある戦略やESGなどのテーマ型など、多様な指数に連動するETFも増えていますが、アクティブETFでは指標に連動する必要がなくなります。

例えば、

▶ TOPIXや日経平均株価といった株式市場を代表する指数を上回るパフォーマンスを狙ったもの

▶ 指数が存在しない投資テーマや投資戦略を提供するもの

などが考えられます。

アクティブETFにより、今まで以上に様々な投資ニーズに応じた商品開発が可能となり、投資家にとっては、投資の選択肢が増えることになります。

② ファンドの透明性

ETFは、仕組み上、ETFを構成している銘柄や比重を毎日公表しなければならないため、一般的な投資信託と比較して、極めて透明性が高いのが特徴です。これまで一般的な投資信託に限られていたアクティブ・ファンドへの投資が、アクティブETFによって、ファンドの中身の透明性や市場での流動性といったETFとしての特徴を享受しながら投資できるようになります。

アクティブETFのデメリット(留意点)

① 運用戦略の理解が必要

最も留意すべき点は、そのアクティブETFがどのような戦略・運用を行っているのかを正しく把握することです。アクティブETFへの投資を検討される際には、目論見書や月次レポート、その他運用会社の商品紹介サイトなどを中心に、必要な情報を入手されるとよいでしょう。東証のアクティブETF制度では、保有銘柄も毎日開示される予定ですので、必要に応じてファンドがどのような銘柄に投資しているのかをチェックすることも可能です。

②コスト

インデックス運用は、目標とする指数に沿ってポートフォリオを構築するため、銘柄選択や投資比率の検討などの手間が要らず、安価に運用出来ます。一方、アクティブ運用は、企業調査の費用等がかかるため、一般的に信託報酬が高くなる傾向にあります。但し、アクティブ運用では、インデックスを使うことによるライセンス料を払う必要が無くなる場合もあり、コストが抑えられる場合もあります。

グローバルで拡大するアクティブETF

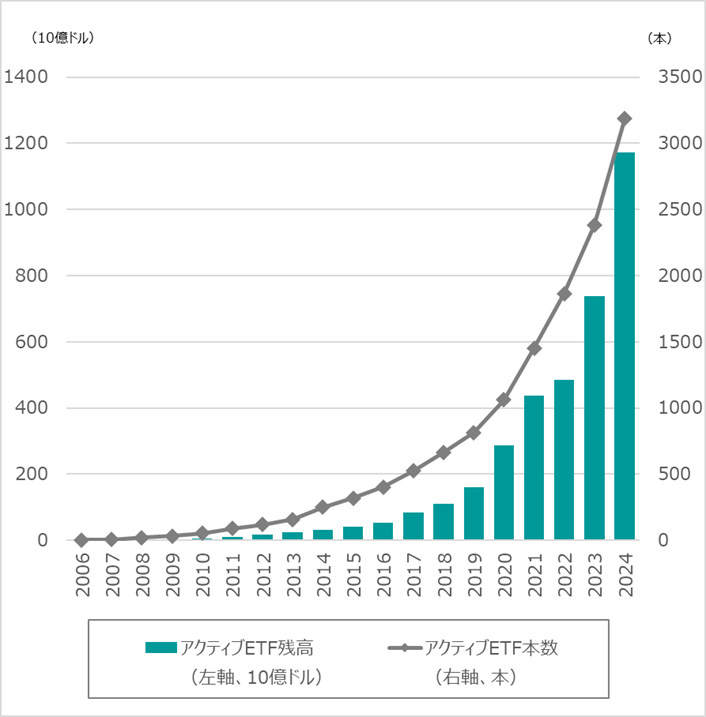

東証では2023年6月末よりアクティブETFの制度を開始しましたが、海外では既に多くの市場においてアクティブETFが誕生しています。図表2にある通り、2024年12月末時点で、全世界では31か国、39の取引所においてアクティブETFが上場しており、アクティブETFの銘柄数は3,189本、その残高は合計で1.17兆ドルに達しています。特に2020年以降、アクティブETF市場は拡大のペースを加速させていることが分かります。

[図表2] 全世界でのアクティブETF残高と本数の推移

(2006年~2024年、年次)

(出所)ETFGI 2025年1月30日付レポートより野村アセットマネジメント作成

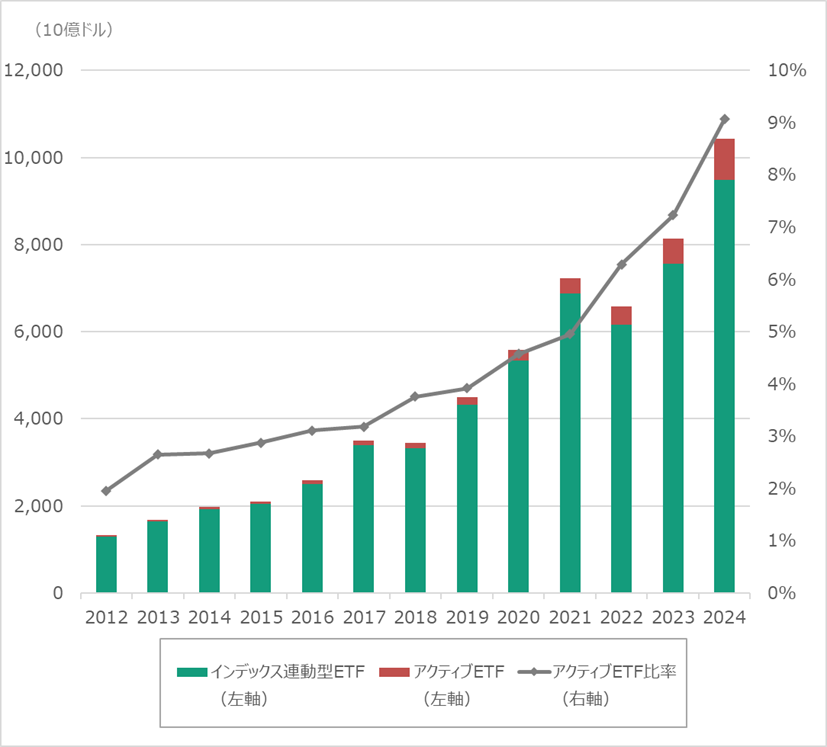

次に世界最大のETF市場である米国の状況をみたのが図表3です。従来からあるインデックス連動型中心に米国のETF市場は拡大していますが、その中で市場全体に占めるアクティブETFの比率は徐々に高まっており、2024年末では約9.1%、残高でおよそ9,460億ドルとなっています。

[図表3] 米国のETF市場におけるアクティブETF

(2012年~2024年、年次)

(出所)Bloombergより野村アセットマネジメント作成

米国におけるアクティブETFのこれまでの経緯を簡単に振り返ると、2012年に運用会社ピムコが自社の旗艦となる債券アクティブ・ファンド「トータル・リターン・ファンド」のアクティブETF版を上場させたことも契機となり、当初は債券型ファンドがアクティブETFの中心となっていました。その背景として、アクティブETFの場合日々保有銘柄の開示が必要であるため、株式アクティブ・ファンドではファンドの投資戦略が他の投資家や運用会社に模倣される可能性(これを「フロント・ランニング」とも呼びます)が懸念されたことも一因のようです。

その後、アクティブETFに関する保有銘柄の日々開示に関する議論が進み、2019年頃から米国証券取引委員会(SEC)は、日々開示の内容を限定する「非透明(ノントランスペアレント)型ETF」や「半透明(セミトランスペアレント)型ETF」と呼ばれるタイプのアクティブETFも個別に承認するようになっています。

また近年では、アクティブ運用会社が既存の投資信託をアクティブETFに転換する、といった動きも出てきています。

投資家ニーズの高まりと業界内でのこうした動きを受けて、米国を中心にグローバルなETF市場においてアクティブETFは引き続きその存在感を高めていくと思われます。

日本でのアクティブETFの概要

最後に、2023年6月末にスタートした東証のアクティブETFの上場制度について、整理しておきます。その概要をまとめたものが図表4になります。

[図表4] 東証アクティブETF上場制度

| 項目 | 概要 |

| 連動対象指数 | なし |

| 対象となるETF | 金銭拠出型(金銭設定・金銭償還)ETFのみ |

| デリバティブ投資制限 | レバレッジ・インバース型のETFは対象外 |

| 投資家への情報開示 | ETFが保有する銘柄情報を日次で開示 |

| 上場廃止基準 | アクティブETFの純資産総額の年間平均が10億円未満となった場合、1年以内に10億円以上とならないとき |

| マーケットメイク制度 | マーケットメイク制度の対象 |

(出所)東京証券取引所資料より野村アセットマネジメント作成

レバレッジ・インバース型ETFはアクティブETFの対象にならない点や、上場廃止基準が表の通り設定されている点などが注目されます。

また、東証のマーケットメイク制度の対象となることから、市場での流動性もある程度担保されることが期待されます。

(ご参考)「アクティブ運用型ETFの上場制度整備に関する談話」について(東京証券取引所)

<関連銘柄>

(2025年4月3日更新/2023年6月20日作成)