高成長を続けるインドの魅力を徹底解説!インド株ETF

2025年6月9日更新

- ◆更なる経済発展が見込めるインド市場に投資したいあなたに!

- ◆インド株式への分散投資を資産形成に取り込みたいあなたに!

約14億人という膨大な人口が生み出す豊富な労働力と消費力を糧に経済発展を続けるインドでは、株式市場も長期的な上昇傾向にあります。特に2020年以降は日本株指数を大きくアウトパフォームしています。

本稿では、そんなインドの投資対象としての魅力をご紹介します。

【図表1】 過去10年間のインド・日本・米国の主要指数のパフォーマンス推移

期間:2015年3月末~2025年3月末、月次

※各指数はインドはNifty50、日本は日経平均株価、米国はS&P500の各配当込み指数を使用

(出所)Bloombergのデータを基に野村アセットマネジメント作成

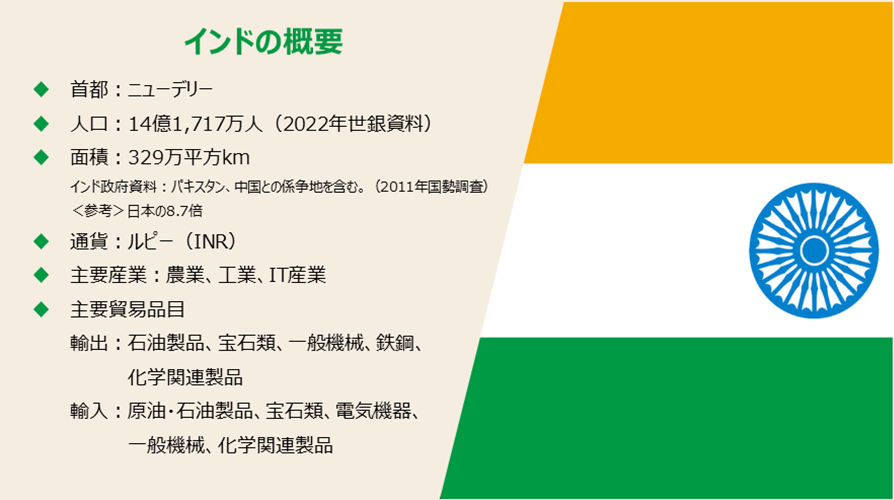

インドってどんな国?

【図表2】 インドの概要

(出所)外務省ホームページ(https://www.mofa.go.jp/mofaj/area/india/data.html)を基に野村アセットマネジメント作成(2025年4月1日現在)

point1 成長を続けるインド経済と人口

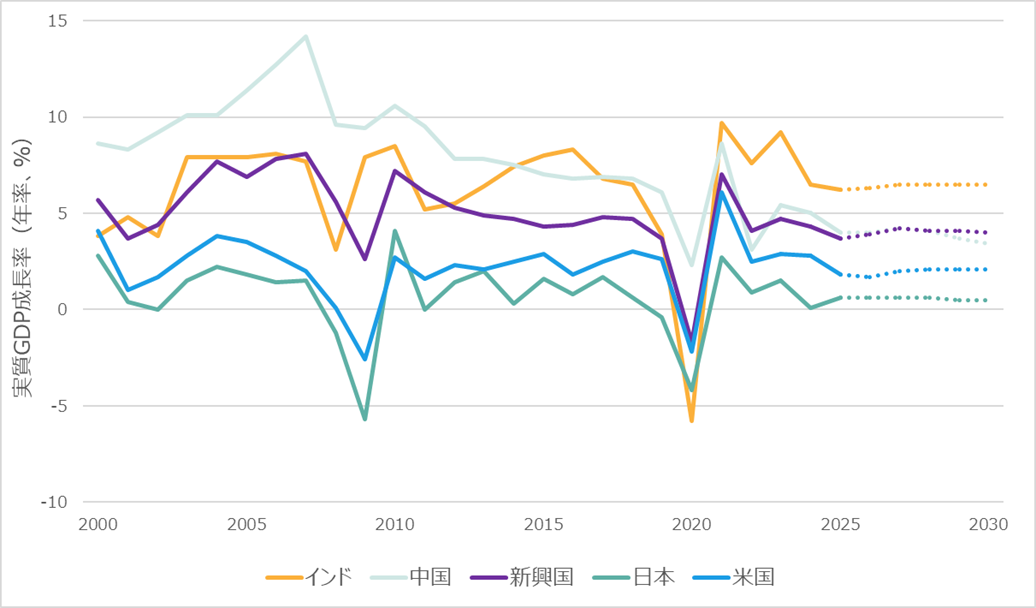

2020年のコロナショックにより一時的に鈍化したインド経済ですが、2021年以降は実質GDP成長率もプラスに転じ、今後も新興国全体を上回る成長が期待されます。

【図表3】 実質GDP成長率(年率)の推移

期間:2000年~2030年、年次(2025年以降は予想)

(出所)IMFのデータを基に野村アセットマネジメント作成

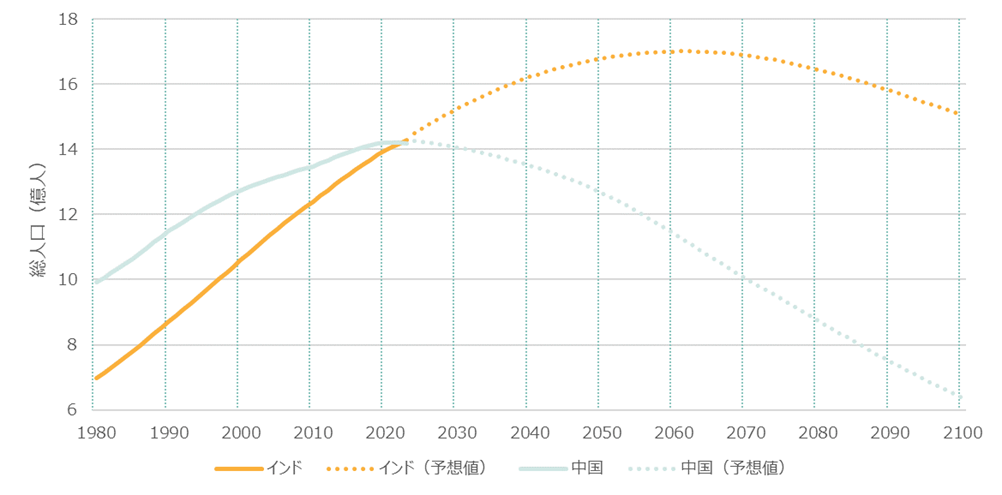

2023年4月に国連人口基金(UNFPA)は最新の世界人口推計を公表し、2023年中にインドの人口が遂に中国の人口を抜き、世界最多になるとの見通しを示しました。人口は豊富な労働力を示し、更なる経済発展が期待できます。

【図表4】 インドと中国の総人口の推移

期間:1980年~2100年、年次(2024年以降は推計)

(出所)IMF、国連「World Population Prospects 2024」より野村アセットマネジメント作成

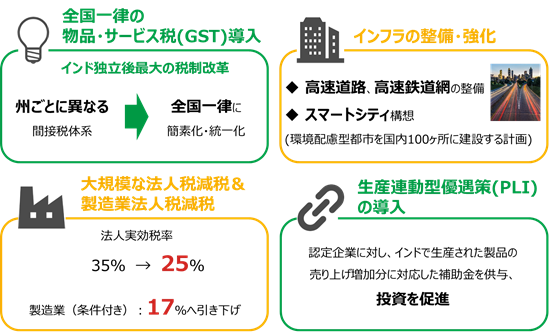

point2 モディ政権による構造改革

2014年に誕生したモディ政権(第一次)は、積極的な規制緩和やインフラ整備に注力しました。なかでも、2017年7月に始まった、インド独立後最大の税制改革と言われる「全国一律の物品・サービス税(GST)」の導入により、それまで州ごとに異なっていた間接税体系が全国一律に簡素化・統一化されました。

これにより、国内取引の活発化や企業の税務・物流管理の効率化、海外直接投資の増大等が促され、インド経済の潜在成長力の押し上げにつながっています。第二次モディ政権(2019年5月~任期は2024年5月まで)では、国内製造業の振興と雇用創出を目指す「メイク・イン・インディア」構想などの経済改革を推し進めました。

(出所)各種情報により野村アセットマネジメント作成

なおモディ政権は3期目に移行し、5年の任期を全うすれば2029年までの長期政権となります。同政権は「モディノミクス」と称される、高い経済成長の実現などで評価を得た一方で、インド内の経済格差や貧困問題の改善が課題とされています。同政権では、世界水準のインフラ整備、製造業の活性化による輸出増大や安定した雇用創出、若者の就職促進など、インドのさらなる成長政策を掲げており、引き続きインド経済の拡大が期待されます。

point3 インド経済を牽引する消費の拡大

生産年齢人口の増加と高い経済成長率により、インドでは中間所得者層が増加傾向にあります。これによって消費が生まれ、今後は「世界最大の消費地」になると期待されています。実際にインドの国民一人当たりGDPは2,485米ドル(2023年※1)であり、日本の1970年頃の水準にあたります。

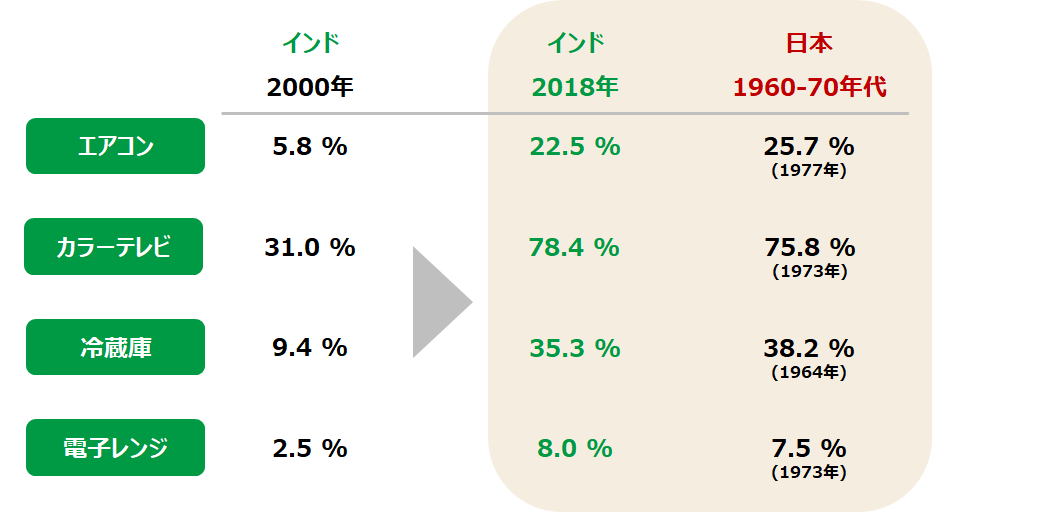

図表5は、インドの主な耐久消費財普及率を表していますが、2018年のインドの主な耐久消費財普及率は日本の1960-70年代の水準にあります。所得水準の上昇や中間所得者層の増大に伴い、耐久消費財の普及やモータリゼーション、消費の高度化の流れはインドの高い経済成長をけん引していくものと考えられます。

※1 (出所)外務省ホームページ(https://www.mofa.go.jp/mofaj/area/india/data.html)

(2025年4月1日現在)

【図表5】 拡大するインドの個人消費 -主な耐久消費財普及率-

※日本の普及率は、二人以上の世帯が対象、2018年のインドの普及率の近似値を示しています。

(出所)経済産業省(https://healthcare-international.meti.go.jp/)、内閣府(https://www.esri.cao.go.jp/jp/stat/shouhi/shouhi.html)のデータを基に野村アセットマネジメント作成

NF・インド株ETFの紹介

NF・インド株ETFは東京証券取引所に上場しているインド単体の株式市場を投資対象とする唯一のETFの中で最も純資産総額が大きいETFです(2025年3月31日時点)。インドの市場環境を把握し、個別企業に投資することは大変ですが、ETFなら少額からインド市場に分散投資が可能です。

【図表6】 NF・インド株ETFの概要

| インド株ETF | |

| 証券コード | 1678 |

| ETF正式名称 | NEXT FUNDS インド株式指数・Nifty50連動型上場投信 |

| ETF愛称・略称 | NF・インド株ETF |

| 対象株価指数 | Nifty 50指数(税引後配当込み)(円換算) |

| 純資産残高 | 666億円 |

| 上場日 | 2009/11/26 |

信託報酬率 | 1.045% |

| 最低投資金額 | 10口、3,500円前後 |

※基準日:2025年3月31日

(出所)野村アセットマネジメント作成

NF・インド株ETFのメリットとデメリット(リスクと注意点)

メリット:

- インドの中長期的な高い成長機会を享受できる!

先進国株式と比較してリスクが高いものの、リターンも高い傾向があります。インドの長期的な成長を見込んで保有することで、高いキャピタルゲインを狙うことができます。

- 日本株や米国株などと併せて持つことで地域分散ができる!

地域分散は長期投資するうえで欠かせない考え方の一つです。

- 国内上場ETFだから日本円で日本時間に売買できる!

一般的にインドの個別株は売買しづらいですが、NF・インド株ETFは東京証券取引所に上場しているため、インド株に日本円で、日本時間に売買が可能です。(インド個別株はADR等で投資が可能ですが、対象銘柄が限定されます。また、米ドルで投資するため、ドル円の為替リスクにも留意が必要です。)

デメリット(リスクと注意点):

- 為替変動リスクやカントリーリスクなどに注意

為替ヘッジなしのETFであるため、為替変動の影響を受けます。また、新興国ということでカントリーリスクなども先進国と比較すると高い点にご留意ください。

- インド時間には取引できない

日本時間の取引となり、インド時間に取引することはできません。

- 先物で運用しているため分配金がでない場合がある

インドは外国人に関する投資規制が比較的厳しく、株価指数との連動性を維持しながら機動的なファンド運営を行うために現物株ではなく株価指数先物で運用をしています。先物運用では分配金の源泉である配当等収益(株式の配当金、債券の利子等)が少なくなり、当ETFは分配金がでない場合があります。

インド株指数<Nifty50指数>の解説

NF・インド株ETFが連動対象としているインドの代表的な株式指数<Nifty50指数>の特徴を図表7にまとめました。

【図表7】Nifty 50指数の概要

| インド株指数 | |

| 株価指数 | Nifty 50 指数 |

| 組み入れ銘柄数 | 50 |

| 指数概要 | インドのナショナル証券取引所に上場する銘柄のうち、 |

| 指数開発元 | NSE Indices Ltd. |

| 特徴 | ・インド株式市場の動向を把握できる指数 ・1995年11月3日に設定されて以降、15前後の業種が組み入れられている ・組入銘柄の見直し等、指数のリバランスを年2回実施(見直しは1月、7月、適用は3月、9月) ・組入50銘柄はインドのナショナル証券取引所に上場している銘柄すべての浮動株時価総額の約54%を占める |

(出所)インド・ナショナル証券取引所のデータを基に野村アセットマネジメント作成

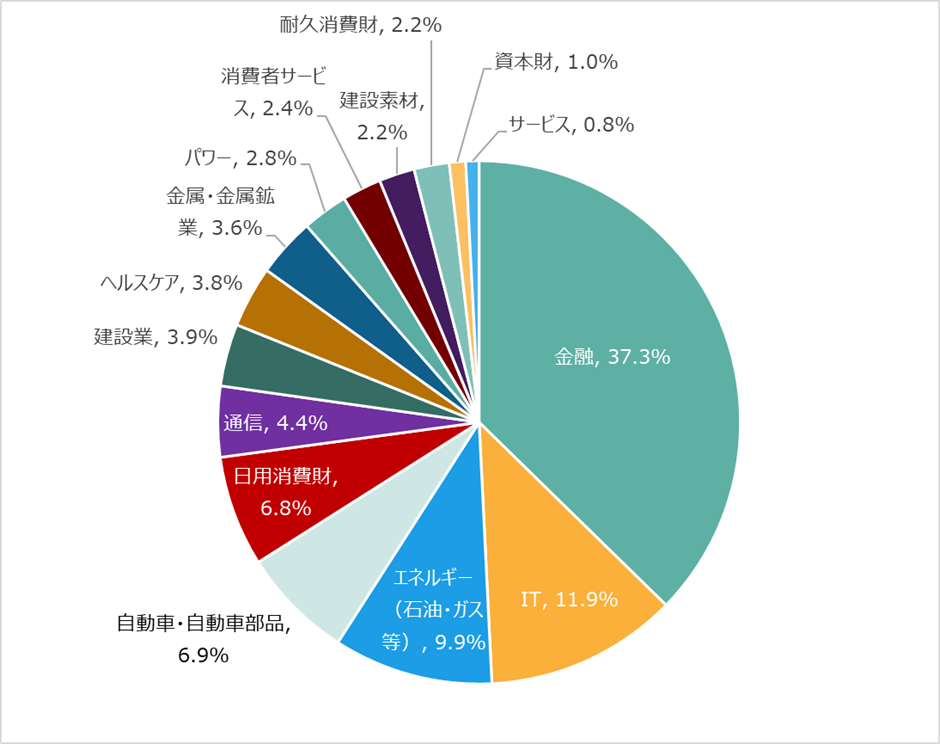

市場のダイナミクスと共にセクターウェイトや組入銘柄が変化し、例えば1995年の設定時にはITセクターは含まれていなかったものの、現在では2番目に大きなウェイトとなるセクターに成長しました。(2025年3月28日時点)また、図表8はNifty 50指数の構成銘柄を業種(セクター)別で表したものです。金融とIT企業で約50%を占めています。

【図表8】Nifty 50指数の構成銘柄のセクター割合

※基準日:2025年3月28日

(出所)インド・ナショナル証券取引所のデータを基に野村アセットマネジメント作成

Nifty 50指数の組入上位5銘柄をご紹介します。(2025年3月28日時点)

1位:HDFC銀行(金融)

インド最大手の民間商業銀行です。インド全土にネットワークを持っており、内需主導の経済成長の恩恵を受けます。

2位:ICICI銀行(金融)

同じくインドの民間商業銀行であり、プライベートセクターをリードする大手金融機関です。

3位:リライアンス・インダストリーズ(エネルギー)

インド・ムンバイに本社を置く、石油化学品および繊維メーカーです。石油・ガスなどのエネルギー、石油化学製品、小売、デジタルサービスなど様々なセクターにビジネスを展開しています。

4位:インフォシス(IT)

インドを代表するIT企業として有名であり、多国籍企業として世界中でビジネス展開を進めるコンピューターサービス会社です。e-ビジネス、プログラム管理、サプライチェーン・ソリューションを含むITコンサルティングおよびソフトウェアサービスを提供しています。

5位:バーティ・エアテル(通信)

アジアおよびアフリカ18カ国で事業を展開する電気通信事業者で、モバイルサービス、デジタルTVサービス、ホームサービス、エアテルビジネスモバイルコマースなどを提供しています。

(出所)Bloomberg、各社HPより野村アセットマネジメント作成

つみたて投資シミュレーション

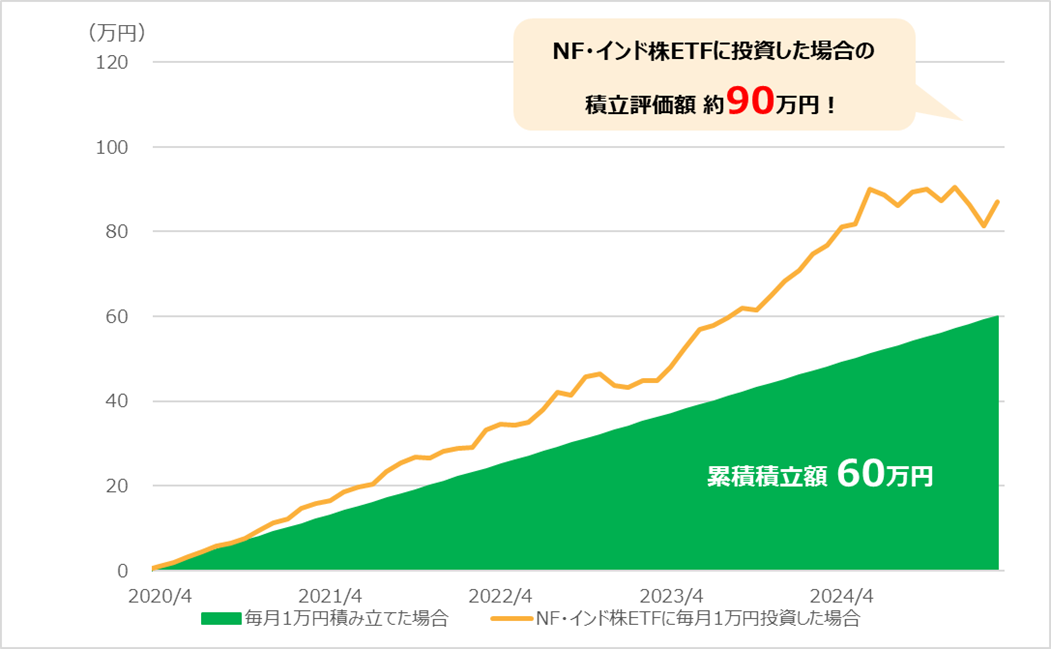

過去5年間、NF・インド株ETFにコツコツ毎月1万円投資し続けた場合にいくらになったかのシミュレーションを見てみましょう。毎月月末に投資したと仮定しています。結果、5年後の累積積立額は60万円であるのに対し、NF・インド株ETFに毎月1万円投資していた場合の積立評価額は約90万円になっていました。

【図表9】 つみたて投資シミュレーション

※上記は野村アセットマネジメントが算出したシミュレーション結果であり、算出過程で取引コストや税金などは考慮していません。(月末投資ベース)積立ての時期によっては、積立評価額が投資総額を下回る場合があります。

期間:2020年4月末~2025年3月末、月次(NF・インド株ETFの月末時点での分配金再投資基準価額を使用)

(出所)野村アセットマネジメント作成

当ETFを活用すれば、インド株にお手軽に分散投資することができ、かつ上昇時のキャピタルゲインを狙うことが可能です。長期的な成長を見込めるインド株式市場にご興味のある方はNF・インド株ETFをご検討ください。

(特設ページ)インドの経済成長を資産形成に取り込む

銘柄の目論見書や月次レポート、指数の著作権等の詳細は、以下にてご確認ください。

(1678)NF・インド株ETF

※記載されている個別の銘柄については、参考情報を提供することを目的としており、特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

(2025年6月9日更新/2023年5月31日作成)