ストラテジストのつぶやき~ETFで広がる投資戦略~

下落が続く中国株が底入れする3つの条件

この記事は、約3分で読めます

2023年の増益が市場に信用されること

中国株式市場(上証50指数)は、業績低迷を受けて2021~2022年にかけて大幅に下落

株価底入れ条件①は、なんといっても企業業績が改善し、それが市場に信用されることです。

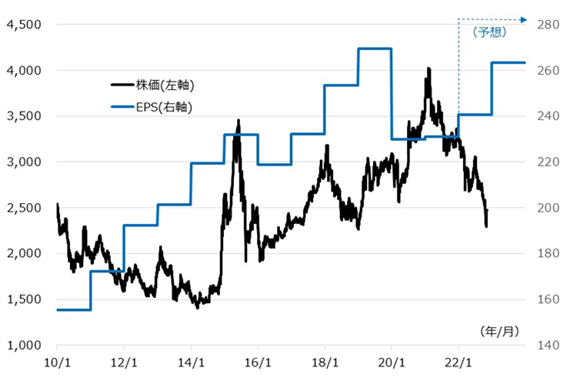

図表1は上証50指数とそのEPSの推移を見たものです。上証50指数は2021年2月の高値(4,029ポイント)から2022年10月の安値(2,296ポイント)まで▲43%もの下落となりました。下落の背景には企業業績が低迷していることがあります。2020年こそコロナショックで世界的な減益局面でしたが、他国と異なり2021年もほとんど改善を見せず、2022年も今のところは+4%ほどの小幅増益予想にとどまっており、コロナショックからの回復が遅れています。

百歩譲って終わったことには目をつぶったとして、問題は2023年の業績です。現状のコンセンサス予想では、2023年は+9%程度の増益予想になっていますが、果たして市場は増益を信用しているのでしょうか?中国では厳格なゼロコロナ政策が続けられており、新型コロナウイルスの感染が少し広がっただけで大きな都市がロックダウン(都市封鎖)され、経済活動にブレーキがかかります。このような状況では業績予想を信じにくくなるのは当然と言えるため、ゼロコロナ政策は転換が必要であり、そうすれば増益予想への信頼も回復していくと考えられます。

[図表1] 上証50指数とそのEPSの推移

期間(株価):2010年1月4日~2022年11月7日、日次

(EPS):2010年~2023年、年次(2022、23年分はBloombergが集計した予想値)

※EPS:1株当たり利益

(出所)Bloombergを基に野村アセットマネジメント作成

PERが割安ゾーンにあること

バリュエーション(PER)はようやく過去平均以下に低下してきた

株価底入れ条件②は、バリュエーションで、株価水準が少なくとも割高でないこと、できれば割安なことです。

図表2は、上証50指数のPERの推移です。Bloombergが集計した向こう12ヵ月予想EPSに基づいていますが、2010年以降の平均PERは10倍程度です。2021年2月高値では15倍程度まで上昇していましたが、足元では平均値を下回り、9.5倍程度にまで低下しました。この程度まで低下すれば、今後にEPSが多少下方修正されても平均の10倍以下は維持できると思うので、バリュエーション面での底入れ条件は整いつつあると考えます。

また、2023年以降が増益となれば、PERは更に低下するため、株価底入れを考えても良い局面に入ってきたと考えます。ただ、「チャイナショック」と呼ばれる中国景気の大幅悪化局面の2014年頃には6倍程度にまで低下しており、今後の中国景気の状況次第では平均値を下回る程度では十分といえないリスクもあります。

中国景気動向は、前述したゼロコロナ政策、米中問題などの対外政策、国内の不動産問題など、さまざまな障害が待ち構えてはおりますが、裏を返せば、悪材料は出揃っていて、今後に新たな悪材料が出現しないのであれば、バリュエーション(PER)がさらに大きく切り下がるリスクも少ないと考え、株価の割安性は信頼できると思われます。

[図表2] 上証50指数のPERとその平均値の推移

期間:2010年1月4日~2022年11月7日、日次

※PER:株価収益率(株価÷EPS)、PERはBloombergが集計した向こう12ヵ月予想EPSに基づく

(出所)Bloombergを基に野村アセットマネジメント作成

業績予想の下方修正が止まること

業績予想の下方修正が続いていることが最大の問題、下方修正は止まるのか?

株価底入れ条件③は、企業業績の下方修正が止まること、つまりは市場の信頼回復です。

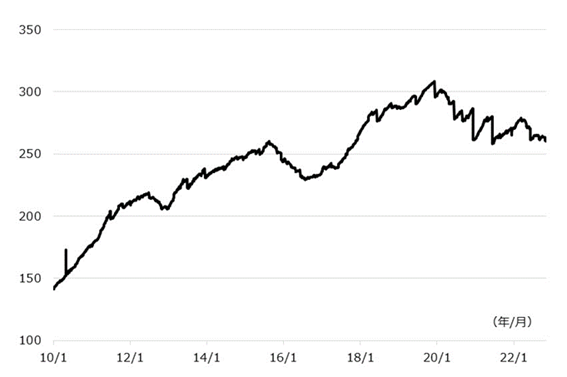

株価にとって最も影響が大きいのは、業績予想が修正されることであると考えています。図表3は、上証50指数の向こう12ヵ月予想EPSの変遷ですが、中国で新型コロナウイルスが広がり始めた2020年以降、じわじわと下方修正されています。業績が修正されると思うと、市場は株価を測る物差しを失ってしまうので、増益、割安など、これまで示してきたこと全てが市場に信用されない状況になってしまいます。

業績予想が修正される要因は様々ですが、この3年間で言えば、やはりゼロコロナ政策の影響が大きいと考えます。コロナ感染と経済活動規制の関係も明確なルールがあるわけでもないので、この政策が継続されている間は、市場の信用は得にくいと思われます。

以上をまとめると、ゼロコロナ政策の緩和が非常に大事であり、その緩和方法も「市場に先が読めるようにする」ことが重要であると考えます。バリュエーションは割安なので、来年の政策転換に期待したいと思います。

[図表3] 上証50指数の向こう12ヵ月予想EPSの推移

期間:2010年1月4日~2022年11月7日、日次

※向こう12ヵ月予想EPSはBloombergによる集計値

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS ChinaAMC・中国株式・上証50連動型上場投信(証券コード:1309)

<当資料で使用した指数の著作権等について>

●「上証50指数」の全ての権利は、上海証券取引所(中国語名称「上海証券交易所」)に帰属します。上海証券取引所または中証指数有限公司(China Securities Index Company 以下「CSI」)のいずれも、当該指数に関するデータの正確性や完全性について、いかなる保証もしません。また、上海証券取引所またはCSIは、過失の有無にかかわらず、当該指数におけるいかなる誤りについても、いかなる者に対しても責任を負いません。当該指数に基づいたファンドは、上海証券取引所またはCSIにより支援、保証、販売および宣伝が行われるものでは一切ありません。

(2022年11月16日作成)