ストラテジストのつぶやき~ETFで広がる投資戦略~

変動の激しい原油価格、今後の見通しは?

2024年4月17日作成

激しく動く原油価格は需要と供給で決まるが、、、

原油価格は需要と供給で決まり、世界や大国の景気動向が需要に大きく影響する

足元で原油価格がじりじりと上昇しており、金融市場では「インフレ再燃」が警戒され始めています。そこで今回は、激しく動く原油価格をどう見るかを考えてみましょう。

図表1はWTI原油先物価格の週次グラフです。2009年末以降を振り返ると、高値は120米ドル程度であった一方、下値は20米ドル以下と、非常に大きく変動してきました。なぜ、このように激しく動くのでしょうか?

原油価格は市場価格ですので需要と供給のバランスで決まります。まずは需要面ですが、国際エネルギー機関(IEA)*によると近年の世界の原油需要は概ね日量1億バレルで、じりじりと増加中です。そして、中国や米国といった経済大国が多くを消費しているので、世界景気全体ももちろんですが、大国の景気動向の影響を大きく受けます。

図の期間で言えば、中国景気が落ち込んだ際に大きく価格が低迷しており、また、コロナショックのような世界全体の景気が悪化した際は更に大きく落ち込みました。一方、それ以外の世界景気がまずまず安定していた時期を見ると、概ね70米ドル以上で推移しており、足元もそのような状況にあるように見えます。では、供給面はどうでしょうか?

*Oil Market Report - April 2024 - Analysis - IEA

[図表1] WTI原油先物価格の推移

期間:2009年12月25日~2024年4月5日、週次

※WTI原油先物は直近限月

(出所)Bloombergのデータを基に野村アセットマネジメント作成

原油価格の決定要因の一つである原油生産コストカーブ

原油は世界の様々な地域で生産されているが、その生産コストはかなり異なる

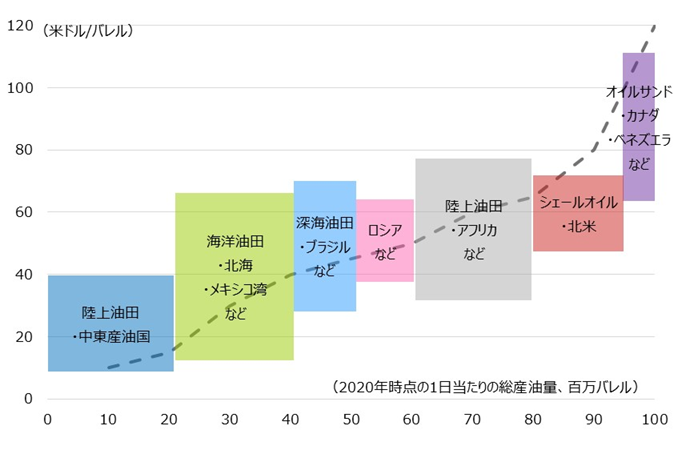

では、原油の供給構造を見てみましょう。図表2は「原油生産コストカーブ」の概念図で、原油の生産方式(油田の種類)による凡その生産コスト(損益分岐点)をレンジで描いたものです。

世界で最も安く原油生産ができるのが中東産油国です。中東産油国では日量2,000万バレル程度を生産しており(横軸)、生産コストに幅はありますが平均で25米ドル/バレル程度(縦軸)と見られています。

次に安いのが同じく日量2,000万バレル程度を生産する北海油田やメキシコ湾などの海洋油田で、平均40米ドル/バレル程度のようです。以降、右に行くほど生産コストが上がっていきますが、最も生産コストが高いのがカナダやベネズエラのオイルサンドとなり、平均90米ドル/バレル程度と見られています。

これが原油の供給構造で、重要な点は生産コストがかなり異なることです。

原油価格は需要と供給が均衡するポイントで決まりますが、そのポイントは世界の総需要に見合う供給量が積み上がった「一番コストが高いところ」で決まります。総需要が堅調ならばコストが高いオイルサンドが基準となり、総需要が低迷すればシェールなどが基準となります。もちろん相場ですから、需給関係により実際の価格はそこから上下に行き過ぎた価格になることもあります。

そして、原油供給で原油相場に影響を与えるのが「供給側による減産行為」です。「OPEC(石油輸出国機構)が協調減産」などというニュースを耳にすることがありますが、中東産油国が生産調整することで原油生産コストカーブを左に動かし、原油相場を高く維持しようとするのです。

世界の総需要がある程度安定していれば、このような供給調整によって価格を維持することができるようであり、現状では70~80米ドル/バレル以上を確保しようという産油国の狙いが垣間見えます。

[図表2] 原油生産コストカーブの概念図

2020年時点の油田形態別の原油生産コストカーブ

(出所)Rystad Energy research and analysisの資料などを基に野村アセットマネジメント作成

インフレは原油生産コストカーブを押し上げる

原油生産コストカーブはインフレとともに上方シフトする

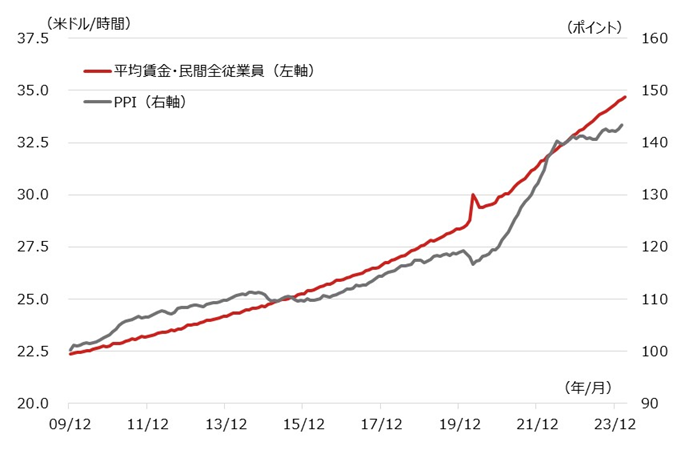

図表2の原油生産コストカーブの概念図は2020年当時のものなので、足元や今後のコストカーブを考えるためには、2020年以降に進んだ世界的なインフレ高騰の影響を考慮する必要があります。原油生産には多くの人手や設備が必要ですし、生産設備を動かすには電気等のエネルギーも必要です。これら全てが近年で高騰したことから、2020年当時の概念図を上方シフトして考える必要があります。

原油価格を決めるのがオイルサンドや北米のシェールということで、インフレを米国の平均的な賃金とPPI(生産者物価指数)で考えてみたところ、2020年末→2024年序盤の間に、米平均賃金が+16%、米PPIが+20%と高騰しています。この比率で原油生産コストが上昇したか否かはわかりませんが、一定の影響は受けたと思われ、原油生産コストカーブを上方シフトさせて考える必要はありそうです。

2020年当時の北米シェールの生産の平均コスト60米ドル/バレルがある程度は上昇している可能性があり、今後もインフレの影響を受けることから、原油生産コストカーブは上方シフトが続くのではないかと考えています。

以上から、当面の原油価格は、メインシナリオとしてはインフレの影響を受けながらの「じり高」を基本とし、リスクシナリオとしては、中東での地政学リスクなどで原油生産や輸送などが滞り、コストカーブが左方向にシフトした場合の「価格急騰」も頭の片隅に置いておくべきではないかと思います。

[図表3] 米平均賃金とPPIの推移

期間(平均賃金・民間全従業員):2009年12月~2024年3月、月次

期間(PPI):2009年12月~2024年2月、月次

(出所)Bloombergのデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS NOMURA原油インデックス連動型上場投信(証券コード:1699)

(2024年4月17日作成)