ETF投資のツボ

米国株と米国債の組み合わせ

この記事は、約3分で読めます

足元の米国においては、金利の上昇とそれを懸念した株式市場の下落から、株式と債券による伝統的なアセットアロケーションの価値が低下しているのではないかという議論が見られます。

しかし、長期的な視点に立つと、株式と債券への分散投資は意味がなくなったと言い切るには時期尚早だと思われます。本稿では長期的に見た株式と債券への分散投資の意義について、特に債券投資家の視点から再考します。

過去の米国株のリターンは高かった

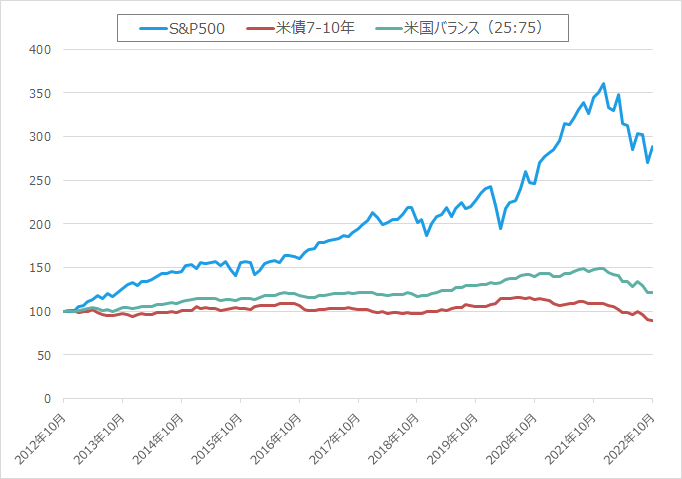

<図1:各指数の推移(2012年10月末~2022年10月末、月次)>

S&P500:S&P 500 指数(TTM、円建て、円ヘッジ) 米債7-10年:iBoxx 米国債7-10 年指数(TTM、円建て、円ヘッジ) 米国バランス(25:75):S&P 米国株式・債券バランス保守型指数(TTM、円建て、円ヘッジ) ※2012年10月末を100として指数化 ※※各指数はトータルリターン、為替ヘッジ付き円ベース

出所:Bloombergのデータを基に野村アセットマネジメント作成

図1は2022年10月末時点での日本の投資家から見た為替ヘッジをした場合の米国株と米国債券、およびそれを25:75で組み合わせた指数のパフォーマンスを示したものです。

これを見ると、米国株のリターンが際立って見えます。また、足元の金利上昇の影響を受けたことで、米国の7-10年の債券のリターンは為替ヘッジ後では若干のマイナスになっています。ただし、当然ながら株式の高いリターンについては、その対価としての高いリスクが存在します。

一方で、債券のみのポートフォリオに株式を加えることはリスクリターンを改善する可能性があります。長期的に見た場合はむしろ債券だけのポートフォリオよりも多少株式を加えたポートフォリオのほうがリターンだけではなくリスクも削減できる可能性もあります。

分散投資の効果

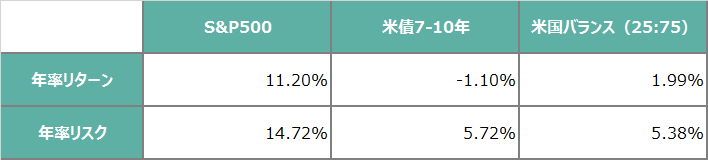

<図2:各指数のリスクリターン(2012年10月末~2022年10月末)>

S&P500:S&P 500 指数(TTM、円建て、円ヘッジ) 米債7-10年:iBoxx 米国債7-10 年指数(TTM、円建て、円ヘッジ) 米国バランス(25:75):S&P 米国株式・債券バランス保守型指数(TTM、円建て、円ヘッジ) ※月次リターンを用いて算出し年率換算したもの※※各指数はトータルリターン、為替ヘッジ付き円ベース

出所:Bloombergのデータを基に野村アセットマネジメント作成

図2は各指数の過去10年のリスクリターンの年率換算値を示したものです。これを見ると確かに株式のリターンは高いですが、その分リスクも高いことがよくわかります。興味深いのは、株式と債券を25:75で保有した場合の米国バランスのリスクが債券のみよりも低くなっていることです。

これがまさに分散によるリスク削減効果です。株式と債券という違った値動きをするものを合わせて保有することでポートフォリオ全体のリスクを下げることが狙えるのです。

相関が高まっている中でも長期的な視点で考えたい

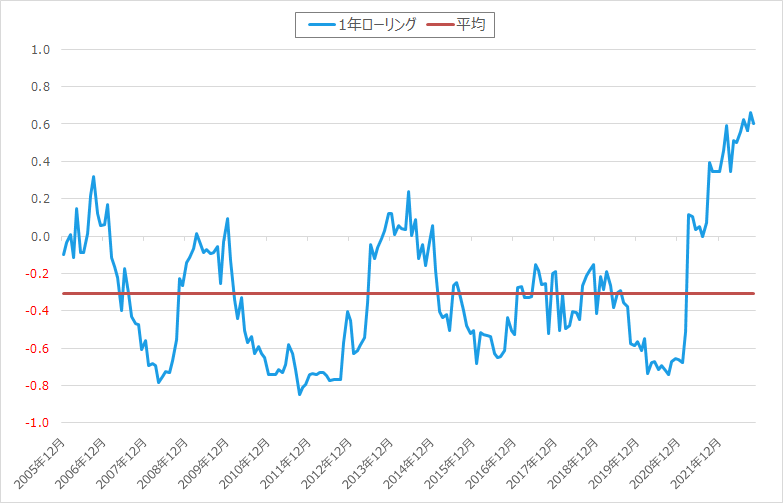

<図3:S&P500と米債7-10年の相関係数の推移(2005年12月末~2022年10月末)>

S&P500:S&P 500 指数(TTM、円建て、円ヘッジ)

米債7-10年:iBoxx 米国債7-10 年指数(TTM、円建て、円ヘッジ)

※月次リターンを用いて算出

※※各指数はトータルリターン、為替ヘッジ付き円ベース

出所:Bloombergのデータを基に野村アセットマネジメント作成

昨今の金利の上昇に伴う債券価格の下落と同時に株価も下落したことによって、債券と株式の相関が高まり、分散投資の効果がなくなったという論調が聞かれます。確かに図3を見ると足元の相関係数の高まりは顕著です。

しかし、長期的に見てみると、過去においても株式と債券の相関係数は、市場環境によってある程度上下していることがわかります。昨今の相関係数の高まりは過去に比べても大きなものではあるものの、長期的な平均は-0.3程度と負の領域であり、長期投資を行うにあたっては分散投資の効果は期待できると考えられます。

マルチアセット型ETFの活用も視野に

株式と債券への分散投資は、株式のETFと債券のETFを自分で組み合わせてポートフォリオを作ることでも可能です。しかし、この場合はターゲットとなるウェイトからかい離した場合に、投資家自身がリバランスを行う手間が発生します。また、その際に損益が実現してしまうことで、税金の発生などの可能性もあります。

このようなときに検討したいのがマルチアセット型(バランス型)のETFの利用です。ETFの中で定期的にリバランスを行うことで、ターゲットとなるウェイト(例えば株式25%、債券75%)を保つように運用されています。投資家からすると、リバランスの手間を省けますし、余計な実現損益の発生を防ぐこともできます。

長期的に株式と債券のポートフォリオを維持したいのであれば、マルチアセット型ETFへの投資を検討してみるのも一手でしょう。

<指数の著作権等>

S&P 米国株式・債券バランス保守型指数(TTM、円建て、円ヘッジ)、S&P 500 指数(TTM、円建て、円ヘッジ)

S&P 米国株式・債券バランス保守型指数(TTM、円建て、円ヘッジ)、S&P 500 指数(TTM、円建て、円ヘッジ)はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスが野村アセットマネジメント株式会社に付与されています。Standard & Poor's®およびS&P®は、Standard & Poor's Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。 当ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P 米国株式・債券バランス保守型指数(TTM、円建て、円ヘッジ)、S&P 500 指数(TTM、円建て、円ヘッジ)のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

iBoxx 米国債7-10 年指数(TTM、円建て、円ヘッジ)

ここで参照される指数(以下、「指数」という)は、Markit North America, Inc.、Markit Indices GmbH、及び(または)その関係会社(以下、「指数プロバイダー」という)の所有財産であり、当ファンド(または、その他の投資ビークル)、あるいはここに参照される証券(以下、「ファンド」という)に関連して指数を使用するためのライセンスが付与されています。ファンドは、指数プロバイダーにより後援、支持、または宣伝されておらず、指数プロバイダーは正確性、適切性、または目的、あるいは指数を使用することにより得られる結果に関して一切の保証あるいは表明を行わず、これに関する全ての責任を拒否します。IHS Markitが提供する指数は、ここ(https://ihsmarkit.com/Legal/disclaimers.html、及び(または)ファンドの目論見書)で入手可能な免責事項の対象となります。(免責事項はIHS Markitにより適宜見直される)

(2022年11月11日作成)