ETF投資のツボ

NASDAQ-100と日本の高配当株

以前、「高配当ETFの活用法」と題して日本高配当株式の特徴を解説しましたが、今回はそれの応用編として、米国のハイテク成長株の代表的な指数であるNASDAQ-100指数との関係を見ていきたいと思います。

2022年9月までのパフォーマンス

2022年の株式市場は大きく荒れています。ロシアのウクライナ侵攻、インフレーション、米国の金融引き締めなどから各国の主要指数は大きく下げました。

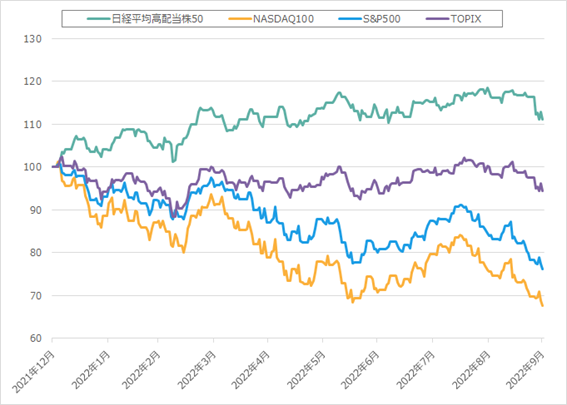

<図1:各株価指数の推移(2021年12月末~2022年9月末、日次)>

※2021年12月末を100として指数化

※※各指数はトータルリターン、現地通貨ベース

出所:Bloombergのデータを基に野村アセットマネジメント作成

インフレーションや金融引き締めの話題が尽きなかった米国の株式市場の下落は非常に大きかったといえます。中でも、グロース株中心のNASDAQ-100指数は大きく下落しました。この間、日本株は比較的値持ちがよかったといえますが、ここで注目したいのが高配当株です。日経平均高配当株50指数はNASDAQ-100、S&P500といった米国株指数が大きく落ち込んだ中で、プラスのリターンとなっています。

米国の金利変化の影響

NASDAQ-100に代表されるようなグロース(成長)株は将来の利益とその成長が株価に織り込まれている関係上、金利が上がることは将来の利益の現在価値を小さくすることになるため、一般的に金利上昇に弱いとされています。一方で、高配当株はバリュー株の代表格であり、金利上昇に強いとされる金融関連の株が多く含まれています。

また、米国株全体が不調となるなかでは、相対的に日本株は安定して推移していたこともNASDAQ-100と日経平均高配当株50指数のパフォーマンスを好対照にしていると考えられます。

この傾向は長期のパフォーマンスを見ても確認することができます。

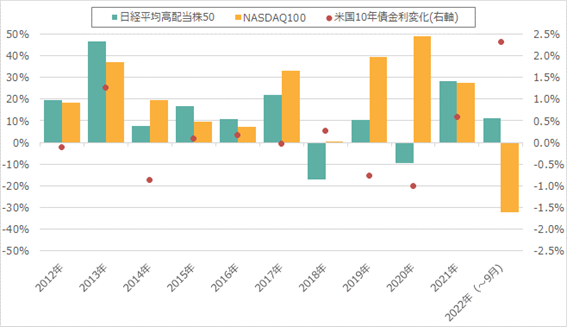

<図2:各年の金利変化と株式指数のリターン(2012年~2022年(9月まで)、年次)>

※各指数はトータルリターン、現地通貨ベース

出所:Bloombergのデータを基に野村アセットマネジメント作成

図2は各年のNASDAQ-100と日経平均高配当株50指数のリターン、および米国の金利変化を示したものです。必ずしもすべての年がそうなっているわけではありませんが、金利低下局面ではNASDAQ-100が、金利上昇局面では日経平均高配当50指数がアウトパフォームする傾向があることがわかります。

金利動向に合わせた使い分け

図2からは、米国の金利動向に合わせてどのような投資対象を選択するべきかがわかります。金利上昇局面であれば日経平均高配当50指数のような高配当株式を、金利低下局面であればNASDAQ-100に代表されるような米国のハイテクグロース株を持つことが高いリターンを期待できるといえるでしょう。

日経平均高配当50指数とNASDAQ-100に連動するETFを金利動向に合わせて機動的に入れ替える投資戦略は、米国の金利動向に振り回される昨今の株式市場を乗り切る一つの方法かもしれません。

分散効果を狙って両方を持つという手も

NASDAQ-100と日経平均高配当50指数が金利環境によって異なる動きをするということは、相関係数にも表れています。

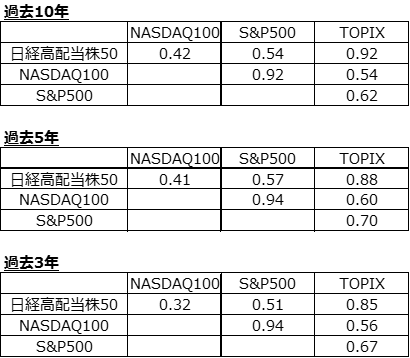

<図3:各指数のリターン同士の相関係数(2022年9月時点)>

※相関係数は各指数の月次のトータルリターンを用いて算出

※※各指数はトータルリターン、現地通貨ベース

出所:Bloombergのデータを基に野村アセットマネジメント作成

図3では、NASDAQ-100と日経平均高配当50指数以外にS&P500とTOPIXの相関係数を示しています。日本株と米国株の時価総額ベンチマーク同士(TOPIXとS&P500)の相関と比較すると、NASDAQ-100と日経平均高配当50指数の相関が低い水準であることがわかります。

金利の予測が難しいということであれば、NASDAQ-100と日経平均高配当50指数を組み合わせて持つことで分散効果を高めることができそうです。例えば、現時点でNASDAQ-100連動型ETFやそれに近い特性を持ったファンドを保有しているなら、日経平均高配当50指数連動型ETFを一緒に持つことで金利上昇局面の影響を軽減することが可能となります。

また、基本的に両方を保有したうえで、局面に応じてウェイトを調整(金利低下局面はNASDAQ-100を、金利上昇局面は日経平均高配当50指数をオーバーウェイト)していくような投資方法も効果的でしょう。

為替ヘッジ付きETFの利用

ここまでの分析はNASDAQ-100については現地通貨ベース(ドル建て)のリターンを用いていますが、日本の投資家が円で為替ヘッジなしのNASDAQ-100連動型ETFに投資した場合は、ドル円の為替変動の影響が追加的に発生します。そうなると、上記の分析に為替の影響が加わってきてしまいます。

この為替の変動を抑えるためには、為替ヘッジ付きのETFを利用することで、現地通貨建てに近いリターンを得ることが可能となります。外貨建て資産への投資について、通貨の変動を抑えつつ、それぞれの市場の株価の変動のみでの運用を目指すのであれば、為替ヘッジ付きETFの利用が解決策となるでしょう。

<関連銘柄>

(1489)NF・日経高配当50ETF

(1306)NF・TOPIX ETF

(1545)NF・米国株NASDAQヘッジ無ETF

(2845)NF・米国株NASDAQヘッジ有ETF

(2633)NF・米国株S&P500ヘッジ無ETF

(2634)NF・米国株S&P500ヘッジ有ETF

<指数の著作権等>

「日経平均高配当株50指数」(以下「日経高配当株50」という。)は、株式会社日本経済新聞社(以下「日本経済新聞社」という。)によって独自に開発された手法によって、算出される著作物であり、日本経済新聞社は日経高配当株50自体及び日経高配当株50を算出する手法、さらには、日経高配当株50の構成銘柄の基礎となる「日経平均株価」に対して、著作権その他一切の知的財産権を有しています。日経高配当株50を対象とする「NEXT FUNDS 日経平均高配当株50指数連動型上場投信」は、投資信託委託会社等の責任のもとで運用されるものであり、その運用及び「NEXT FUNDS 日経平均高配当株50指数連動型上場投信」の取引に関して、日本経済新聞社は一切の義務ないし責任を負いません。日本経済新聞社は、日経高配当株50を継続的に公表する義務を負うものではなく、公表の誤謬、遅延又は中断に関して、責任を負いません。日本経済新聞社は、日経高配当株50及び日経平均株価の計算方法、その他日経高配当株50の内容を変える権利及び公表を停止する権利を有しています。

当ファンドは、Nasdaq, Inc.(以下、Nasdaqといいます)およびその関連会社(以下、「許諾者ら」と総称します。)によって、支援、推奨、販売または販売促進されるものではありません。許諾者らは、ファンドの合法性もしくは適合性について、または当ファンドに関する記述および開示の正確性もしくは妥当性について認定するものではありません。許諾者らは、当ファンドの保有者または公衆一般のいかなる者に対しても、一般的な証券投資または特に当ファンドへの投資についての妥当性や、Nasdaq-100 Indexの一般的な株式市況への追随可能性について、明示的か黙示的かを問わず、何らの表明もしくは保証も行ないません。

許諾者らと野村アセットマネジメント株式会社(以下、「被許諾者」)との関係は、Nasdaq®, NASDAQ-100®, NASDAQ-100 INDEX®の登録商標ならびに許諾者らの一定の商号について使用を許諾すること、ならびに、被許諾者または当ファンドとは無関係に、Nasdaqが決定、構築および算出を行なうNasdaq-100 Indexの使用を許諾することに限られます。Nasdaqは、Nasdaq-100 Indexの決定、構築および計算に関し、野村アセットマネジメント株式会社または当ファンドの保有者の要望を考慮する義務を負いません。許諾者らは、当ファンドの発行に関してその時期、価格もしくはその数量の決定について、または当ファンドを換金する際の算式の決定もしくは計算についての責任を負っておらず、また関与をしていません。

許諾者らは、Nasdaq-100 Indexとそれに含まれるデータの正確性および中断されない算出を保証しません。許諾者らは、Nasdaq-100 Indexまたはそれに含まれるデータの利用により、被許諾者、当ファンドの保有者またはその他いかなる者もしくは組織に生じた結果についても、明示的か黙示的かを問わず、何らの保証も行ないません。許諾者らは、明示的か黙示的かを問わず、何らの保証も行なわず、かつNasdaq-100 Index®またはそれに含まれるデータの利用に関する、特定の目的または利用のための市場商品性または適合性については、いかなる保証についても明示的に否認します。上記に限らず、いかなる場合においても、許諾者らは、いかなる逸失利益または特別、付随的、懲罰的、間接的もしくは派生的損害や損失について、たとえもし当該損害等の可能性につき通知されていたとしても、何らの責任も負いません。

TOPIXの指数値及びTOPIXに係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIXに関するすべての権利・ノウハウ及びTOPIXに係る標章又は商標に関するすべての権利はJPXが有します。JPXは、TOPIXの指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。本商品は、JPXにより提供、保証又は販売されるものではなく、本商品の設定、販売及び販売促進活動に起因するいかなる損害に対してもJPXは責任を負いません。

S&P 500 指数はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスが野村アセットマネジメント株式会社に付与されています。Standard & Poor's®およびS&P®は、Standard & Poor's Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。 当ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P 500 指数のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

(2022年10月作成)