ストラテジストのつぶやき~ETFで広がる投資戦略~

VIX指数からみて、米国株・日本株の買い場は近いのか?

この記事は、約3分で読めます

VIX指数は久しぶりに35を突破

VIX指数の高騰は買い場のサインか

相場判断の指標として、前回はテクニカル指標"RSI"を紹介しましたが、今回は"VIX指数"を紹介します。

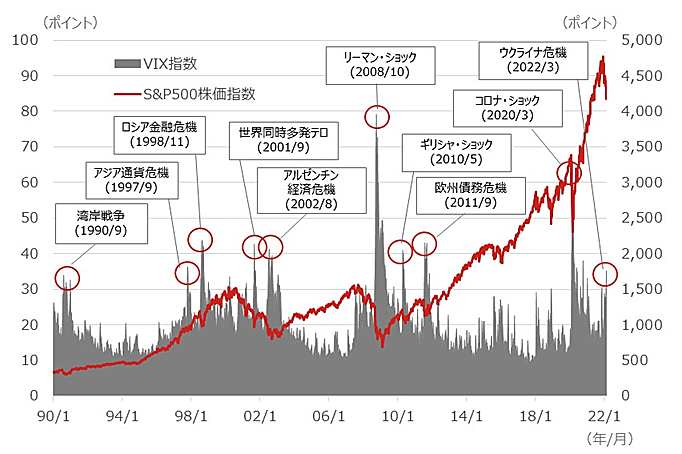

米国株式市場において、「投資家心理がどれくらい冷え込んでいるか」を表す指標に"VIX指数"というものがあります(図表1参照)。この指数は通常は10~20程度の間を推移していますが、投資家心理が冷え込む事件が勃発すると、数値が飛び跳ねます。小さなショックであれば30程度までで収まりますが、稀に30を超えて大きく上昇することがあり、今回は3月7日に35を突破してきました。

直近、VIX指数が飛び跳ねたのは2年前の「コロナ・ショック(2020年3月)」時で、何と、60を超えていました。過去のVIX指数のピーク値を振り返ると、2011年の「欧州債務危機」、2010年の「ギリシャ・ショック」、2008-9年の「リーマン・ショック」、2002年の「アルゼンチン経済危機」、2001年の「9.11世界同時多発テロ」、1990年代後半の「ロシア金融危機、アジア通貨危機」、そして、1990年の「湾岸戦争」などの際に大きく飛び跳ねています。

VIX指数の興味深い点は、上述の飛び跳ねたタイミングは、振り返ってみれば、どれも「絶好の買い場」だった?ことです。ウクライナの惨状を思うと心苦しさはありますが、VIX指数がピークを打つタイミングを見極めながら、「買い場」であるかもしれない?という目線を持つことが必要であると考えています。

[図表1] VIX指数とS&P500株価指数の推移

期間:1990年1月5日~2022年3月8日、週次

※VIX指数(CBOE Volatility Index、恐怖指数):米シカゴ・オプション取引所(CBOE)が、S&P500株価指数を対象とするオプション取引のボラティリティ(変動率)を元に算出、公表している指数。将来の相場に対する投資家心理を反映する指数とされており、一般的にVIXの数値が高いほど投資家の先行き不透明感も強いとされる。通常は、10から20の間で推移することが多いが、相場の先行きに大きな不安が生じた時には、この数値が大きく上昇するという傾向がある。

(出所)Bloombergを基に野村アセットマネジメント作成

米国株式はフェアバリューへ

米S&P500株価指数は直近高値から▲12.5%下落して「調整局面」に

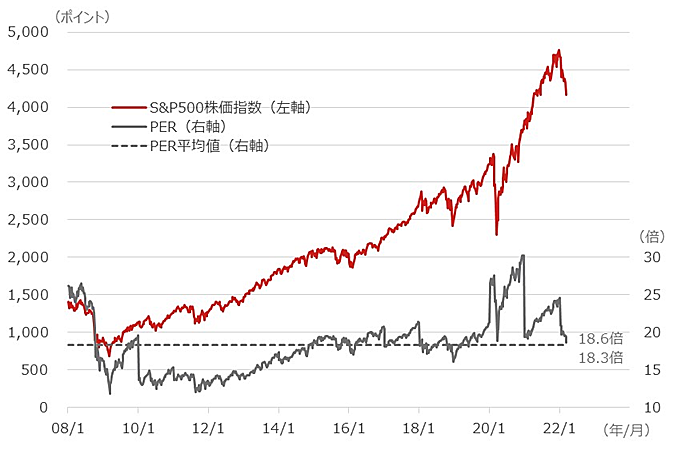

「買い場」到来かもしれない米国株式は、S&P500株価指数でみると直近高値から▲12.5%下落しており(3月8日現在)、「調整局面」入りしたと見られています。図表2はS&P500株価指数とその割安判断指標であるPER(株価収益率、株価÷利益)の推移ですが、昨年まではPERがかなりの割高感を示していましたが、今年に入り、過去平均に収れんしてきています。

S&P500のPERは、足元で18.6倍となっており、図表2の期間平均値(18.3倍)とほぼ同水準となりました。コロナショック直後の30倍は利益が落ち込んだ影響なので一種の異常値ですが、昨年は業績は回復しており、昨秋の25倍程度は株価高騰が原因であるため、かなりの割高感がありました。しかし、足元ではかなり落ち着いた水準に低下しており、概ねフェアバリューになったと考えています。

昨今のエネルギー価格高騰で経済活動がややスローダウンしたり、企業業績が多少悪化するリスクがありますが、利益が落ち込んだ時のPERは高めに出る傾向があるので(コロナショック直後のように)、基本は現状の利益予想で見たPERで割安性を判断することにしています。

[図表2] S&P500株価指数とPERの推移

期間:2008年1月4日~2022年3月8日、週次

PER平均値:グラフ期間の平均値

(出所)Bloombergを基に野村アセットマネジメント作成

日本株式はかなりの調整局面にある

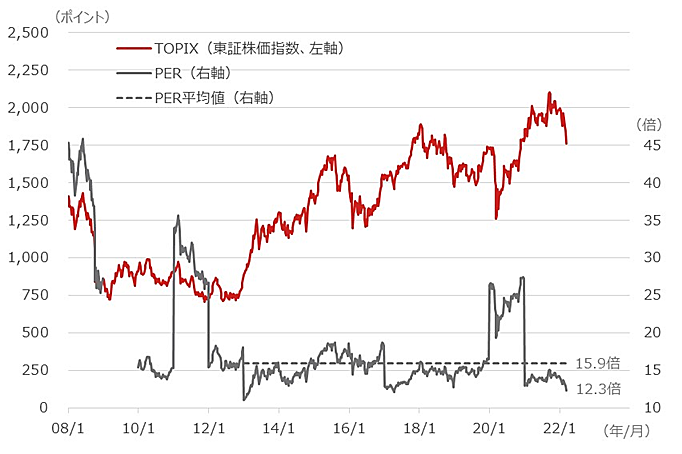

TOPIX(東証株価指数)は直近高値から▲16%下落して大幅な「調整局面」に

日本株式市場(TOPIX)は米国株式市場以上に割安感が高まっています。TOPIXは直近高値から▲16%下落しており(3月8日現在)、S&P500以上に「調整局面」にどっぷりつかっていると見られています。図表3はTOPIXとPERの推移ですが、コロナショック直後の業績が悪化した際の異常値でも25倍超え程度ですし、業績が回復した昨年は15倍程度と割高感はありませんでした。そして、今年に入り、過去平均も下回って、かなりの割安感が出てきました。

TOPIXのPERは、足元で12.3倍となっており、図表3の中のアベノミクス相場の期間平均値(15.9倍)から見ても大幅に割安な水準となっています。昨年秋でも14~15倍程度ともともと過去平均並みのフェアバリューでしたが、今般のウクライナ騒動でさらに割安になりました。

米国株式同様に、昨今のエネルギー価格高騰で経済活動がややスローダウンしたり、企業業績が多少悪化するリスクがありますが、利益が落ち込んだ時のPERは高めに出る傾向があるので、よほど業績が壊滅的な状況にでも陥らない限りは、現状の利益予想で見たPERで十分に割安性を判断することができると考えています。十分に割安ですので、リバウンドはきっかけ待ちであると考えています。

[図表3] TOPIXの株価とPERの推移

期間:2008年1月4日~2022年3月8日、週次

PER平均値:アベノミクス相場以降(2013年1月~)の期間の平均値

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS TOPIX連動型上場投信(証券コード:1306)

NEXT FUNDS S&P500指数(為替ヘッジなし)連動型上場投信(証券コード:2633)

<当資料で使用した指数の著作権等について>

●「S&P500株価指数」は、S&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品です。当該指数に関する一切の知的財産権その他一切の権利はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)に帰属しております。

●「東証株価指数(TOPIX)」の指数値及び「TOPIX」の商標は、株式会社東京証券取引所(以下「東証」といいます。)の知的財産であり、指数の算出、指数値の公表、利用など「TOPIX」に関するすべての権利及び「TOPIX」の商標に関するすべての権利は東証が有します。

(2022年3月作成)