ストラテジストのつぶやき~ETFで広がる投資戦略~

国内債券への注目が急速に集まっている理由

2024年3月18日作成

国内債券への注目が急速に集まっている理由

昨年11月、今年2月に、NF・国内債ETFの純資産総額が断層状に急増した

図表1は、NEXT FUNDS 国内債券・NOMURA-BPI総合連動型上場投信(NF・国内債ETF)の基準価額(100口あたり)と純資産総額の推移です。当ETFは2017年12月に設定、上場となりましたが、当初は人気がなく、2019年半ばころまでは純資産総額が10億円に届かず、その後、少しずつ増え始めたものの、2020年中は数十億円程度にとどまっていました。それもそのはずで、上場後の基準価額の推移を見ると、2021年頃までは、一時的な上昇はありましたが、100,000円程度で推移していました。

2021年に入ると純資産総額が徐々に増え始め、2022~23年にかけて500~600億円程度に増加しましたが、パフォーマンスはむしろ大きく悪化しました。しかし、昨年11月1日に基準価額が過去最安値を付けると、直後に純資産総額が一気に倍増して1,000億円を突破、そして、今年2月に更に急増して2,000億円を突破するなど、急速に人気が高まっています。

では、なぜ、NF・国内債ETFは、これほど急速に人気を高め始めたのでしょうか?

[図表1] NF・国内債ETFの基準価額と純資産総額の推移

期間:2018年1月4日~2024年3月11日、日次

(出所)Nomura Fundmarkのデータを基に野村アセットマネジメント作成

日本10年国債の利回りは底入れしたか

日本のデフレ脱却が進み、日本国債に投資妙味が出てきた

昨年10月末、日本銀行が「YCC(イールドカーブ・コントロール)の運用のさらなる柔軟化」を発表しました。この発表は前日の10月30日の夜には事前にメディアで報道されたものの、市場には一定のサプライズを与え、直後の11月初旬に日本10年国債利回りが1.0%に肉薄する局面がありました。

図表2は、日本10年国債利回りの推移ですが、1990年代のバブル崩壊以降、急速に利回りが低下し、2010年代序盤以降は1.0%以下が定着、2010年代半ばにはゼロ%程度、あるいは、マイナス利回りで推移しました。ゼロ%やマイナス利回りでは債券の投資妙味はほとんどなく、国内債券に人気がなかったのは当然でしょう。しかし、2022年以降は少しずつ利回りが上昇し始めるなど、利回りに底入れ感が出始めており、上述したように、足元では1.0%に肉薄する局面まで上昇してきました。

では、1.0%という利回りにどれほどの魅力があるのでしょうか?2000年代初頭には1.0~2.0%程度の利回りがあり、1990年代には今よりもはるかに高い利回りがありました。1.0%という利回り水準は十分に投資妙味があるのでしょうか?

[図表2] 日本10年国債利回りの推移

期間:1990年1月末~2024年2月末、月次

※日本10年国債はBloomberg Generic

(出所)Bloombergのデータを基に野村アセットマネジメント作成

日銀のフォワードガイダンスによれば緩和的政策が続く

日銀は相応の期間で緩和的政策を継続する模様

足元の1.0%弱という日本10年国債利回りの価値は日本銀行の金融政策の行方が決めると考えています。

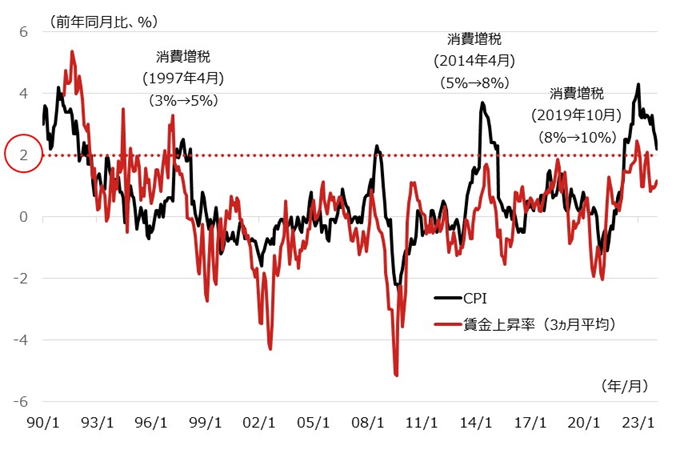

図表3は、日本のCPIと賃金上昇率の推移です。バブル崩壊以降、消費増税の局面を除けば、CPIが前年同月比で2%を持続的に上回ることはなく、CPIに概ね連動してきた賃金上昇率も低水準で推移してきました。日本銀行は、CPIや賃金上昇率を何とか2%程度にしようと、様々な政策をとってきました。そして、足元でそれが実現するのではないか、つまり、デフレ経済から脱却できるのではないかとの機運が高まっています。

そのような機運の中、昨秋に「YCCの運用の更なる柔軟化」が発表され、今春以降にマイナス金利の解除などが予想されています。通常、デフレ脱却の方向に経済が向かう場合、長期金利である10年国債利回りはどんどん上昇してしまうと考えるのですが、そこで重要なのが日本銀行のフォワードガイダンスです。フォワードガイダンスとは、「将来の金融政策の方向性を前もって表明する」というもので、植田日銀総裁が非常に重視する金融政策です。2月の内田副総裁による講演など、日本銀行首脳による発言から推測すると、「マイナス金利を解除しても、その後にどんどん利上げを進めることはせず、当面は緩和的な金融政策を継続する」と考えられます。

2月の内田副総裁の講演を受け、「当面の間は緩和的な金融政策が続く」のであれば、1.0%弱の利回りでも10年国債の投資妙味はあると踏んだ投資家が増え始めている結果、NF・国内債ETFへの人気が急速に高まっているのでしょう。今後の日本銀行の政策やNF・国内債ETFへの資金流入動向などに注目です。

[図表3] 日本のCPIと賃金上昇率の推移

期間:1990年1月~2024年1月、月次(賃金上昇率は1991年3月~)

※CPI:全国消費者物価指数

※賃金:毎月勤労統計の現金給与

(出所)Bloombergのデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 国内債券・NOMURA-BPI総合連動型上場投信(証券コード:2510)

(2024年3月18日作成)