ストラテジストのつぶやき~ETFで広がる投資戦略~

日本株指数の上昇を構成銘柄の変遷に注目して解説。

この記事は、約3分で読めます

N/T倍率は持続的に上昇

日経平均株価上昇に沿ってN/T倍率が持続的に上昇している。

図表1は、リーマンショック以降、2009年来の日経平均株価(以下、日経平均)とN/T倍率、T/C倍率(グラフ表示のため7倍している)の推移です。この間、株価は持続的に上昇してきましたが、N/T倍率は10倍程度から一時は15倍超まで上昇してきました。N/T倍率とは「日経平均÷TOPIX(東証株価指数)」なので、この間の両者のパフォーマンスは日経平均の方がTOPIXよりも1.5倍程度良かったことになります。同じ代表的日本株指数でありながら、非常に大きな差がついています。

一方、T/C倍率も12倍程度から一時は16倍程度まで上昇しています。T/C倍率とは「TOPIX÷TOPIXコア30」なので、TOPIX全体はTOPIX上位30銘柄のパフォーマンスを3割程度上回っていたことになります。まとめると、日経平均>TOPIX>TOPIXコア30となります。TOPIXコア30はまさに日本を代表する大型企業のパッケージですが、その代表企業のパフォーマンスが最も悪かったことになります。

[図表1] 日経平均株価と各倍率の推移

期間:2009年1月9日~2021年10月8日、週次

※N/T倍率:日経平均株価÷TOPIX(東証株価指数)<2021年10月8日:14.3倍>

※T/C倍率:TOPIX÷TOPIXコア30(グラフ表示は7倍している)<同:14.7倍>

(出所)Bloombergを基に野村アセットマネジメント作成

日経平均のウェイト上位銘柄は好パフォーマンス

日経平均を支える指数ウェイト上位銘柄のパフォーマンスは日経平均を大きく上回る

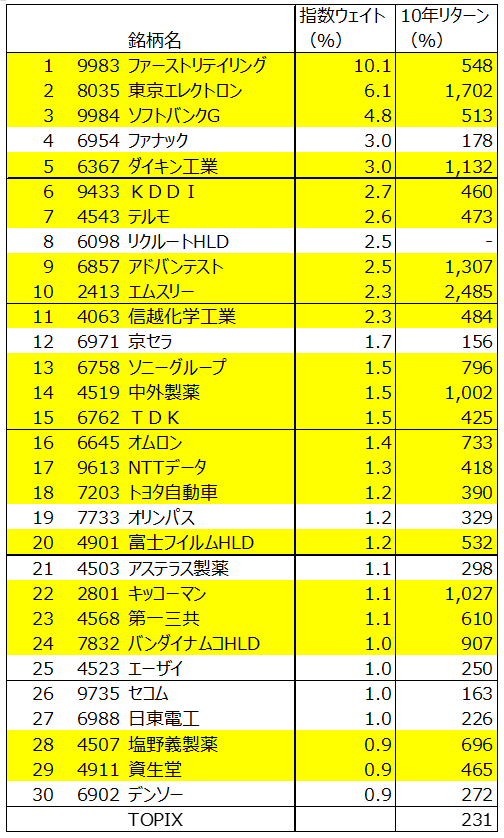

図表2は、2021年9月末時点での日経平均の指数ウェイト上位30銘柄です。日経平均は等株指数なので、平たく言うと「株価が高い銘柄」のウェイトが高くなります(厳密には細かい調整が入ります)。図には指数ウェイトと過去10年リターン(配当を含むトータルリターン)を表示してありますが、この間のTOPIXのトータルリターンが+231%だったのに対し、指数ウェイト1位のファーストリテイリングは+548%、2位の東京エレクトロンは+1,702%、3位のソフトバンクGは+513%もの高いリターンとなっています。

TOPIXのリターンを大きく上回った21銘柄を黄色でハイライトしていますが、その指数ウェイト合計は51%もあり、リターンの単純平均も+815%と非常に高くなっています。つまり、日経平均の好パフォーマンスを支えたのはこれらの21銘柄を含む一部の銘柄が非常に高いパフォーマンスを残したからであると考えています。

株価が高い銘柄は業績が成長したから株価が高くなるのが一般的であるため、日経平均を構成する上位銘柄は成長銘柄で固められる傾向が強く出ます。N/T倍率が持続的に上昇してきた背景には、日経平均が成長企業によって構成されている影響が色濃く出ていると考えています。

[図表2] 日経平均の指数構成の上位銘柄

時点:2021年9月末

※指数ウェイト:日経平均株価の指数ウェイト

※10年リターン:配当含むトータルリターン

(出所)Bloombergを基に野村アセットマネジメント作成

TOPIXコア30に復活の兆し

長らくさえなかったTOPIXコア30に足元で大きな変化が起こっている。

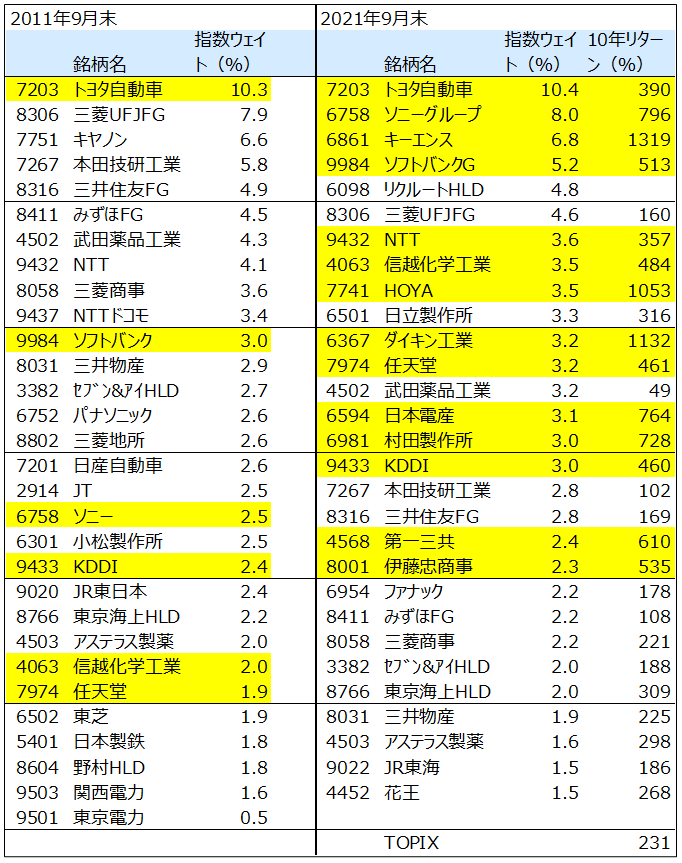

図表3は、TOPIXコア30構成銘柄の2次点比較です(2011年9月末と2021年9月末)。先ほどの日経平均構成銘柄のように、指数ウェイトと過去10年リターンを表記しています。2021年9月末の構成銘柄で過去10年リターンがTOPIXを大きく上回った銘柄が14銘柄ありますが(同じく黄色でハイライト)、これらの指数ウェイト合計は61%で、10年リターンの単純平均は+686%もあります。

ここで図表1のグラフをご覧いただきたいのですが、T/C倍率は2018年頃から右肩下がりに転じており、2018年央以降の3年程度はTOPIXよりもTOPIXコア30のパフォーマンスが上回っていることになります。そして、この間のコア30のパフォーマンスを支えたのが黄色でハイライトした14銘柄なのです。日経平均は株価が高い銘柄が上位銘柄でしたが、コア30は時価総額指数なので、時価総額が大きな銘柄が上位銘柄となります。成長すると株価が上昇しますが、その勢いがさらに続いて時価総額も上位に上がって来た成長企業が増えてきた成果と見ています。

10年前の2011年9月末時点は、図表3をご覧ください。この14銘柄のうち当時は6銘柄しか指数には入っておらず、そのウェイト合計もわずか22%でした。この10年間で大きく成長し、指数内のウェイトを高め、コア30指数を押し上げるに至りました。コア30指数は弱いという印象を持っている投資家もいると思いますが、構成銘柄が大きく変化し、指数が大きく変わっているのです。

[図表3] TOPIXコア30の10年前比較

時点:2011年9月末、2021年9月末、

※2021年9月末は29銘柄(NTTドコモ上場廃止のため)

※指数ウェイト:TOPIXコア30のウェイト

※10年リターン:配当含むトータルリターン

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS TOPIX連動型上場投信(証券コード:1306)

NEXT FUNDS TOPIX Core 30連動型上場投信(証券コード:1311)

NEXT FUNDS 日経225連動型上場投信(証券コード:1321)

<当資料で使用した指数の著作権等について>

●「TOPIX」および「TOPIX Core 30」の指数値、および商標は、株式会社東京証券取引所(㈱東京証券取引所)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利は、㈱東京証券取引所が有しています。

●「日経平均株価(日経225)」に関する著作権等の知的財産権その他一切の権利は日本経済新聞社に帰属します。