TOPIX、日経225、JPX400、JPXプライム150を徹底比較!

2025年2月27日更新

日本株ETFには、市場別、大型株、高配当、業種、ESGなど様々なETFがあります。本稿では、日本株ETFの中でも市場別ETFの4銘柄<NF・TOPIX ETF(1306)、NF・日経225 ETF(1321)、NF・JPX400 ETF(1591)、NF・JPXプライム150 ETF(159A)>について、連動する指数の特徴や、選ぶ際のポイントをご紹介します。

1. 指数の特徴比較

日本株指数の中で歴史があり、皆様がよく耳にするのはTOPIXと日経平均株価だと思います。ここでは、2014年に算出が開始されたJPX日経インデックス400と2023年に算出が開始されたJPXプライム150指数も合わせて、指数の特徴や違いを見ていきましょう。

【図表1】 日本株・市場別指数の概要比較

| 日本株・市場別指数 | ||||

|---|---|---|---|---|

| 対象株価指数 | TOPIX (東証株価指数) | 日経平均株価 (日経225) | JPX日経インデックス400 | JPXプライム150 |

| 組み入れ銘柄数 | 約2100銘柄 | 225銘柄 | 400銘柄 | 150銘柄 |

| 指数概要 | 東京証券取引所に上場する株式銘柄を広く網羅し、浮動株ベースの時価総額加重方式によって算出される日本経済の代表的な株価指数 | 東京証券取引所プライム市場に上場する銘柄から、市場流動性やセクターバランス等を考慮して選ばれた225銘柄による株価平均型の株価指数 | 東京証券取引所のプライム、スタンダード、グロース市場に上場する銘柄から時価総額、売買代金、ROE等を基に選ばれた400銘柄による株価指数 | 東証プライム市場に上場する時価総額上位銘柄のうち、財務実績に基づく「資本収益性」と将来情報や非財務情報も織り込まれた「市場評価」という、価値創造を測る2つの観点から選定される計150銘柄で構成される株価指数 |

| 指数 開発元 | JPX総研 | 日本経済新聞社 | 日本経済新聞社とJPX総研による共同開発 | JPX総研 |

| 組入上位5銘柄 | トヨタ自動車 | ファーストリテイリング | リクルートホールディングス | トヨタ自動車 |

| 特徴 | ・東京証券取引所に上場する銘柄を浮動株時価総額ベースで加重平均しているため、時価総額の大きい銘柄の影響を受けやすい | ・採用銘柄の株価を単純平均しており、株価が高い銘柄の影響を受けやすい | ・資本の効率的活用や投資者を意識した経営観点などグローバルな投資基準に求められる諸条件を満たす、「投資家にとっての魅力度」の高い優良企業群で構成されている | ・エクイティ・スプレッドで見る収益性とPBRで見る将来性で測定された「稼ぐ力」のある企業150社で構成されている |

※2024年12月末時点

※ROEとはReturn on Equityの略称で、 「企業の自己資本に対して、企業がどれだけの利益を上げているか」(自己資本利益率)を表す財務指標です。エクイティ・スプレッドとは、「ROE-株主資本コスト」で算出され、株主の期待する利益率を企業がどれだけ上回っているかを測定する指標です。PBRとはPrice Book-value Ratioの略称で、「株価÷1株あたり純資産」で算出され、企業について市場が評価した値段(株価)が、会計上の解散価値である純資産1株あたりの価値の何倍であるかを表します。

(出所)JPX総研及び日本経済新聞社の情報を基に野村アセットマネジメント作成

TOPIXが浮動株時価総額(株価×浮動株の株数)の大きい銘柄の影響を受けやすいのに対し、日経平均株価は株価が高い銘柄の影響を受けやすい傾向にあります。JPX日経インデックス400は、定量評価の他に定性評価も加味され、算出されています。JPXプライム150指数は、東証プライム市場の時価総額上位500銘柄の中から、「稼ぐ力」のある150社を選定しており、大型グロースの特性を持ちます。

2. 各指数の値動き

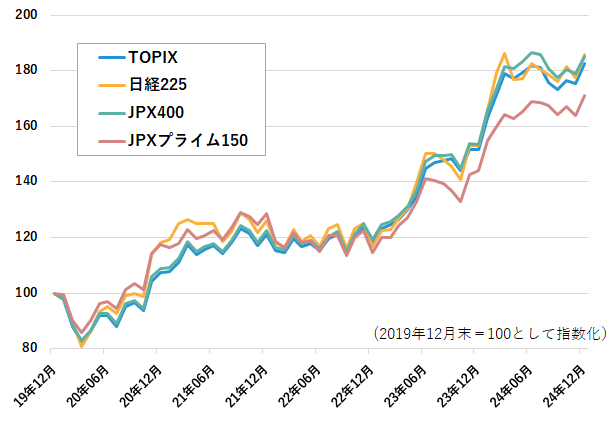

図表2は、2019年12月以降の4指数のパフォーマンスを比較しています。

【図表2】 日本株・市場別ETFの連動対象指数パフォーマンス

(2019年12月末~2024年12月末、月次)

※配当込み指数を使用

※配当込み指数を使用

※「JPXプライム150指数」の2013年8月30日以降2023年5月26日までのデータは、2013年に初期選定を行った前提で、定期入替において前年度採用銘柄の優先ルールを適用した試算モデルであり、2023年5月26日を基準日として初期選定を行い、同年7月3日より算出を開始する「JPXプライム150指数」と連続性を有するものではありません。

(出所)JPX総研、Bloombergのデータを基に野村アセットマネジメント作成

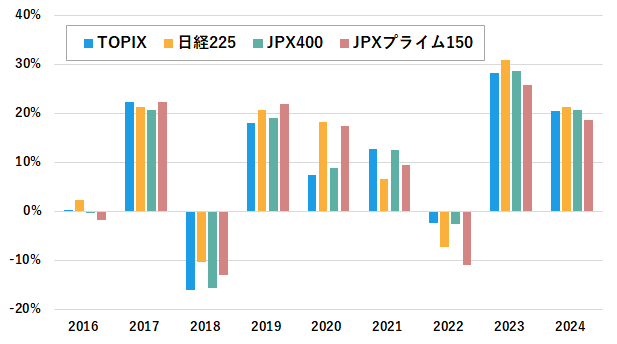

図表3では各指数の年間リターンを表しています。2024年は前年に引き続き日経平均株価が最も高い上昇率でしたが、2022年は4指数とも下落する中でTOPIXの下落率が最も低くなるなど、単年ごとにパフォーマンスの順位が入れ替わることが分かります。

【図表3】 日本株・市場別ETFの連動対象指数 年間リターン

(2016年~2024年、年次)

※配当込み指数を使用

※配当込み指数を使用

※「JPXプライム150指数」の2013年8月30日以降2023年5月26日までのデータは、2013年に初期選定を行った前提で、定期入替において前年度採用銘柄の優先ルールを適用した試算モデルであり、2023年5月26日を基準日として初期選定を行い、同年7月3日より算出を開始する「JPXプライム150指数」と連続性を有するものではありません。

(出所)JPX総研、Bloombergのデータを基に野村アセットマネジメント作成

3. 日本株・市場別ETFの使い分け

最後に各指数に連動するETFの概要を確認しましょう。

【図表4】 商品概要比較

| 日本株・市場別ETF | ||||

|---|---|---|---|---|

| 証券コード | 1306 | 1321 | 1591 | 159A |

| ETF愛称・略称 | NF・TOPIX ETF | NF・日経225ETF | NF・JPX400ETF | NF・JPXプライム150 ETF |

| 対象株価指数 | TOPIX | 日経平均株価 | JPX日経インデックス400 | JPXプライム150指数 |

| 純資産残高 | 23兆6,453億円 | 10兆8,582億円 | 1兆6,546億円 | 33億円 |

| 上場日 | 2001/7/13 | 2001/7/13 | 2014/1/28 | 2024/3/18 |

| 信託報酬率 (税込) | 0.0592% ※1 | 0.10648%※2 | 0.11% | 0.165% |

| 分配金支払い基準日 | 毎年7月10日 | 毎年7月8日 | 毎年4月7日、10月7日 | 毎年4月7日、10月7日 |

| 分配金利回り | 1.98% | 1.49% | 2.10% | ー※3 |

| NISA | 成長投資枠対象 | |||

※2024年12月末時点

※1 NF・TOPIX ETFは、純資産総額の増加に応じて信託報酬率が低下する段階料率を導入しているため、2024年12月末時点での信託報酬率を記載しています。直近の信託報酬率は、こちらよりご確認いただけます。

※2 NF・日経225 ETFの信託報酬率は、毎年1月および7月の最終営業日のファンドの純資産総額に応じて変動し、当社が定める期間中に適用します。詳細は、投資信託説明書(交付目論見書)にてご確認ください。

※3 設定以来一年を経過していないファンドのため分配金利回りを表示していません。

詳しくは、各々の投資信託説明書(交付目論見書)をご覧ください。

(出所)野村アセットマネジメント作成

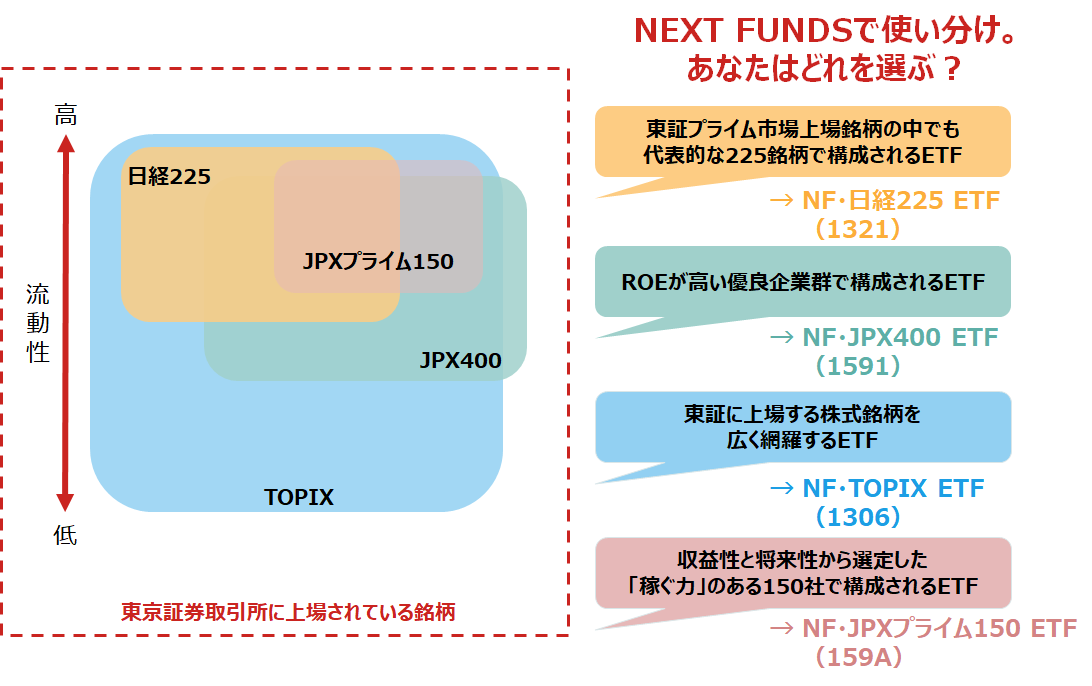

前述した通り、4つの指数にはそれぞれ特徴があるため、どのETFを選ぶかは、人それぞれの考え方によります。

図表5は、各指数のユニバースをイメージで表しています。初めてETFを買う方でご自身で選択が難しい場合は、ニュース等で値動きが確認しやすく、東証プライム市場の代表的な225銘柄で構成される、NF・日経225 ETF(1321)を選ぶのも一つです。また、日経225を既に保有している場合でも、TOPIXやJPX400、JPXプライム150を合わせ持つことで投資対象を広げることもできます。

日本経済の動向を示し、東京証券取引所に上場する銘柄に広く分散したい場合は、NF・TOPIX ETF(1306)、日経新聞社とJPX総研が選出したROEが高い等の優良企業群に投資したい場合は、NF・JPX400 ETF(1591)、収益性と将来性から選定した「稼ぐ力」のある150社に投資したい場合には、NF・JPXプライム150 ETF(159A)を選ぶのもよいでしょう。

【図表5】 日本株・市場別指数のユニバース・イメージ

最近は、NISAを活用し、投資を始める方も増えています。今回ご紹介した4つのETFはどれもNISAの成長投資枠の対象です。投資の第一歩として、または投資対象を広げるためにも、NEXT FUNDSの日本株・市場別ETFをご検討いただければ幸いです。

最近は、NISAを活用し、投資を始める方も増えています。今回ご紹介した4つのETFはどれもNISAの成長投資枠の対象です。投資の第一歩として、または投資対象を広げるためにも、NEXT FUNDSの日本株・市場別ETFをご検討いただければ幸いです。

各銘柄の目論見書や月次レポート、指数の著作権等の詳細は、以下にてご確認ください。

(1306)NF・TOPIX ETF

(1321)NF・日経225 ETF

(1591)NF・JPX400 ETF

(159A)NF・JPXプライム150 ETF

(2025年2月27日更新/2023年4月24日作成)