ETF投資のツボ

インカムゲインとキャピタルゲイン

2023年10月17日作成

株式投資の収益は基本的に配当によるインカムゲインと値上がり益によるキャピタルゲインに分けられます。投資家によって、インカムゲインとキャピタルゲインのどちらを狙った投資をしたいのかは、その投資家のインカムのニーズ、投資期間、会計処理などによって異なってくるでしょう。そのため、その投資対象の収益がどの程度インカムゲインとキャピタルゲインの割合で構成されるのかを見極めることは大切です。

本稿では日本株およびJ-REITの過去のリターンを例に挙げて、ポートフォリオやアセットクラスの違いによるインカムゲインとキャピタルゲインの割合について見ていきます。

インカムゲインとキャピタルゲインの分解

TOPIXなどの指数をインカムゲインとキャピタルゲインに分解する方法はいくつかありますが、ここでは、配当なし指数のリターンをキャピタルゲイン、年末時点での指数ベースの過去12か月配当利回りをインカムゲインとして分析してみました。

また、トータルリターンはトータルリターン(配当再投資)指数のリターンを用いています。これには配当を再投資した効果が含まれるため、キャピタルゲインとインカムゲインの合計がトータルリターンと一致するわけではありません。

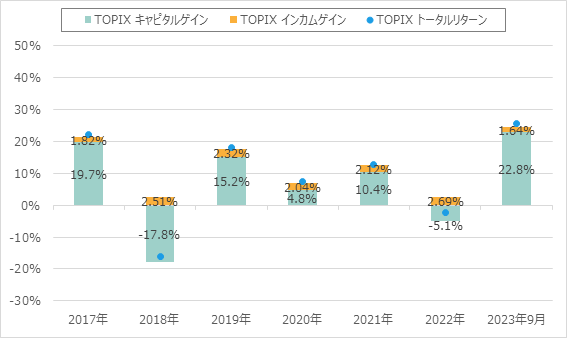

例えば、TOPIXのリターンを見てみると以下の通りです。

図1:各年のTOPIXのリターンの分解(2017年~2023年9月)

出所:Bloombergのデータを基に野村アセットマネジメント算出

注)2023年9月のインカムゲインについては、当該時点での過去12か月配当利回りを4分の3倍したもの

TOPIXの配当利回りは、この間平均で2.24%となっています。株式投資の場合はキャピタルゲインの割合が一般的には高くなりますが、その一方でキャピタルゲイン変動は大きく、それがトータルリターンの振れ幅=投資対象のリターンのボラティリティの要因となっています。

それに比べると配当利回りであるインカムゲインの変動は小幅です。長期的なボラティリティを受け入れられるのであれば、この比較的安定したインカムを定期的に得続けるという投資手法を好む投資家も多くいます。

REIT、高配当株式の場合

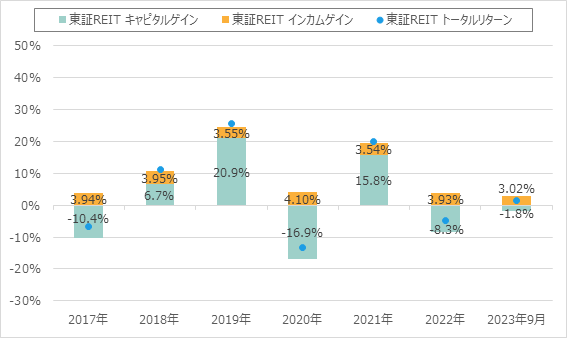

インカムゲインに主軸を置いた投資ということであれば、不動産すなわちREITへの投資も考えられます。図1と同様の分析を東証REIT指数に対して行ったものが以下です。

図2:各年の東証REIT指数のリターンの分解(2017年~2023年9月)

出所:Bloombergのデータを基に野村アセットマネジメント算出

注)2023年9月のインカムゲインについては、当該時点での過去12か月配当利回りを4分の3倍したもの

東証REIT指数のこの間の配当利回りは平均で3.86%です。先ほどのTOPIXと比較してもインカムゲインの部分が多くなっています。REITのリターンの源泉としてのインカムゲインの割合の大きさがよくわかります。

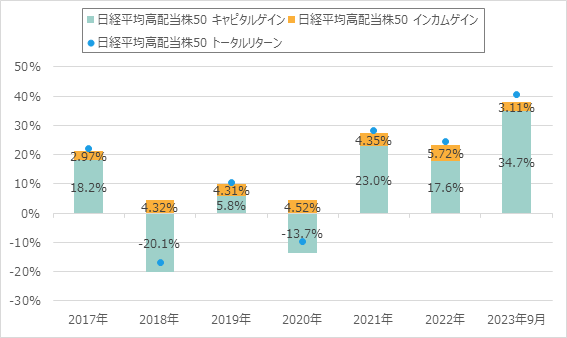

同様に高配当株式について分析を行ったのが図3です。

図3:各年の日経平均高配当株50指数のリターンの分解(2017年~2023年9月)

出所:Bloombergのデータを基に野村アセットマネジメント算出

注)2023年9月のインカムゲインについては、当該時点での過去12か月配当利回りを4分の3倍したもの

日経平均高配当株50指数のこの間の配当利回りは平均で4.33%とTOPIXや東証REITと比べても高めです。そのためグラフを見ても、インカムゲインの割合がかなり多いことがわかります。キャピタルゲインがマイナス、すなわち株価が下落した時もこのインカムゲインがある程度下支えとなってくれています。

長期で見た場合の収益の源泉の違い

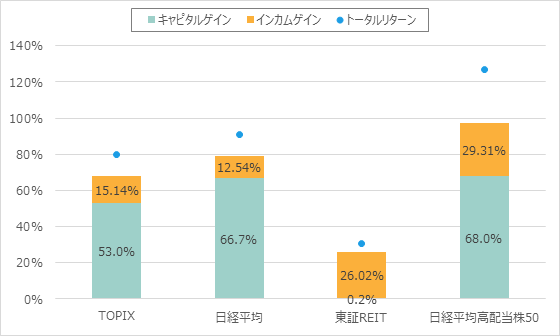

さて、これらを長期で見てみるとどのようになるでしょうか?図4は2017年から2023年9月までこれらのリターンを累積したものです。

図4:各指数の累積リターンの分解(2017年~2023年9月)

出所:Bloombergのデータを基に野村アセットマネジメント算出

注)2023年9月のインカムゲインについては、当該時点での過去12か月配当利回りを4分の3倍したもの

ここでは日経平均株価も追加してありますが、インカムゲインの割合がTOPIX、日経平均と比較して、東証REITと日経平均高配当株50では大きく違うことがわかります。

また、この間、実は東証REIT指数のキャピタルゲインはほとんどなく、そのリターンの源泉はインカムゲインでした。インカムゲイン狙いの投資家からすれば特段問題があるわけではないでしょう。その一方でキャピタルゲイン狙いの投資家からしたら、その思惑は外れたということになります。

この期間は高配当株含めたバリュー株が好調なパフォーマンスだったため、日経平均高配当株50は好調なパフォーマンスとなっていますが、キャピタルゲインは日経平均と大差なく、インカムゲインの差が大きかったこともわかります。

収益の源泉として何を求めるか

資産クラスや指数によって、インカムゲインとキャピタルゲインの割合は異なります。一般的にインカムゲインはキャピタルゲインに比べ安定していますが、株式の場合は長期で見た場合はキャピタルゲインの割合の方が高い傾向があります。一方で、期間にもよりますが、REITなどの場合はインカムゲインがリターンの主体となっています。

冒頭でも述べた通り、株式投資の収益の源泉はインカムゲインとキャピタルゲインです。投資家によっては、求める利益の源泉が異なる可能性があります。トータルリターン(再投資後のリターン)を重視している投資家であれば、利益の源泉はあまり関係ないのかもしれません。

一方で、様々な事情からどちらかの収益を重視する投資家も存在するでしょう。その場合は、投資対象の構成銘柄がどちらの収益源に重きを置いているのかをしっかりと見極める必要があります。

<関連銘柄>

NF・TOPIX ETF(証券コード:1306)

NF・日経225 ETF(証券コード:1321)

NF・J-REIT ETF(証券コード:1343)

NF・日経高配当50 ETF(証券コード:1489)

(2023年10月17日作成)