ファイナンシャルプランナーが伝授する資産形成・資産活用としての株式投資(第22回)

運用開始後のメンテナンス~「リバランス」と「リアロケーション」~(後編)【資産形成㉒】

前回は、株式、債券、不動産(REIT)等の資産の市場価格が日々変動する中で、運用開始時に定めたアセットアロケーションに戻す「リバランス」についてご説明しました。

今回は、アセットアロケーションを見直す「リアロケーション」の必要性とその方法についてご説明します。

アセットアロケーションを変更する「リアロケーション」とは?

市場価格の変動によってアセットアロケーションが変動してしまうことに対しては、リバランスをすればよいのですが、一度決めたアセットアロケーションは、一生にわたって見直す必要はないのでしょうか?

知力・体力がみなぎり働いて稼ぐ力がある「資産形成期」は、投資においてリスクを多めにとってハイリターンを目指し、現役引退後など、勤労による収入が減少し、年金や手元資産の取崩しに頼って生活する時期の「資産活用期」では、リスクを少なめにする考え方があります。

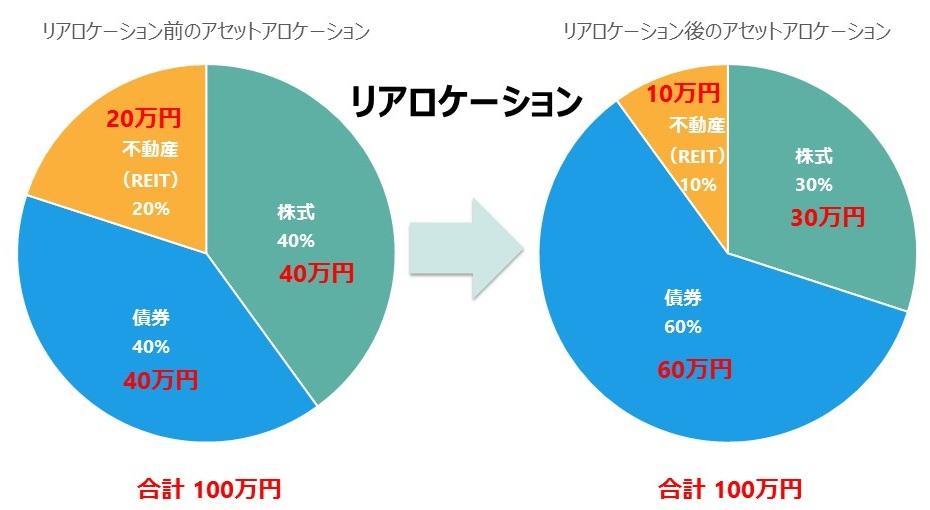

例えば、当初のアセットアロケーションを

株式:債券:不動産(REIT) = 40%:40%:20%

としていたところ、

株式:債券:不動産(REIT) = 30%:60%:10%

と相対的にリスクの高い株式や不動産(REIT)の配分を下げ、相対的にリスクの低い債券の配分を上げることで、ポートフォリオ全体のリスクを下げることができます。

このように、年齢やライフイベントに応じて変化する「リスク許容度」に合わせて、アセットアロケーションを見直すことを「リアロケーション」と言います。

「リバランス」や「リアロケーション」のタイミングと頻度は?

最後に、「リバランス」や「リアロケーション」はどういったタイミングで、どのくらいの頻度で行えばいいのでしょうか。

一般的に「リバランス」については、年に1回など定期的に行なう方法と、当初のアセットアロケーションから差異が出た時に行う方法の2パターンがあります。差異が出た場合にリバランスする方法ですと、アセットアロケーションの差異を日々チェックしていく必要があり、継続していく上でのご負担が大きくなると思います。ですので、年に1回程度といった期間を決めてルール化するとよいでしょう。

一方、「リアロケーション」ですが、アメリカには、リスク資産(株式や不動産のイメージ)の割合は「100-年齢」にするのがいい、という言い伝えがあります。これを文字通り実行すると、毎年リアロケーションしていかなければならなくなりますが、それではご負担も大きくなると思います。個人的には10年に1度くらいやれば十分だと考えています(ちなみに、人生100年時代においては「100-年齢」よりも、「110-年齢」や「120-年齢」といった式の方がよいかもしれません)。

以上、2回にわたってアセットアロケーションの「リバランス」と「リアロケーション」についてご説明させて頂きました。資産運用を行う上で、こうした考え方を理解されておくとよいですが、あまりきちんきちんと真面目にやろうとすると意外と面倒ですので、基本的にはおおらかに考えて頂ければと思います。

次回もお楽しみに。

(2020年4月作成)