ストラテジストのつぶやき~ETFで広がる投資戦略~

金融株もついに大幅調整で、株価上昇が期待できるか

2025年4月16日作成

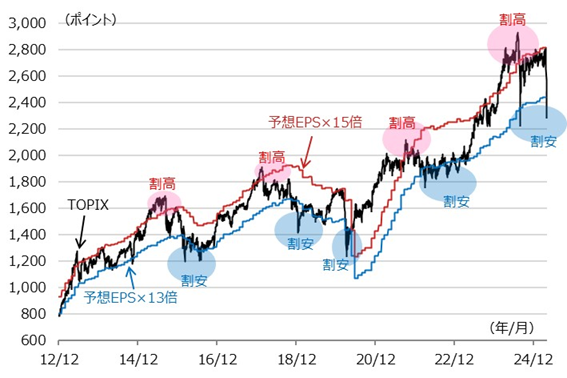

前回投稿レビュー、世界的な株安ではあるが日本株は概ね妥当レンジ内で推移

本題に入る前に前回投稿(「もたつく日本株の行方はどうなる?」、4月3日掲載分(作成は3月下旬))を短く振り返ります。前回投稿では「企業業績が増益基調にあることで、妥当レンジ自体は足元でも右肩上がりが続いており、こうした状況が続けば株価はレンジ内で少しずつ上昇していくことが期待できます。」と締めくくりましたが、4月に入ってトランプ米政権が発表した「相互関税」が予想外に高い税率だったことがサプライズとなり、世界的な株安となりました。ただ、TOPIX(東証株価指数)は概ね妥当レンジの範囲内で推移しており、致命的な変化が起こったわけではないと見ています。

私は株式投資で避けるべきは「バブルの崩壊」、つまり、「あまりにも割高になったバリュエーションの総崩れ」と考えています。理由は、過去の経験では超割高圏から崩れてしまったバリュエーションが短期間に回復する(≒株価が回復する)ことが困難だったからです。一方、足元で起こっているようなショック安は、ショックの要因さえ解決すれば株価は戻りやすいと考えており(コロナショックなど)、問題が解決していけば日本株は妥当レンジ内で少しずつ上昇すると見ています。

※図表1の見方は前回投稿を参照ください。

[図表1] TOPIXと予想EPSに基づく妥当レンジの推移

期間(株価):2012年12月3日~2025年4月8日、日次

期間(予想EPS):2012年12月~2025年3月、月次

・予想EPS(1株当たり利益):野村證券が集計。自社アナリスト予想を優先し、東洋経済新報社予想で補完、時価総額ベース、向こう12ヵ月予想ベース(月次更新)

・妥当レンジ:グラフ期間の平均PERは約14.1倍なので(コロナショックで業績が大幅に悪化した時期(2020年5月~2021年3月)を除く)、予想EPSを14倍した水準を妥当水準の中心とし、13~15倍のレンジを妥当レンジとした。

(出所)野村證券およびBloombergのデータを基に野村アセットマネジメント作成

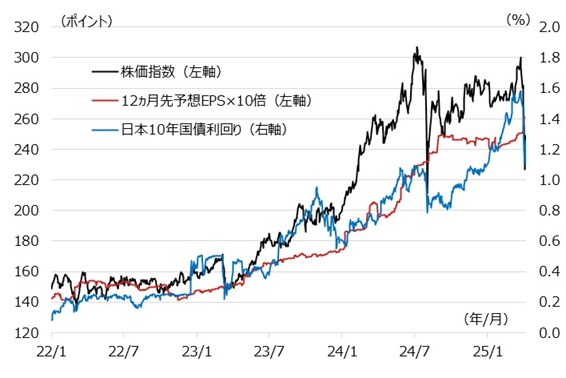

期待先行で上がりすぎていた銀行株がようやく大幅に調整

日本銀行の金融政策正常化(利上げなど)への期待から銀行株が好調に推移してきました。図表2はTOPIX-17銀行の株価指数と12ヵ月先予想EPS(10倍したもの)、日本10年国債利回りの推移です。予想EPSを10倍したのはグラフを見やすくするためです。ご覧のように、日銀の利上げ期待で長期金利(10年国債利回り)が上昇し、金利上昇で利ザヤ回復が期待できる銀行セクターの予想EPSが増加基調となり、それに沿う格好で銀行株価指数も好調に推移してきました。

但し、グラフから分かるように、株価指数は長期金利上昇や予想EPSの拡大ペースを上回って上昇してしまい、割高感があったと思います。そして、トランプ米政権による「相互関税」発表に端を発する世界的株安の影響で、長期金利が急低下し、株価指数も急落、割高感が概ね解消されました。

この先、貿易問題はすぐには解決しないと考えられますが、製品を輸入する米国大手企業などにとっても高すぎる関税は大問題のため、米企業などから政権に対して改善を働きかけるものと考えています。今回発表された通りの内容で実務が長期にわたって動くとは考えにくく、何らかの変更がなされ、マイルドなものとなり、現在懸念されているほどの影響は出ないと予想しています。そうした考えに基づけば、日銀の利上げは続き、金利も株価も上昇基調を取り戻すものと見ています。

[図表2] TOPIX-17銀行の株価指数と12ヵ月先予想EPS、日本10年国債利回りの推移

期間:2022年1月4日~2025年4月8日、日次(予想EPSは7日まで)

・12ヵ月先予想EPS(1株当たり利益):Bloombergが集計した向こう12ヵ月予想EPS

・日本10年国債利回りはBloomberg Generic

(出所)Bloombergのデータを基に野村アセットマネジメント作成

金融株(除く銀行)もようやく大幅に調整

金融株(除く銀行)、つまり、保険や証券は、基本的には銀行と似た値動きとなっています。国内金利の上昇は保険会社の収入増加をもたらすほか、株式市場の上昇は証券の事業環境好転に寄与し、保険については保有株式の上昇も業績好転につながります。そのような意味では、銀行ほど単純ではありませんが、金利上昇や株価上昇が業績にプラス寄与することを期待し、金融(除く銀行)も上昇基調にありました。

銀行との違いは、金利上昇が今年に入って加速した一方、株価が昨夏以降は停滞してしまったことで、上昇エンジンが金利上昇だけになり、銀行ほどのパフォーマンスとはなりませんでした。そして、足元の株価下落と長期金利急低下を受け、金融(除く銀行)株価指数は大きく調整したわけですが、前述の通りに長期金利や株式市場が再び上昇していけば、金融(除く銀行)株価指数も上昇していくのではないかと期待しています。

以上、好調に推移してきた金融セクター株価全般が大きく調整している足元は、同セクターを改めて見直すには妥当な機会ではないかと考えています。

[図表3] TOPIX-17金融(除く銀行)の株価指数と12ヵ月先予想EPS、日本10年国債利回りの推移

期間:2022年1月4日~2025年4月8日、日次(予想EPSは7日まで)

・12ヵ月先予想EPS(1株当たり利益):Bloombergが集計した向こう12ヵ月予想EPS

・日本10年国債利回りはBloomberg Generic

(出所)Bloombergのデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 銀行(TOPIX-17)上場投信(証券コード:1631)

NEXT FUNDS 金融(除く銀行)(TOPIX-17)上場投信(証券コード:1632)

(2025年4月16日作成)