負けないためのETF投資戦略

新興国株の変化【ETF投資戦略㉖】

この記事は、約5分で読めます

新興国株のリターンが先進国株に比べて劣後して久しい。今回は、この背景と今後の見方について簡単に分析しておきたい。

図1に、新興国株と先進国株の相対推移を示した。

図1 新興国株と先進国株の相対推移(期間:1987年12月末~2022年5月13日、月次)

注)MSCI新興国株指数とMSCI World(先進国)指数の相対値。1987年12月末を100。直近は2022年5月13日。新興国株/先進国株×100で表示。

出所)Bloombergよりウエルス・スクエア作成

図1には大きく2つの山がある。一つ目は、1994年9月、もう一つは2010年9月がピークである。本コラムの「(第14回)新興国株投資の特性について」でも取り上げたように、最初の山はベルリンの壁崩壊による新興国経済の離陸への期待によるものである。もう一つの山は、2000年のITバブル崩壊以降の資源ブーム、2008年9月のリーマン・ショック後の中国の財政出動によるものである。

その後は、米国のIT企業の本格的立ち上がりもあり、先進国優位が続いた。2010年後半になり、中国のアリババやテンセントといったIT企業の成長もあり、新興国の相対的低下は緩やかになった。ところが2020年に入り、中国政府のIT企業への規制強化を契機に、地盤沈下が進んだ。図1の相対推移も2021年1月を境にさらに低下し続けている。

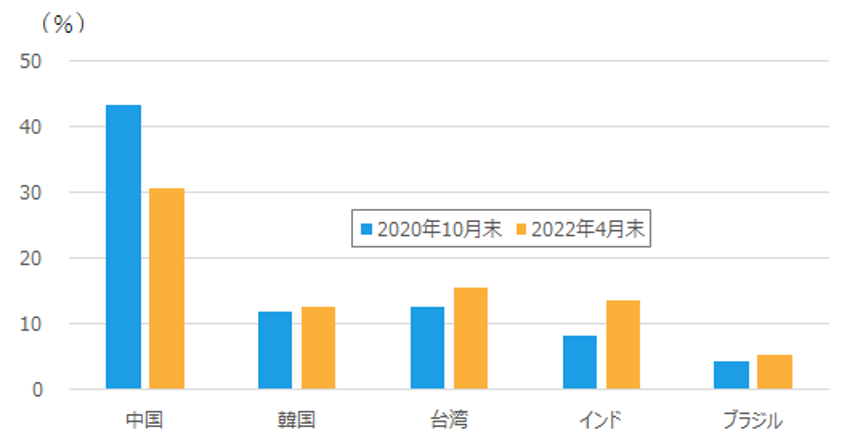

次に、図2に新興国株の時価総額構成比上位5か国の変化を示した。

図2 新興国株の時価総額構成比上位5か国の変化

注)MSCI 新興国株指数の構成比

出所)Factsheetより、ウエルス・スクエア作成

新興国株の中でもっとも構成比が大きいのは中国株である。構成比がピークであった2020年10月末時点の43.2%が、2022年4月末時点では30.6%に低下している。一方、韓国、台湾、インド、ブラジルの構成比が増加している。4月末現在、韓国、台湾、インドの3か国合計は41.6%と中国を超えている。中国一極集中から複数国に分散されてきたと言えよう。

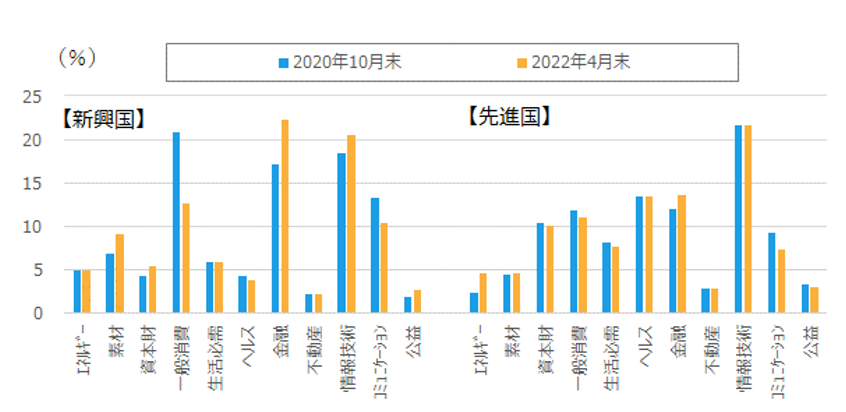

次に、業種構成比の変化を図3に示した。

図3 新興国株と先進国株の業種構成比の変化

注)MSCI新興国株指数、MSCI World(先進国)指数の構成比

出所)Factsheetより、ウエルス・スクエア作成

新興国株では、一般消費財、コミュニケーション・サービスが大きく減少する一方で、金融や情報技術などが増加している。これは、中国のアリババ(一般消費)、テンセント(コミュニケーション・サービス)と半導体製造大手の台湾のTMSC(情報技術)で多くが説明できよう。一方、先進国株の業種構成比は大きな変化はない。脇道にそれるが、新興国株は先進国株に比べ、国配分や業種配分の変化に着目することで超過収益を上げることが可能だったと言えよう。

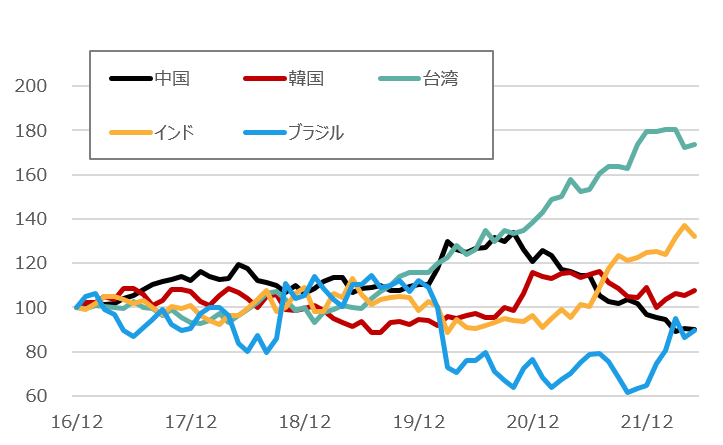

次に図4に、新興国株上位5か国のMSCI新興国株指数に対する相対推移を示しておこう。

図4 新興国株上位5か国のMSCI新興国株指数に対する相対推移(期間:2016年12月末~2022年5月13日、月次)

注)MSCI中国、韓国、台湾、インド、ブラジル指数をMSCI新興国株指数で除して指数化。2016年12月末を100。直近は2022年5月13日。

出所)Bloombergよりウエルス・スクエア作成

この相対推移は、図2の時価総額構成比の変化と概ね相似形である。2020年終盤から中国がアンダーパフォームし、台湾、インド、ブラジルが新興国株全体をアウトパフォームしている。少々細かく言えば、米中摩擦によって、TMSCを有する台湾が2019年頃よりアウトパフォームとなり、2021年に入るとインド、2022年にはブラジルのアウトパフォームが始まった。

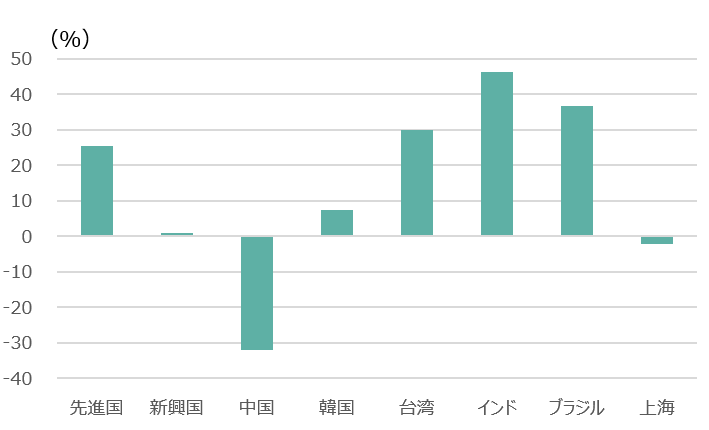

それにも関わらず、図5に示したように、2020年10月から2022年4月のリターンは、先進国が+25.4%であったのに対して、新興国はわずか+0.9%であった。これは、構成比が最も大きい中国のリターンが-31.9%と大きく下落したためである。図5の右端に示した上海総合株価指数は-2.2%であり、MSCI中国株指数のIT企業比率の高さが大きなマイナス要因となった。

図5 各株価指数のリターン

注)2020年10月末~2022年4月末にかけての各リターン。ドルベース。指数は先進国、新興国、中国、韓国、台湾、インド、ブラジル共にMSCI株価指数。右端の上海は上海総合株価指数(配当込み)をドル換算。

出所)Bloombergよりウエルス・スクエア作成

現在、中国は不動産問題やゼロコロナ政策により経済の減速が続いており、中国株の新興国株に占める時価構成比は依然一位ではあるが低下が続き、むしろ韓国、台湾、インドの合計がそれを凌駕している。米国株はインフレ加速とそれに対する利上げにより軟調ではあるが、ドル高もあり、先進国株は現状有利ではあると考えられる。

一方で、今後インフレ率の上昇の鈍化と利上げ局面が一服すれば、新たなけん引役としての新興国株が浮上する可能性がある。新興国の中で構成比が増加した上位複数国の動向に注目しておきたい。

なお、ここで取り上げた中国、韓国、台湾、インドは日本の取引時間と一部重複していることから、国内の新興国株ETFに投資する際には、当日の現地動向や為替の影響を受ける点に留意したい。国別ETFでは、なおさらである。

<指数の著作権等について>

MSCI株価指数(先進国、新興国、中国、韓国、台湾、インド、ブラジル)は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

「上海総合株価指数」の全ての権利は、上海証券取引所(中国語名称「上海証券交易所」)に帰属します。上海証券取引所または中証指数有限公司(China Securities Index Company 以下「CSI」)のいずれも、当該指数に関するデータの正確性や完全性について、いかなる保証もしません。また、上海証券取引所またはCSIは、過失の有無にかかわらず、当該指数におけるいかなる誤りについても、いかなる者に対しても責任を負いません。当該指数に基づいたファンドは、上海証券取引所またはCSIにより支援、保証、販売および宣伝が行われるものでは一切ありません。

(2022年5月作成)