ストラテジストのつぶやき~ETFで広がる投資戦略~

ウクライナ情勢緊迫化で急落する株式市場は買いなのか?

この記事は、約3分で読めます

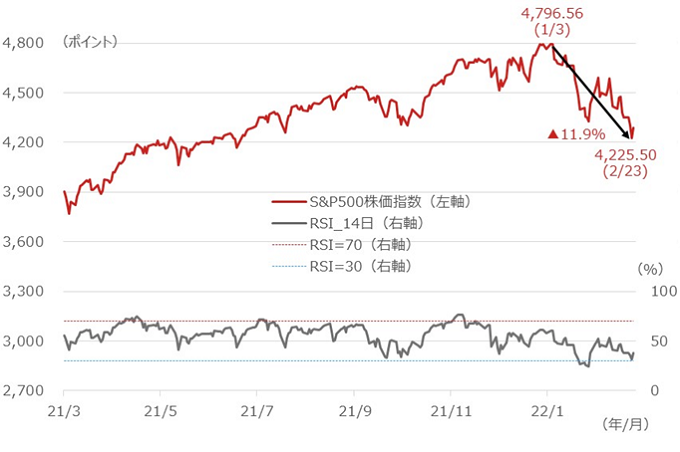

米国株式市場の状況

米国株式市場は、株価モメンタム的には循環的底値圏、但し、株価水準は割安とまでは言えず

米国株式市場は、年初から米利上げ加速への警戒で調整を始めていました。そして、足元でロシアがウクライナ侵攻を進めていることで、市場全体がリスクオフとなり、更に下げ足を速めています。直近高値から安値までの下落率は、S&P500株価指数で▲11.9%、ナスダック総合指数で▲18.8%と大幅なものになっています。(共に2月24日まで)

この状況を受け、米国株式市場は「買い」なのかを検討してみると、まず、株価モメンタムを表す代表的指標の"RSI"(※脚注参照)は、年初の最初の下げで売られ過ぎのメドとされる30%を下回り、一旦戻ったものの、ウクライナ情勢緊迫化による二度目の下げで再び30%程度に低下しており、株価モメンタム的には「循環的な底値」に達した可能性が考えられます。

一方、図にはありませんが、株価水準を代表的な指標である"PER(株価収益率)"で見てみると、S&P500株価指数のPERは20倍を下回ってきており、昨年までの割高な水準は解消されつつあります。但し、コロナ前の平均的水準である16倍から見れば、割安感は乏しいと考えています。

[図表1] S&P500株価指数とRSIの推移

期間:2021年3月1日~2022年2月24日、日次

※RSI(Relative Strength Index、相対力指数):現在の株価が売られ過ぎか、買われ過ぎかを判断するときに使われるテクニカル指標のひとつ。一定期間内(ここでは14営業日)の上げ下げを合わせた全体の変動幅における上げ幅の割合を示す。期間内の価格がすべて上昇したときは100%、すべて下落したときは0%。70%以上は買われ過ぎ、30%以下は売られ過ぎの水準。

(出所)Bloombergを基に野村アセットマネジメント作成

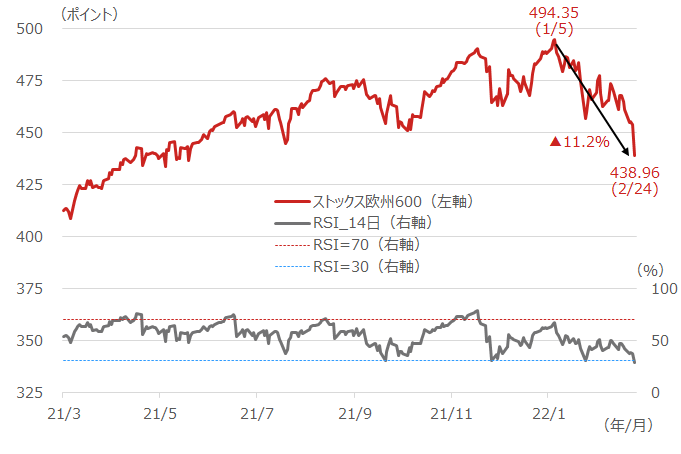

欧州株式市場の状況

欧州株式市場は、株価モメンタム的には底値圏、株価水準は概ねフェアバリュー圏

欧州株式市場も、米国の利上げ加速への警戒の影響を受け、年初から調整を始めていました。そして、米国株と同様に足元でロシアがウクライナ侵攻を進めていることで、市場全体がリスクオフとなり、更に下げ足を速めています。直近高値から安値までの下落率は、ストックス欧州600で▲11.2%とS&P500株価指数とほぼ同程度の調整幅となっています。(共に2月24日まで)

欧州株式市場についても「買い」なのかを検討してみると、株価モメンタムを表す"RSI"は、上昇トレンドにあった昨年終盤時点で売られ過ぎのメドとされる30%を何度も付けており、株価の勢いは元々失われつつあったことがわかります。そして、ウクライナ情勢緊迫化によるダメ押しで、30%を明確に下回りました。欧州株式市場も、株価モメンタム的には「循環的な底値」に達した可能性が考えられます。

一方、"PER"で見てみると、ストックス欧州600のPERは14倍程度に低下してきており、過去10年間程度の平均的水準に低下していることから、概ねフェアバリューに達したと考えています。

[図表2] ストックス欧州600とRSIの推移

期間:2021年3月1日~2022年2月24日、日次

(出所)Bloombergを基に野村アセットマネジメント作成

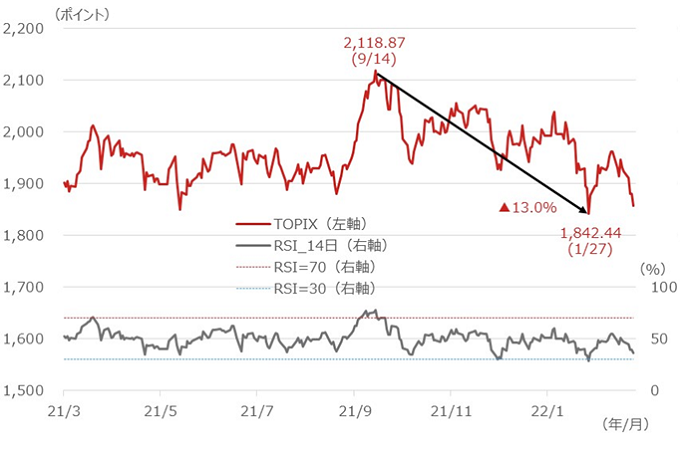

日本株式市場の状況

日本株式市場は、株価モメンタム的には底値圏、株価水準はやや割安圏に入ってきた

最後に、日本株式市場をTOPIX(東証株価指数)で見てみると、日本株は欧米株とは異なり、米利上げ加速への警戒が本格化する以前の"昨秋"に高値をつけ、相対的に長い期間調整していることがわかります。そして、欧米株と同様に足元でロシアがウクライナ侵攻を進めていることで、下げ足を速めていますが、直近安値自体は足元ではなく1月に付けています。なお、昨秋高値から安値までの下落率は、TOPIXで▲13.0%と欧米株よりもやや大きめとなっています。(共に2月24日まで)

日本株式市場についても「買い」なのかを検討してみると、株価モメンタムを表す"RSI"は、昨秋高値以降、売られ過ぎのメドとされる30%程度を何度も付けており、株価の勢いはかなり失われていたことがわかります。一方、ウクライナ情勢緊迫化による足元のダメ押し局面では、30%には届きませんでした。日本株式市場は、1月27日の安値時点で十分に売られすぎており、ある意味、株価モメンタム的には欧米株式市場よりも調整が進んでいると考えています。

また、"PER"で見てみると、TOPIXのPERは13倍程度に低下してきており、過去10年間程度の平均的水準を下回っていることから、かなり割安感が出てきたと考えています。

以上を整理すると、日本株が最も調整が進んでいて割安、米国株はようやく調整が一巡したものの割安感は乏しい、欧州株は日本株と米国株の中間ということで、それぞれ、タイミングをずらしながら買っていくのが良いのではないかと考えています。

[図表3] TOPIXとRSIの推移

期間:2021年3月1日~2022年2月24日、日次

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS TOPIX連動型上場投信(証券コード:1306)

NEXT FUNDS S&P500指数(為替ヘッジなし)連動型上場投信(証券コード:2633)

<当資料で使用した指数の著作権等について>

●「S&P500株価指数」は、S&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品です。当該指数に関する一切の知的財産権その他一切の権利はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)に帰属しております。

●「東証株価指数(TOPIX)」の指数値及び「TOPIX」の商標は、株式会社東京証券取引所(以下「東証」といいます。)の知的財産であり、指数の算出、指数値の公表、利用など「TOPIX」に関するすべての権利及び「TOPIX」の商標に関するすべての権利は東証が有します。

(2022年3月作成)