ストラテジストのつぶやき~ETFで広がる投資戦略~

久しぶりに割安感が高まる米国債と米国株は買いなのか?

この記事は、約3分で読めます

米国債指数の長期的リターンは年率4.9%

1990年以降の米国債指数の長期的リターンは年率4.9%、米10年国債利回りの平均値は4.2%

年初来で▲10%を超える大幅なマイナスリターンとなってしまっている米国債指数ですが、今後は中長期的にどの程度のリターンが期待できるのでしょうか?(以下、すべて米ドルベース)

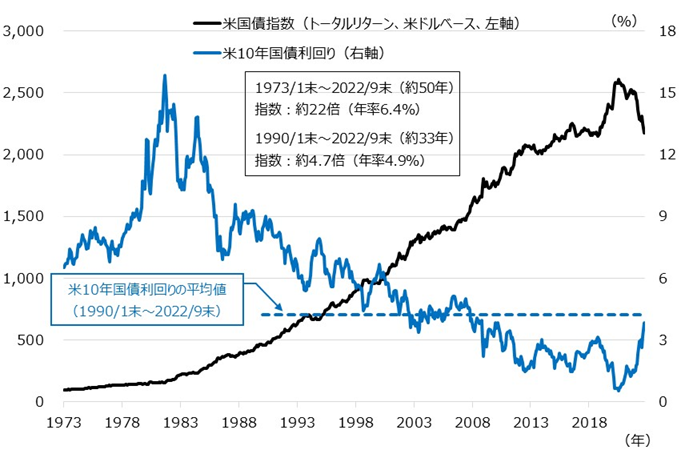

図表1は、米国債指数と米10年国債利回りの推移です。1973年1月末~2022年9月末(約50年間)で、米国債指数は年率6.4%上昇と、かなりの好パフォーマンスでした。但し、この期間には1982年前後の超高金利の時代が含まれており、同期間の米10年国債利回りの平均値は6.0%と、足元の4%程度をはるかに上回っていました。一方、超高金利の局面を除いた1990年1月末~2022年9月末(約33年間)では、米国債指数は年率4.9%上昇で、同期間の米10年国債利回りの平均値は4.2%と足元の水準に近いため、今後の中長期的なパフォーマンスは同程度のリターンを期待できるポテンシャルは整ってきたと考えています。

コロナショック後の超金融緩和などによって、米10年国債利回りは2020年央には0.5%程度まで低下する局面もありましたが、足元では4%程度と過去30年余りの平均値に回帰しており、異常な低金利は解消され、かなり落ち着いてきたと考えています。年初来では、こうした異常な低金利から金利が上昇してきたことで、米国債指数のパフォーマンスはマイナスリターンとなってしまいましたが、現状の4%程度からスタートすれば、過去のリターン並みの収益が期待できるのではないでしょうか?

[図表1] 米国債指数と米10年国債利回りの推移

期間:1973年1月末~2022年9月末、月次

※米国債指数は、Bloomberg US Treasury Index(米ドルベース)

(出所)Bloombergを基に野村アセットマネジメント作成

米国株の長期的リターンは年率7%程度

米国株の長期的リターンは年率7%程度で、米企業業績(EPS)の成長率にほぼ等しい

年初来で▲20%を超える大幅なマイナスリターンとなってしまっている米国株ですが(S&P500)、今後は中長期的にどの程度のリターンが期待できるのでしょうか?(以下、すべて米ドルベース)

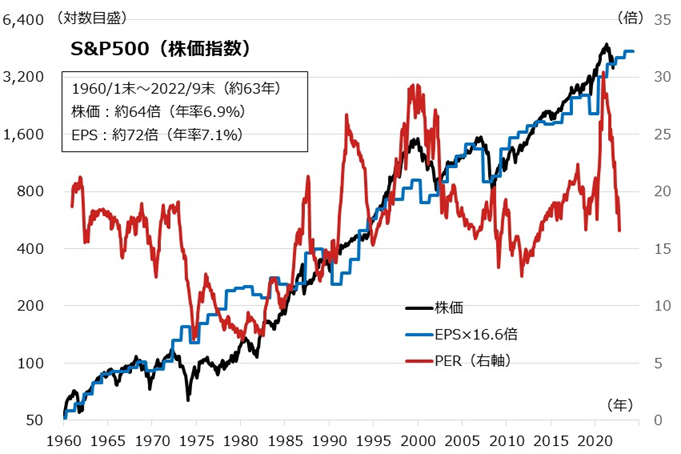

図表2は、米国株の代表指数であるS&P500の株価とEPS(1株当たり利益)、および、PER(株価収益率、株価÷EPS)の推移です。EPSは株価とグラフを重ねるために16.6倍しています(表示期間の1960年1月末~2022年9月末(約63年間)の平均PER(株価収益率)が16.6倍のため)。表示期間のS&P500は年率6.9%上昇と、かなりの好パフォーマンスでした。そして、同期間のEPS成長率は年率7.1%であることから、株価は利益の増加と歩調を合わせて上昇してきたことがわかります。

但し、株価と利益(EPS)は常に同じように動いていたわけではなく、時には利益成長以上に上昇したり、その逆だったりと、波があったことも事実です。その波がPERの動きとして観察することができます。今年の株価は大幅下落となっており、かなり低調な状態ですが、基本的には、コロナショック以降の株価上昇ラリーが利益成長以上のオーバーペース(その結果、PERが急上昇)だったことの反動であり、足元ではその行き過ぎが調整してきたので(PERが低下)、今後は過去の年率7%程度の巡航ペースでの上昇に落ち着いていくと考えています。

[図表2] S&P500株価指数と同EPSの長期的推移

期間(株価、PER):1960年1月末~2022年9月末、月次

(EPS):1960年~2024年、年次、※2022~24年はBloomberg集計のコンセンサス予想

(出所)Bloombergを基に野村アセットマネジメント作成

分散効果は有効な局面、有効でない局面が混在

米国債と米国株の分散効果は、有効な局面と有効でない局面が混在する

米国債も米国株も長期では良好なパフォーマンスが期待できる局面が整ってきたように考えていますが、最後に分散効果について検証してみましょう。

「債券と株式は異なる値動きをするので分散効果が効きやすい」という話をよく聞きますが、本当なのでしょうか?

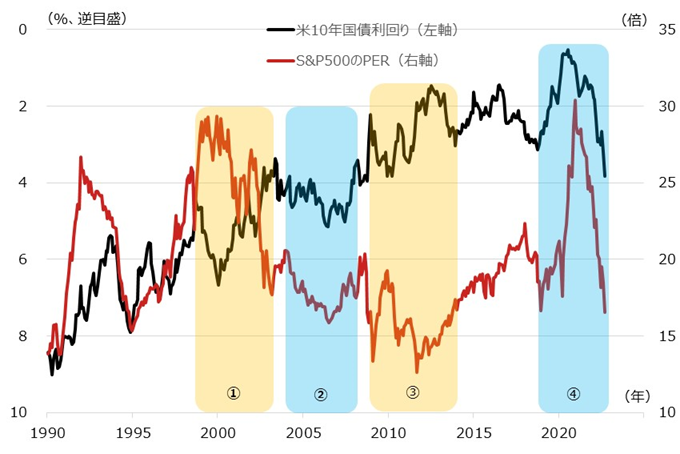

図表3は、米10年国債利回りとS&P500のPERの推移です。説明をしやすくするため、米10年国債利回りは逆目盛で表示しました。グラフを見るイメージとして、上方向は債券と株式のパフォーマンスが上昇(債券利回り低下、PER上昇)、下方向は下落局面(債券利回り上昇、PER低下)と見てください。

①と③の局面は、米10年国債利回りとS&P500のPERが逆方向に動いており、リターンの方向が逆で分散効果が有効だった局面です。一方、②と④の局面は、米10年国債利回りとS&P500のPERが同方向に動いており、リターンの方向が同じで分散効果が有効ではなかった局面です。このように、債券と株式の間には常に分散効果が働くわけではなく、有効な局面も有効ではない局面もあったことがわかります。とはいえ、分散効果が働く局面がそれなりにあることは事実であり、常にではありませんが、分散効果自体は期待してよいと思います。

[図表3] 米10年国債利回りとS&P500のPERの推移

期間:1990年1月末~2022年9月末、月次

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS S&P米国株式・債券バランス保守型指数(為替ヘッジあり)連動型上場投信(証券コード:2863)

<当資料で使用した指数の著作権等について>

●「S&P500株価指数」は、S&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品です。当該指数に関する一切の知的財産権その他一切の権利はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)に帰属しております。

(2022年11月2日作成)