ストラテジストのつぶやき~ETFで広がる投資戦略~

Jリートの今後の見通しは?見直されるべきと改めて考える3つの理由

2024年11月6日作成

Jリートの割安性は際立っている

つい先日の8月21日にも「Jリートが見直されるべきと考える3つの理由」というコラムを書きましたが、その後も、Jリートのパフォーマンス低迷が続いています。同日以降、東証REIT指数は▲2.3%とTOPIX(東証株価指数)の+2.1%に対する劣後が続いており、コロナショック前の2019年末比で見ると、TOPIXが8割近く上昇したのに対し、東証REIT指数は5%程度下落しています(10月31日現在、配当込みのトータルリターン・ベース)。「Jリートはインカム商品だからインカムを得られれば良いのでは?」との解釈もできますが、トータルリターンでマイナスということは、インカム収益をキャピタル損失で帳消しにしてしまっています。しかし、Jリートを取り囲む環境は着実に回復しているため、低調なパフォーマンスが続いている今のうちがJリートを見直す好機と考えており、見直されるべき3つの理由を改めて考えてみました。

まず、第1の理由はバリュエーションの割安性が過去と比較して際立っていることです。図表1はARESが公表しているJリート市場の予想分配金利回りとNAV倍率の推移です。両者ともに近年では最も割安な水準となっているほか、東証REIT指数の算出が始まった2003年以来で見ても、NAV倍率については、リーマンショック後を除けば過去最低圏とも見えます。上述の通りにパフォーマンスが冴えないために、投資家の期待がどんどん後退してしまい、「見放された」状態にあると考えています。

[図表1] Jリート市場の予想分配金利回りとNAV倍率の推移

期間:2003年3月末~2024年9月末、月次

・過去平均値:予想分配金利回り=4.24%、NAV倍率=1.14倍

・NAV倍率:Jリート全銘柄の「投資口価格÷1口当たりNAV」の時価総額加重平均値。

・NAV:純資産価値。純資産に保有物件の含み損益を加えた金額。

(出所)ARES(不動産証券化協会)のデータを基に野村アセットマネジメント作成

東京オフィス市況は回復過程にあり、平均賃料は過去の回復局面より高い

ひと口にJリートといっても、その中身は、オフィス、商業施設、物流センター、住宅、病院など、さまざまな物件で構成されています。但し、その中でもオフィスの構成比が他に比べて群を抜いて大きく、Jリートの行方を占う上ではオフィス市況の動向が重要です。そのオフィス市況の回復が続いていることが第2の理由です。

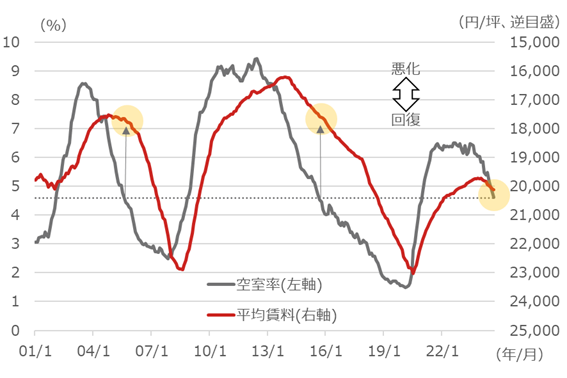

図表2は、三鬼商事が公表している東京ビジネス地区のオフィス空室率と平均賃料の推移です。空室率と平均賃料が循環的に動いていたことが分かります。そして、足元では少なくとも循環的な回復局面に入っていることが確認でき、この2ヵ月間(8~9月)も急速に回復しています。しかし、この回復を見てもJリートのパフォーマンスが冴えないままなのは、市場関係者が「オフィス市況は循環しているだけだ」と冷えた目線で見ているためと考えています。

一方、足元では重要な変化が起こっていると考えています。2001年以降で今回は3回目の回復局面ですが、足元と同程度の空室率(4.6%程度)の時の平均賃料を比較すると、過去2回の回復局面が17,000円~18,000円/坪だったのに対し、足元では20,000円程度/坪と水準が切り上がっています。平均賃料が循環的だけではなく中期的にも上昇し始めた可能性があると見ており、市場はこのことに十分には気づいていないのではないかと考えています。

[図表2] 東京ビジネス地区のオフィス空室率と平均賃料の推移

期間:2001年1月末~2024年9月末、月次

・三鬼商事データ

(出所)Bloombergのデータを基に野村アセットマネジメント作成

デフレ脱却で国内の建設工事費はようやく上昇基調に回帰してきた

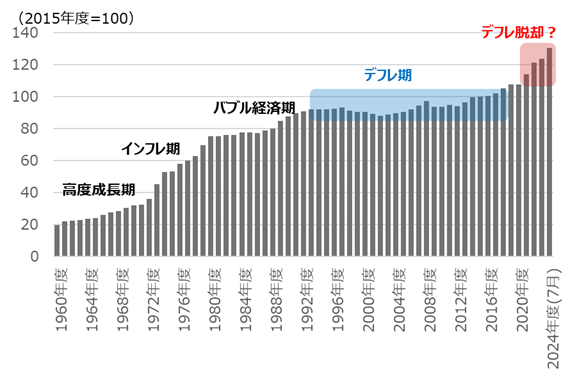

東京ビジネス地区のオフィス賃料は中期的にも上昇し始めたのでしょうか?図表3は国土交通省が公表している建設工事費デフレーターです。分かりやすく言えば、建設に関する「受注単価」のようなものです。この建設工事費デフレーターが上昇し始めたことが第3の理由です。

建設工事費デフレーターは高度成長期、オイルショックのインフレ期、バブル経済期と順調に上昇してきましたが、バブル崩壊以降は日本がデフレ経済に陥ったことでほぼ横ばいに推移しました。工事費が上がらないということは、ビル建築のコストが上がらないことを意味するので平均賃料はなかなか上がりません。

しかし、足元ではデフレ脱却機運が高まっていることから建設工事費が上昇基調に変わり、直近4年の上昇分がその前のデフレ期(15年程度)の上昇分に匹敵するなど、大きな変化が生じています。この調子で建設工事費の上昇が続けば平均賃料も中期的に上昇し、図表2で示した平均賃料が過去最高値である23,000円を突破していけば、あるいは、その方向性に多くの市場参加者が気付いた時、Jリートは見直されるのではないかと予想しています。

[図表3] 建設工事費デフレーターの推移

期間:1960年度~2024年度、年次

・2021年度~2023年度は暫定、2024年度は7月のデータ

・建築総合のデータ

(出所)国土交通省(https://www.mlit.go.jp/)のデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 東証REIT指数連動型上場投信(証券コード:1343)

(2024年11月6日作成)