ストラテジストのつぶやき~ETFで広がる投資戦略~

Jリートが見直されるべきと考える3つの理由

2024年8月21日作成

業績(EPS)が改善予想なのに東証REIT指数は低調な動き

前回、Jリートのコラムを投稿したのは2023年秋です。タイトルは「東京オフィス市況に改善の兆し、Jリートは見直されるのか?」でした。しかし、その後、東京オフィス市況の改善は進んだものの、Jリートのパフォーマンスは低調でした。そして、今回のタイトルは「Jリートが見直されるべきと考える3つの理由」と強めのトーンとしました。いよいよJリートが見直されるタイミングが近づいていると考えています。

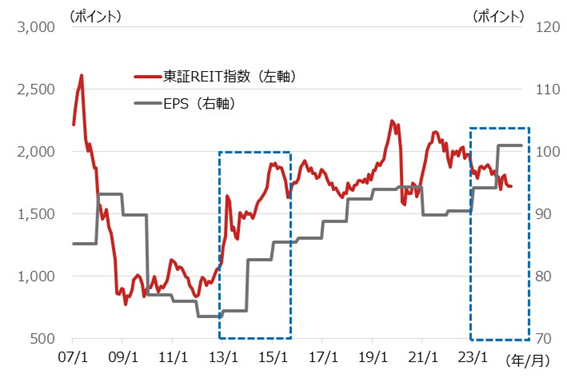

図表1は東証REIT指数と同EPSの推移です。足元の2023~24年の動きを見ると、EPSが改善予想にもかかわらず(しかも、過去最高益)、東証REIT指数は低調な推移となっています。2013~15年にかけてはEPSの改善に歩調を合わせて東証REIT指数も大きく上昇していました。このミスマッチ、あるいは、出遅れ感が理由1です。

[図表1] 東証REIT指数とEPSの推移

期間(東証REIT指数):2007年1月末~2024年7月末、月次

期間(EPS(1株当たり利益)):2007年~2024年、年次

※2024年のEPSはBloombergのコンセンサス予想(2024年8月13日時点)

(出所)Bloombergのデータを基に野村アセットマネジメント作成

東証REIT指数の予想分配金利回りは過去平均以上で、過去10年間で最高水準

次に、割高ではいけないのでバリュエーションを見てみましょう。図表2は東証REIT指数の予想分配金利回りの推移です。過去20年強の東証REIT指数の分配金利回りの平均値は約4.2%です。一方、足元(2024年6月末)の利回りは4.6%を上回っており、過去平均を超えています。また、過去10年程度の中では概ね最高水準に達しています。業績の改善が予想されているにもかかわらず、バリュエーションは過去10年間で最も割安な水準になっています。まさにバーゲンセールであり、見直し余地は極めて大きいと考えています。この非常に強い割安感が理由2です。

[図表2] 東証REIT指数の予想分配金利回りの推移

期間:2003年3月末~2024年6月末、月次

過去平均値:2003年3月末~2024年6月末の平均値(4.23%)

(出所)ARES(不動産証券化協会)のデータを基に野村アセットマネジメント作成

東京オフィス市況は着実に回復し始めている

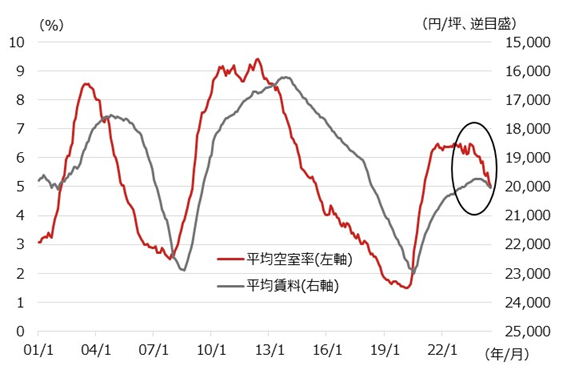

業績改善が予想される中で、バリュエーションが非常に割安ということは、業績改善予想が信じられていない可能性があります。図表3は三鬼商事が公表している東京オフィス市況(平均空室率、平均賃料)の推移です。空室率の改善(低下)は急速に進んでいるほか、賃料も底入れして反発傾向にあることが分かります。

オフィスは東証REIT指数で半分程度のウェイトを占めるので、オフィス市況の改善はJリートのファンダメンタルズ改善に大きく寄与します。市場ではこの「東京オフィス市況の改善」がいまひとつ信じられていないようであり、この改善が市場に浸透した際には、Jリートも大きく見直されるのではないかと考えています。これが理由3です。

業績が改善予想にある中で株価は低迷、一方、バリュエーションは非常に割安、そして、東京オフィス市況の改善も確認できることから、Jリートが見直されるタイミングが近づいていると考えます。

[図表3] 東京ビジネス地区の平均空室率と平均賃料の推移

期間:2001年1月~2024年7月、月次

※三鬼商事のデータ、東京ビジネス地区は都心5区(千代田区、中央区、港区、新宿区、渋谷区)

(出所)Bloombergのデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 東証REIT指数連動型上場投信(証券コード:1343)

(2024年8月21日作成)