ETF投資のツボ

バリュー/グロースのスタイルとアクティブETF

2023年12月18日作成

株式市場や指数のユニバースをPBRなどの指標を基にして、バリュー(割安)株とグロース(成長)株とに区分したものをスタイル(指数)といいます。アクティブな投資戦略もバリュー株とグロース株のどちらを選好しているかによってスタイルを区分されて分析されることが一般的です。

アクティブ戦略もそのコンセプトによってどちらかのスタイルに傾斜していることも多く、市場の中でどちらのスタイルが堅調かによって、アクティブ戦略のパフォーマンスも影響を受けます。

本稿では、2023年9月に上場したアクティブETFのパフォーマンスを振り返りながら、バリュー・グロースというスタイルとそれに影響をあたえる要因、そしてアクティブETFのパフォーマンスを分析していきたいと思います。

スタイル別のパフォーマンス

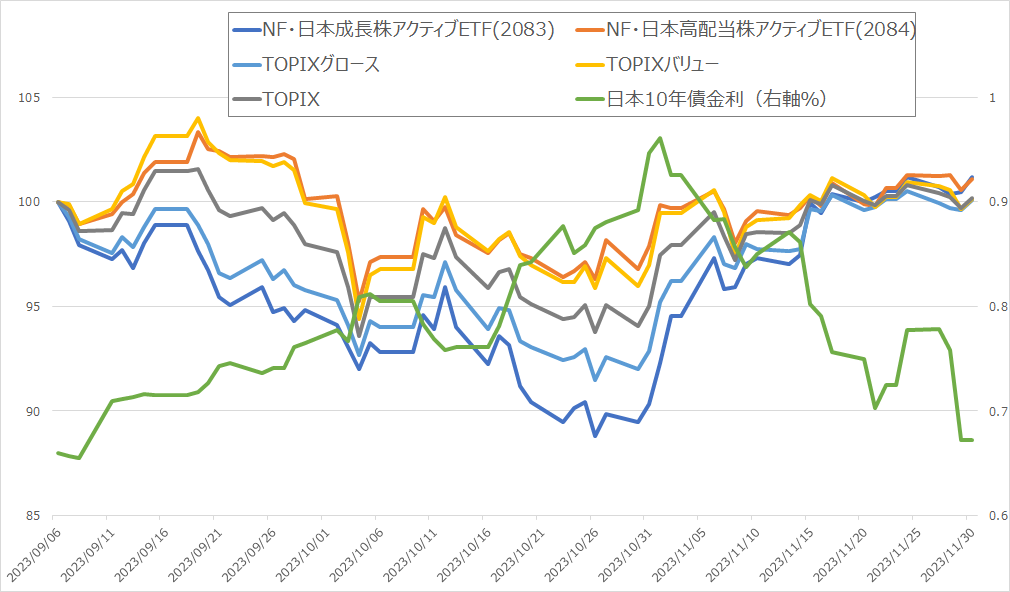

図1:TOPIXのスタイル指数とアクティブETFのパフォーマンス

(単位:ポイント、%)

出所:Bloombergのデータを基に野村アセットマネジメント作成

期間:2023年9月6日(アクティブETFの設定日)~2023年11月末

ETFと指数のパフォーマンスについては2023年9月6日を100として指数化。ETFのパフォーマンスは基準価額ベース。指数は配当再投資。この期間にETFの分配はなし。

図1はアクティブETFのパフォーマンスとTOPIXのスタイル別指数と10年国債の金利の変化を見たものです。

まずは、TOPIXのバリュー・グロースのスタイル別指数に注目してください。全期間を通して見ると、最終的にはバリュー指数とグロース指数の差はほとんどありませんが、期間中はその動きは大きく異なっていることがわかります。9月と10月はバリュー指数の方がTOPIXをアウトパフォームしていますが、11月に入ると急速にグロース指数のパフォーマンスが戻ってきている様子がわかります。

このようにバリューとグロースは市場環境によって振る舞いが異なってくるのですが、その要因にはどのようなものが考えられるでしょうか?

その代表的なものが金利です。一般的に金利上昇局面はバリュー株が、金利低下局面はグロース株が優位とされています。(これにはいくつかの考え方がありますが、グロース株は将来の成長の価値が高く、これを現在価値に割り引く際の割引率の影響をバリュー株よりも受けやすいからというのがその一つです。)

図1の金利の動きとグロース指数の動きを見てみると、11月に入って金利が低下する局面でパフォーマンスが戻っている様子がよくわかると思います。そして、それ以前は金利上昇局面でバリュー指数が優位だったことも見てとれます。

アクティブ戦略とスタイルバイアス

次にアクティブ戦略のパフォーマンスをスタイル指数と比べてみましょう。図1には成長株アクティブETFと高配当株アクティブETFのパフォーマンスも示してあります。

それらを見てみると、成長株アクティブETFはグロース指数と、高配当株アクティブETFはバリュー指数と動きが似通っていることがわかります。これはそれぞれの名称が示す通り、投資戦略のコンセプトがそのETFの運用スタイルの特性を示しているからです。成長株は(名称のとおり)グロース株の特性、高配当株はバリュー株の特性を持っており、それぞれのETFの投資戦略は当然ながらそのスタイルバイアスを持っています。

バイアスがあることは悪いことではありません。むしろ投資戦略が明らかであり、またそれぞれのスタイルに応じたパフォーマンスとなることを期待することができます。重要なのはその戦略が謳っている通りのパフォーマンスとなっているかを確認しておくことです。

パフォーマンス実績から、両戦略ともそれぞれのスタイルで運用されているということがよくわかります。

最終的なパフォーマンス

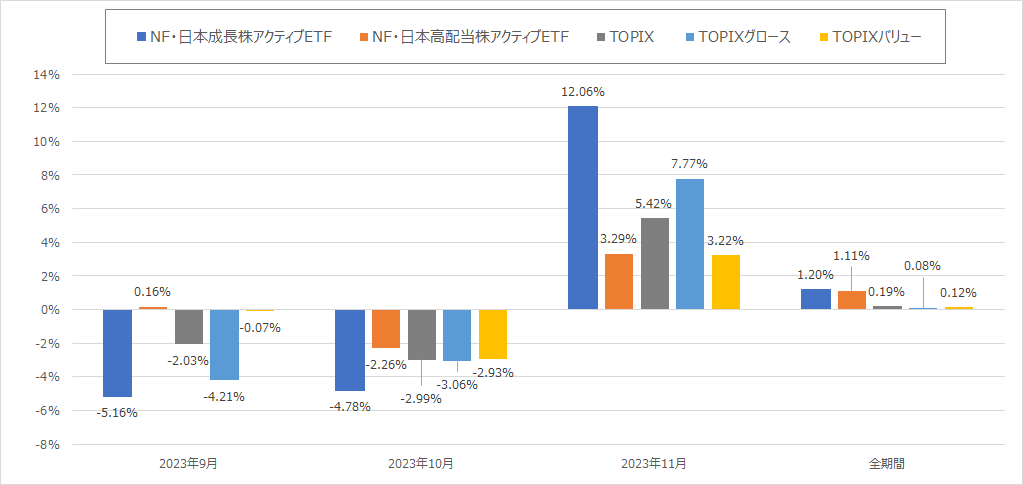

図2:TOPIXのスタイル指数とアクティブETFの月次パフォーマンス(単位:%)

出所:Bloombergのデータを基に野村アセットマネジメント作成

2023年9月と全期間は9月6日(アクティブETFの設定日)~のデータ。

ETFのパフォーマンスは基準価額ベース。指数は配当再投資。この期間にETFの分配はなし。

図2はアクティブETFの設定来から2023年11月までの約3か月間のパフォーマンスを月次で見たものです。これを見ると、月次で見た場合はそれぞれのアクティブETFのパフォーマンスがそれぞれのスタイル指数のパフォーマンスと似通っていること、そして、TOPIXに対するアクティブリターンの傾向もスタイル指数と似ていることがわかります。

どちらもアクティブ戦略であるものの、9月、10月は高配当株アクティブETFが、11月は成長株アクティブETFがそれぞれTOPIXをアウトパフォームしていますが、それは運用戦略のスタイルによる影響がかなり大きいともいえそうです。

しかし、面白いことに全期間の最終的なパフォーマンスを見てみると、どちらのアクティブ戦略もTOPIX及びスタイル指数をアウトパフォームしていることがわかります。市場環境におけるスタイル指数のパフォーマンスの動きは金利環境と密接に関係していますが、経済の循環と同じようにバリュー株が強い環境、グロース株が強い環境は入れ替わっていくと考えられます。そういった中で最終的に市場全体をアウトパフォームできるかどうかがアクティブマネジャーの腕の見せ所ともいえます。

スタイルを見極めたアクティブETFの利用

アクティブETFは、それぞれ特徴ある運用手法を提供しています。それには一定のスタイルバイアスがある場合も多くあります。

スタイルバイアスを理解したうえで、信頼できるアクティブ戦略のETFに投資するということが非常に重要です。これが理解できていれば、バリュー相場でグロース戦略のパフォーマンスがあまり振るわなくても慌てることはないはずです。じっくりとグロース相場への切り替わりを待つこともできるはずです。

また、金利環境などからバリュー相場、グロース相場を予想して、スタイルバイアスのあるアクティブETFを機動的に切り替えていくような投資をすることも可能でしょう。

アクティブETFとひとくくりにすることなく、それぞれの運用手法やスタイルバイアスを見極めることが大切です。

指数の著作権等について

TOPIX スタイルインデックスシリーズ(TOPIX バリュー・TOPIX グロース)の指数値及びTOPIX スタイルインデックスシリーズ(TOPIX バリュー・TOPIX グロース)の指数に係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIX スタイルインデックスシリーズ(TOPIX バリュー・TOPIX グロース)の指数に関するすべての権利・ノウハウ及びTOPIX スタイルインデックスシリーズ(TOPIX バリュー・TOPIX グロース)の指数に係る標章又は商標に関するすべての権利はJPXが有します。JPXは、TOPIX スタイルインデックスシリーズ(TOPIX バリュー・TOPIX グロース)の指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。

(2023年12月18日作成)