ファイナンシャルプランナーが伝授する資産形成・資産活用としての株式投資(第4回)

資産形成や資産活用で利用できる代表的な金融商品【資産形成④】

この記事は、約3分で読めます

「老後に使うお金」は、「公助」「共助」「自助」の順番で考えていくことが大切であると、前回説明しました。そこで、今回は「自助」として資産形成していくにあたり、どういった商品があるのか、一つずつ確認していきたいと思います。

※以下、利率、利回り、リターンは年率で表示しています。

代表的な金融商品

普通預金

最も身近な金融商品ではないでしょうか。

ほとんどの方が普通預金をお持ちだと思いますが、現在の金利環境では資産形成のための商品というより、お金を安全に置いておく場所という位置づけかと思います。

現在の普通預金金利は0.001%程度ですので、100万円を1年間預けたとしても、税引前の利息が10円になります。1億円預けたとしても、1000円にしかなりませんから、増えていくスピードはかなり遅くなります。

定期預金

定期預金の金利は銀行によっても異なりますが、一般的には0.01%程度となっています(2019年1月時点)。ネット銀行などの定期預金キャンペーンなどを利用できれば、0.20%程度のものは見つかります。そういったものをうまく利用していくことで、普通預金と比べるとかなり高い金利で運用することが可能になります。

定期預金の金利は銀行によっても異なりますが、一般的には0.01%程度となっています(2019年1月時点)。ネット銀行などの定期預金キャンペーンなどを利用できれば、0.20%程度のものは見つかります。そういったものをうまく利用していくことで、普通預金と比べるとかなり高い金利で運用することが可能になります。

個人向け国債

個人向け国債は、日本という国が皆さんからお金を借り、途中定期的に利子を支払いながら、一定期間経過後に元本を返済するという商品です。現在「固定3」「固定5」「変動10」と呼ばれる3種類の商品がありますが、いずれも利子は税引前で0.05%となっています。

元本が返済される満期まで利子が一定のものを「固定」、利子が変化する可能性があるものを「変動」と呼び、それに満期までの年数を表した数字をつけて、「固定3」「固定5」「変動10」と呼んでいます。日本という国が発行している商品ですから安心感があり、1年経過以降は中途換金しても元本相当金額は必ず戻ってきます。

ただ、利回りとしては普通預金よりは高いものの、長期的にお金を育てていくという目的では、魅力的な利回りとは言えないのが現状かと思います。

個人年金保険

日本人は保険好きと言われますが、中でも、老後に備えて個人年金保険に加入されている方は多いのではないかと思います。保険料を払っていき、60歳や65歳など、予め決めておいた年齢から、10年間や20年間など一定期間年金形式で受け取ることができる保険商品です。税制上も、個人年金保険料控除という所得控除の対象になりますので、所得税や住民税の節税につながります。

ただし、金利が高かった頃であれば魅力的な運用商品だったかもしれませんが、現在のマイナス金利と言われる状況では、それほど運用利回りは高くないのが現状です。

株式

株式や株式を対象としたETF(上場投資信託)や投資信託は、長期保有を前提とした場合アセットクラスとして一般的に4~5%程度のリターンがあると言われています。株式は有価証券の中でもハイリスク・ハイリターンに分類される資産ですが、ETFや投資信託などの形で投資先を分散させることでリスクを抑えることが可能になります。

価格変動リスクがありますので、短期的には含み損を抱える可能性もありますが、「老後に使うお金」といった、運用期間として長い時間を取れるのであれば、運用先の選択肢の1つになります。

債券

債券や債券を対象としたETFや投資信託は、アセットクラスとして一般的に株式よりもリターンが低くなります。日本の債券の中で、代表的な指標として見られている10年国債の利回りは、0.02%程度となっています(2019年1月時点)。

債券の中には、最も信用力のある国が発行する国債よりも高い利回りが期待できる商品として、企業が発行する社債があります。社債は、国債よりも利回りが高いものの、発行する企業が破たんすると投資額全額を失ってしまう可能性がありますので、ETFや投資信託を利用して少額ずつ分散して投資していくのがよいでしょう。

不動産(REIT)

不動産と言っても、ここでは金融商品として仕立てられた不動産投資信託(REIT)やREITを対象とした投資信託を考えることにします。これらの商品は、長期保有を前提とした場合アセットクラスとして一般的に4~5%程度のリターンがあると言われています。

不動産と言っても、ここでは金融商品として仕立てられた不動産投資信託(REIT)やREITを対象とした投資信託を考えることにします。これらの商品は、長期保有を前提とした場合アセットクラスとして一般的に4~5%程度のリターンがあると言われています。

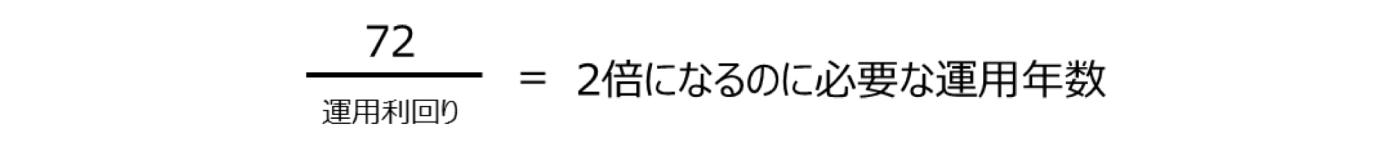

72の法則

これまで「老後に使うお金」の運用先として適していると思われる代表的な金融商品をご紹介しましたが、それぞれの資産はどのくらいのスピードで増えていくと期待できるのでしょうか。

ここで、「72の法則」をご紹介致します。これは、投資した資金が2倍になるまでに必要な運用利回りと運用年数の間に、次のような式が成り立つというものです。

例えば、運用利回りが1%の場合、運用年数は72年必要ということになります。

実際に計算してみると、(1 + 0.01)72 = 2.04 とほぼ2倍になっています。また、運用利回り3%、運用年数24年なら(1 + 0.03)24 = 2.03とこちらもほぼ2倍になっています。

これまでご紹介した商品を、この72の法則にあてはめてみると、表のようになります(この法則は複利計算を前提にしており、以下では複利で運用できたと仮定しています)。

| 金融商品 | 運用利回り(%) | 運用年数(年) |

|---|---|---|

| 普通預金 | 0.001 | 72000 |

| 定期預金 | 0.2 | 360 |

| 個人向け国債 | 0.05 | 1440 |

| 個人年金保険 | 0.3 | 240 |

| 株式 | 4.5 | 16 |

| 債券 | 0.5 | 144 |

| 不動産(REIT) | 4.5 | 16 |

※各商品の運用利回りは商品によって異なりますので、あくまでも仮定です。

普通預金ですと元本が2倍になるまで、なんと72000年!いったい何世代かかるのでしょうか。定期預金でも360年と、人の一生では到達できない時間がかかることがわかります。株式や不動産といったところでやっと16年ですから、現役引退後の「引退」ステージに向けて運用していけば、2倍や4倍などに増やしていくことは不可能ではなさそうです。

では、そもそも株式や債券など、それぞれの商品はなぜリターンが生まれるのでしょうか。まずは株式から、そのリターンの源泉について、少し突っ込んで考えてみたいと思います。

次回、「パン作りで学ぶ世界経済とGDP入門」をお楽しみに。

(2019年2月作成)