世界ETF事情⑦

ヨーロッパのETF市場【世界ETF事情⑦】

この記事は、約3分で読めます

本コラムにおいては、第6回まで世界ETF残高の約7割を占めるアメリカの状況を中心に述べてきました。今回は世界市場の約16%を占めるヨーロッパのETFについてアメリカ・日本と比較しながら解説します。

20年の歴史、ファンド数が多い

ヨーロッパで初めてETFが上場されたのは2000年の4月ですから、2020年はちょうど20周年に当たります。アメリカ(1993年初上場)の27年、日本(1995年初上場)の25年に比べヨーロッパにおけるETFの歴史は新しいと言えましょう。

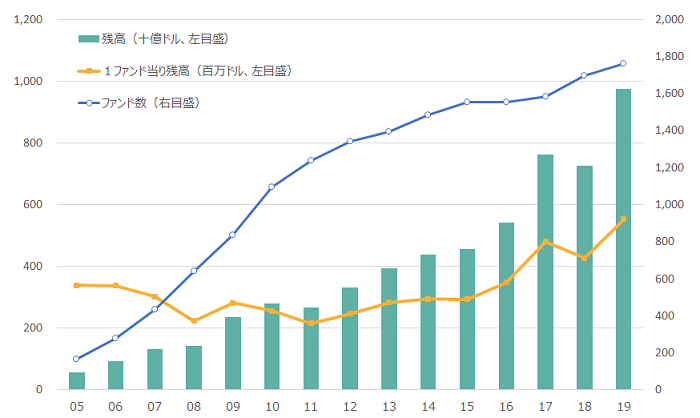

ヨーロッパのETF残高・ファンド数は図表1のように推移してきました(ETFGI調べ)。

最近10年間(2009年末~2019年末)の残高増加倍率は4.1倍(2,360億ドル→9,740億ドル)で、アメリカの6.1倍(7,060億ドル→4兆3,200億ドル)には及びません。なお、日本は同期間に2.29兆円→43.35兆円へ18.9倍、日銀保有分を除くと2.29兆円→8.42兆円(筆者推計)へ3.7倍となっています。

ヨーロッパは国、証券取引所の数が多いこともあってファンド数が多く、1ファンド当りの規模は小さく推移してきました。それでも、図表1に見るとおり最近数年間はファンド数の増加が抑えられた結果、1ファンド当りの規模は2011年の2.16億ドルから2019年には5.52億ドルへ拡大しました。

[図表1]ヨーロッパのETF残高、ファンド数、1ファンド当り残高の推移

[出所]ETFGIデータより筆者作成

[出所]ETFGIデータより筆者作成

国別ではドイツが最大

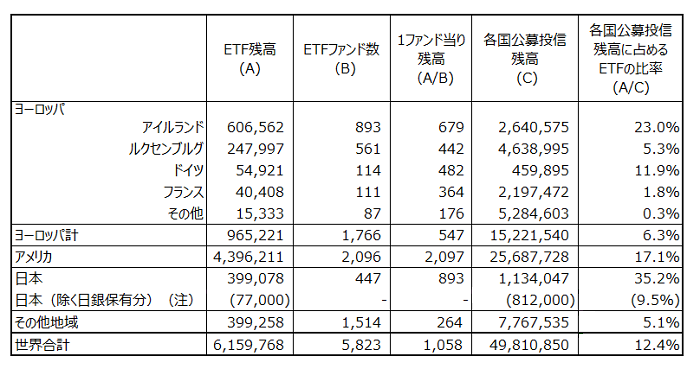

2019年末現在の国別のETF残高・ファンド数・1ファンド当り残高、および公募投信全体に占めるETFの割合をIIFA(国際投信協会)のデータ(注)によって見ますと図表2のとおりです。なお、国際比較の観点からアメリカ・日本も掲げました。

(注)公募投信全体との関連を把握できるのはIIFA統計であるためこれを用いました。ETFの数字は前述のETFGIデータと若干異なります。

さて、国別のETF残高を見ますと、アイルランド・ルクセンブルグが多いですが、両国のファンドは外国で販売されるものですから、実質的にはドイツがヨーロッパで最大のETF市場を形成しています。

また、前述のとおりヨーロッパ諸国はファンド数が多く、1ファンド当りの残高はアメリカ・日本より小さくなっていること、公募投信全体に占めるETFの比率はヨーロッパ全体では6.3%ですが、ドイツでは1割を超えていることが目立ちます。

[図表2]国別のETF残高、ファンド数、1ファンド当り残高、公募投信に占めるETFの比率

(2019年末現在、残高の単位は百万ドル)

[出所]国際投信協会データより筆者作成

[出所]国際投信協会データより筆者作成

(注)日本の「除く日銀保有分」は、19年末資金循環統計掲載の日銀保有投資信託35兆6402億円のうち98%(34.93兆円)をETFと推計し(∵19年末に至る買付累計額の98%がETF、2%がREITである)、これを1ドル108.61円(国際投信 協会の 換算レート)でドル換算した321,609百万ドルを日本のETF残高および公募投信残高から控除した推計概算値である

ドイツのETF投資家像

次に、ヨーロッパ随一のETF大国であるドイツのETF投資家像について、ドイツ銀行の分析レポート(注)の中から、ご紹介します。

(注)Deutsche Bank Research " ETFs - a niche product for a private investors (for now) "

December 18, 2019

先ず、ドイツのETF保有者の構成(業界推定・金額ベース)は、機関投資家が8割以上を占め、個人投資家の保有比率は15~20%と見られます。

その個人について、ドイツ国民全体のうち証券を保有している人の割合を見ると、株式保有者が25%、従来型投信の保有者が19%であるのに対し、ETFを保有している人は8%であり、ETFは未だ一部のプロ投資家の投資手段であるとレポートは指摘しています。

そしてETFへ投資する個人の多くはオンライン取引を利用しており、2019年9月の1件平均取引額は買付が2,659ユーロ(1ユーロ120円で換算して約32万円)、売付が4,484ユーロ(同54万円)で、最近数年間の注文件数は平均して買付が売付の2~3倍程度になっています。また、ETF積立プラン(saving plan)も存在し、2019年9月には口座数が110万、1件平均月間投資額は162ユーロ(2万円弱)、累計投資額は45億ユーロ(5,400 億円)に達しました。

最後に今後の見通しについて同レポートは、ドイツでマイナス金利を顧客に転嫁する金融機関も増えていることから、家計は資産運用を見直す傾向にあり、長期投資手段としてETFへの投資が進む可能性があると述べています。

(2020年7月作成)