世界ETF事情⑫

残高が500兆円を超えたアメリカのETF【世界ETF事情⑫】

この記事は、約3分で読めます

世界のETF残高(純資産総額)の7割を占めるアメリカのETFは最近どのように変化しているのでしょうか。今回はアメリカのETFについて2020年の動きを中心に最新事情をレポートします。

残高は10年前の5.5倍に拡大

ICI(米国投資信託協会)の発表によると、アメリカのETF残高は2020年末に5.45兆ドルとなり、初めて5兆ドルの大台に乗せました。

過去10年間の残高、ファンド数、および1ファンド当り残高の推移は図表1のとおりです。残高は10年前(0.99兆ドル)に比べ5.5倍に拡大しました。ファンド数の増加は2.4倍(923→2,204)にとどまった結果1ファンド当り残高は2.3倍に拡大し2020年末では24.7億ドルとなりました。

[図表1]アメリカETFの残高とファンド数の推移(期間:2010年~2020年、年次)

(出所)ICI統計より筆者作成

債券、コモディティが伸張(投資対象別の動向)

ICIによると2020年の純資金流入額(設定額から交換・解約・償還額を控除した額)は5,009億ドルに達し、初めて5,000億ドルを超えました。純資金流入額の内訳を投資対象別に計算しますと、株式50%、債券40%、コモディティ(金、原油など)9%、バランス1%となりました。1年前(2019年末)の残高内訳は株式79%、債券19%、コモディティ2%、バランス1%でしたから、2020年は、債券とコモディティの人気が高かったと言えましょう。

債券ETFについては、3月にコロナ禍による金融市場の動揺から市場時価が基準価額に比べ大幅なディスカウントに陥りました。しかし、FRBが史上初のETF投資となる社債ETFの買付に踏切って(2020年11月末現在の保有額は87億ドル)、債券ETFの存在が幅広く認識されたことに加え、アメリカの機関投資家が「債券ETFは個別債券への投資より流動性が高く分散機能もある」と認識して債券ETFへの投資を増やしていると言われます。

新設数と償還・合併数がともに史上最高を記録

次に、アメリカのETF調査会社ETF.comが集計したファンドの新設および償還・合併の状況を見てみると、2020年の新設本数は318本、償還・合併本数は275本に達し、いずれも史上最高となりました。

新設数増加の背景には規制緩和があります。すなわち、SEC(米国証券取引委員会)は2019年に新たなETF規則を制定して、一般の指数連動型ETFについて従来必要としていた個別承認を不要とする措置を導入したことに加え、2020年には「nontransparent(透明ではない)ETF」(ポートフォリオを日次開示しないETF、詳細は本コラム⑩「ETFの成長展望」参照)の登録を認めました。

一方、償還・合併の増加の背景には、運用会社の合併にともない同種ファンドの合併・償還が増加したこと、運用会社が採算重視の観点から小規模ファンドの整理に動いている(「ETFを採算に乗せるには一般的に5千万ドルないし1億ドルの規模が必要」との見方がある(注))ことがあります。

なお、新設ファンドについては「アクティブ運用型に分類されるファンドが約170本と半分以上を占めた」とETF.comは指摘しています。中でも、株式市場の変動率上昇・高値警戒感の高まりを反映して「defined outcome(損益限定型)ETF」(オプションを使って損益を一定範囲内に抑えるETF)が54本も設定されました。また前述のnontransparent ETF」も20本設定されています。

(注)2021年1月11日付フィナンシャルタイムズ電子版記事" One in 20 ETFs axed in 2020 after failing to build scale"

有力投信会社が新規参入

2020年はアメリカの有力投信運用会社が初めてETF市場に参画したことが目立ちました。たとえば、今まで従来型ファンドをFA(フィナンシャルアドバイザー)経由で販売してきたディメンショナル・ファンド・アドバイザーズ(2019年末の長期ミューチュアルファンド運用資産額で全米第6位)が初めてETF市場に参画したほか、BNYメロン、ウェルス・ファーゴーなども参入しました。また、ティー・ロウ・プライス、アメリカン・センチュリーなど有力アクティブ運用会社が前述の「nontransparent ETF」を新設しました。

一方、新顔ではありませんが、アクティブ運用ETFで高パフォーマンスを収めたアーク・インベストメントがETF運用残高を1年間で10倍以上(32億ドル→350億ドル)に増やしたことも話題を呼んでいます。

以上のようにETF業界の裾野が広がったこともあって、ビッグスリー(ブラックロック、バンガード、ステート・ストリート)のアメリカETF市場における残高シェアは2020年末に80%となり、最近数年間の81~83%に比べ僅かながら低下したとETF.com.は伝えています。

2027年には従来型ミューチュアルファンドを追い抜く?

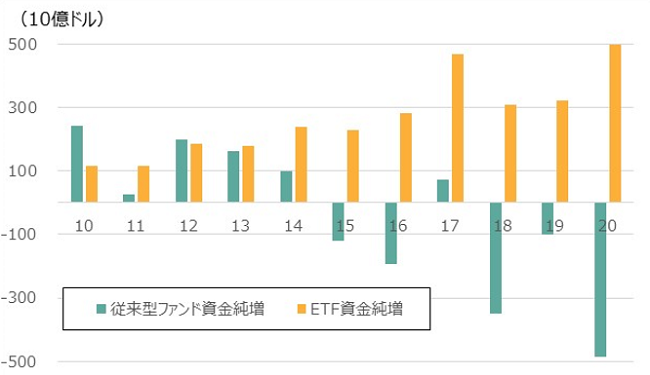

上述したようなETFの成長の結果、アメリカの従来型長期ファンド残高に対するETF残高の比率は2020年11月末現在で28%に達し、10年前の11%から大きく増加しました。ちなみに、従来型ファンドとETFの資金増減の長期的な推移をみると図表2のとおりです。2013年からETFの資金純増が従来型を上回り、2015年からは「従来型ファンドは資金減、ETFは大幅な資金増」の動きが続いています。

そして、最近はフィデリティによるマゼランファンドのETF版新設、ディメンショナル・ファンド・アドバイザーによる従来型ファンドの一部をETFへ転換する動きなどもあって、従来型ファンドからETFへの流れは加速しているように見えます。

このため、「2027年にはETFの残高が従来型ミューチュアルファンドを追い越す」(アメリカのETF調査会社ETF TendsのDave Nadig氏)と予測する向きも現れています。

[図表2]アメリカにおける従来型ファンドとETFの資金増減状況(期間:2010年~2020年、年次)

(出所)ICI統計より筆者作成

(2021年2月作成)